ผู้เขียนต้นฉบับ: Insights 4.vc

การรวบรวมต้นฉบับ: Deep Chao TechFlow

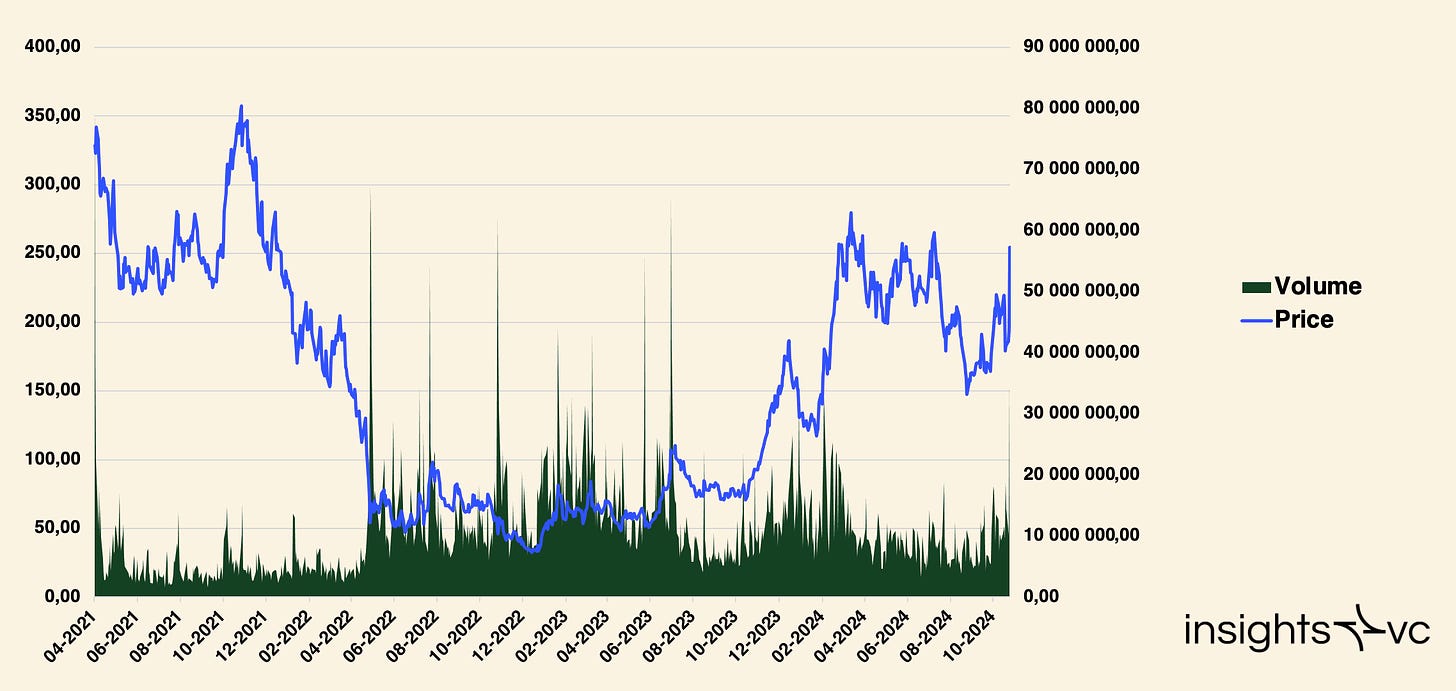

ระหว่างวันที่ 5 ถึง 6 พฤศจิกายน หุ้น Coinbase Global (NASDAQ: COIN) เพิ่มขึ้น 31% เพื่อตอบสนองต่อผลการเลือกตั้ง เพิ่มขึ้นจาก $193.96 เป็น $254.31 รายงานนี้ให้การวิเคราะห์เชิงลึกเกี่ยวกับสถานะทางการเงินในปัจจุบันของ Coinbase และตัวชี้วัดประสิทธิภาพของฐานบล็อกเชนเลเยอร์ 2

Coinbase (COIN) ราคาปิด: $254.31 | ปริมาณ: 35.46 ล้าน - 6 พฤศจิกายน 2024

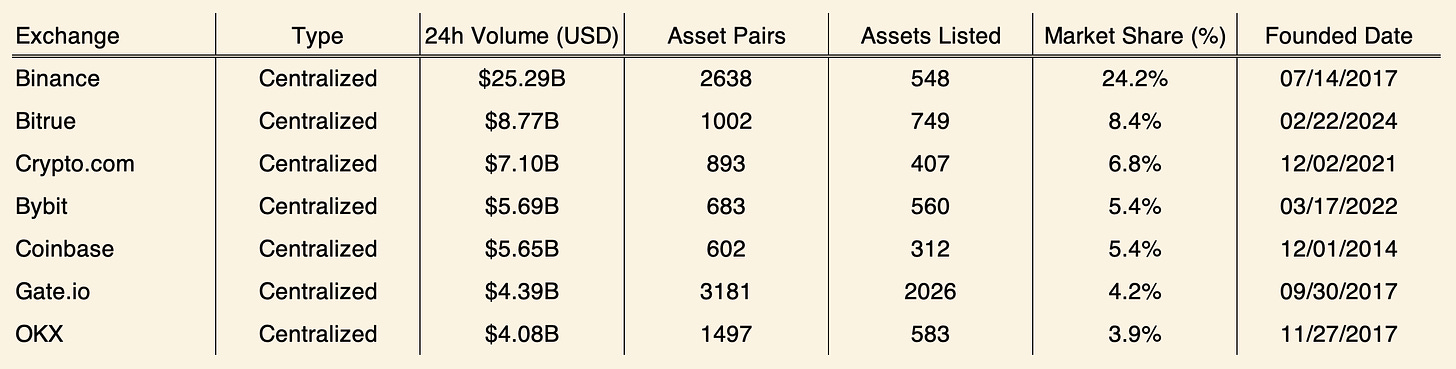

คู่แข่ง Coinbase: ภาพรวมของตัวชี้วัดหลัก

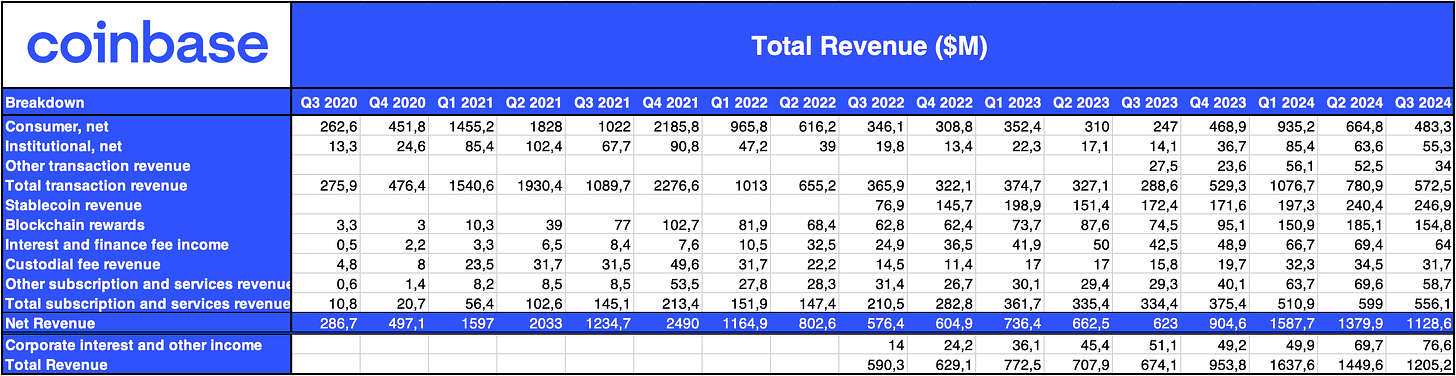

การวิเคราะห์รายได้

การแบ่งรายได้ (ไตรมาส 3 ปี 2563 - ไตรมาส 3 ปี 2567)

รายได้

รายรับรวมในไตรมาสที่สามของปี 2567: 1,205.2 ล้านดอลลาร์ ลดลงจาก 1,449.6 ล้านดอลลาร์ในไตรมาสที่สองของปี 2567 แต่เพิ่มขึ้นจาก 772.5 ล้านดอลลาร์ในไตรมาสที่สามของปี 2566

แนวโน้มรายได้: หลังจากจุดสูงสุดในไตรมาสที่ 4 ปี 2021 รายได้รวมมีเสถียรภาพแต่อยู่ในระดับที่ลดลงนับตั้งแต่ไตรมาส 2 ปี 2022

รายได้ตามส่วนตลาด

ธุรกรรมของผู้บริโภค: 483.3 ล้านดอลลาร์ในไตรมาส 3 ปี 2567 ลดลงจาก 664.8 ล้านดอลลาร์ในไตรมาส 2 ซึ่งแสดงให้เห็นถึงความอ่อนไหวต่อความผันผวนของตลาด แต่ยังคงเป็นแหล่งรายได้หลัก

การซื้อขายสถาบัน: ลดลงเล็กน้อยเป็น 55.3 ล้านดอลลาร์ จาก 63.6 ล้านดอลลาร์ในไตรมาส 2 ปี 2024 โดยมีความผันผวนน้อยลง แต่มีส่วนทำให้สัดส่วนรายได้ลดลง

รางวัลบล็อคเชน: 154.8 ล้านดอลลาร์สหรัฐในไตรมาสที่สามของปี 2567 ซึ่งต่ำกว่า 185.1 ล้านดอลลาร์สหรัฐในไตรมาสที่สอง แต่เพิ่มขึ้นเมื่อเทียบเป็นรายปี ทำให้มีรายได้ที่มั่นคงที่เกี่ยวข้องกับการพัฒนาบล็อคเชน

รายรับจาก Stablecoin: 246.9 ล้านดอลลาร์ ซึ่งมีเสถียรภาพทุกไตรมาส แสดงให้เห็นถึงบทบาทที่สำคัญของ Coinbase ในพื้นที่สกุลเงินดิจิทัล

ดอกเบี้ยและค่าใช้จ่ายทางการเงิน: 64 ล้านดอลลาร์ในไตรมาสที่สาม ซึ่งให้แหล่งรายได้ที่มั่นคงแม้ว่าตลาดจะเปลี่ยนแปลง

การสมัครสมาชิกและบริการ: 556.1 ล้านดอลลาร์ในไตรมาสที่สาม ลดลงจาก 599 ล้านดอลลาร์ในไตรมาสที่สอง ซึ่งบ่งชี้ถึงการเติบโตของบริการ แต่ได้รับผลกระทบจากแรงกดดันของตลาดในปัจจุบัน

การวิเคราะห์ต้นทุน

ค่าใช้จ่ายการทำธุรกรรม: 171.8 ล้านดอลลาร์ (15% ของรายได้สุทธิ) ลดลง 10.3% จากไตรมาสที่สองของปี 2024

เทคโนโลยีและการพัฒนา: 377.4 ล้านดอลลาร์สหรัฐ เพิ่มขึ้น 3.6% เมื่อเทียบเป็นรายเดือน

การขายและการตลาด: 164.8 ล้านดอลลาร์ ลดลงเล็กน้อย 0.3%

ทั่วไปและบริหาร: 330.4 ล้านดอลลาร์ เพิ่มขึ้น 3.2%

รายได้สุทธิจากการดำเนินงานอื่นๆ: - 8.6 ล้านดอลลาร์ ซึ่งคิดเป็นรายได้สุทธิในหมวดนี้

ค่าใช้จ่ายในการดำเนินงานทั้งหมด: 1,035.7 ล้านดอลลาร์ ลดลง 6.4% จากไตรมาสที่สองของปี 2567

ปริมาณธุรกรรมและสัดส่วนรายได้จากสินทรัพย์

ปริมาณข้อตกลงรวมในไตรมาสที่ 3 ปี 2567: 185 พันล้านดอลลาร์ ลดลงจาก 226 พันล้านดอลลาร์ในไตรมาส 2 ปี 2567 และลดลงจาก 92 พันล้านดอลลาร์ในไตรมาส 3 ปี 2566

ธุรกรรมของผู้บริโภค: 34 พันล้านดอลลาร์ ลดลงจาก 37 พันล้านดอลลาร์ในไตรมาสที่สองของปี 2567

การซื้อขายสถาบัน: 151 พันล้านดอลลาร์ ลดลงจาก 189 พันล้านดอลลาร์ในไตรมาสที่สองของปี 2567

รายละเอียดรายได้จากสินทรัพย์

Bitcoin: 37% ของปริมาณการทำธุรกรรมทั้งหมด เพิ่มขึ้นจาก 35% ในไตรมาสที่ 2 ปี 2024

Ethereum: ปริมาณธุรกรรมทรงตัวที่ประมาณ 15% ซึ่งแสดงความสนใจในตลาดที่มั่นคง

หมายเหตุ: Solana ได้รับการเน้นให้เป็นสินทรัพย์ที่ใหญ่เป็นอันดับสามในช่วงสองไตรมาสที่ผ่านมา โดยมีส่วนแบ่งรายได้จากการซื้อขายรวมเพิ่มขึ้นจาก 10% เป็น 11%

สินทรัพย์อื่นๆ: ลดลงเหลือ 33% ในไตรมาสที่ 3 ปี 2024 ซึ่งสะท้อนถึงความพยายามในการกระจายความเสี่ยง แต่สำหรับตอนนี้ยังคงมุ่งเน้นไปที่ Bitcoin และ Ethereum

การจัดสรรทรัพยากรและการวิเคราะห์การลงทุน

โปรไฟล์สภาพคล่อง

การถือครอง USDC: 508 ล้านดอลลาร์ในไตรมาส 3 ปี 2567 ต่ำกว่า 589 ล้านดอลลาร์ในไตรมาส 2 ปี 2567 เล็กน้อย นี่แสดงให้เห็นว่า USDC ยังคงเป็นแหล่งสภาพคล่องที่มั่นคง และการลดลงอาจหมายถึงการปรับใช้สินทรัพย์เชิงกลยุทธ์ใหม่

เงินสดของบริษัทที่ฝากไว้ในสถาบันบุคคลที่สาม: 92 ล้านดอลลาร์สหรัฐ ลดลงจาก 97 ล้านดอลลาร์สหรัฐก่อนหน้านี้เล็กน้อย ซึ่งแสดงให้เห็นถึงการลดความเสี่ยงของบุคคลที่สาม

กองทุนตลาดเงินและพันธบัตรรัฐบาล: เพิ่มขึ้นเป็น 6.088 พันล้านดอลลาร์ เพิ่มขึ้นจาก 4.068 พันล้านดอลลาร์ในไตรมาสที่สามของปี 2566 สะท้อนให้เห็นถึงการเปลี่ยนแปลงแบบระมัดระวังไปสู่เครื่องมือทางการเงินที่มีความเสี่ยงลดลงและมีสภาพคล่องมากขึ้น ท่ามกลางความผันผวนของตลาด

เงินสดของบริษัท: ลดลงเหลือ 1.544 พันล้านดอลลาร์จากจุดสูงสุดที่ 3.549 พันล้านดอลลาร์ในไตรมาส 2 ปี 2565 ซึ่งน่าจะเกิดจากการลดลงเนื่องจากการลงทุนเชิงกลยุทธ์หรือความต้องการในการดำเนินงาน

ทรัพยากรสภาพคล่องทั้งหมด: เติบโตเป็น 8.232 พันล้านดอลลาร์ในไตรมาสที่ 3 ปี 2567 ซึ่งแสดงให้เห็นถึงพื้นฐานทางการเงินที่แข็งแกร่งและความพร้อมที่จะตอบสนองต่อโอกาสเชิงกลยุทธ์หรือการลดลงของตลาด

กิจกรรมการลงทุนและการจัดหาเงินทุน

กระแสเงินสดจากการดำเนินงาน: 687 ล้านดอลลาร์ในไตรมาสที่สามของปี 2567 ซึ่งแสดงให้เห็นถึงความสามารถที่แข็งแกร่งและความยืดหยุ่นของบริษัทในการสร้างเงินสดในการดำเนินธุรกิจหลัก

รายจ่ายฝ่ายทุน: เพียง 19 ล้านดอลลาร์ ซึ่งสะท้อนถึงแนวทางอนุรักษ์นิยมต่อต้นทุนคงที่เพื่อรองรับความยืดหยุ่นทางการเงิน

การลงทุนเชิงกลยุทธ์: การไหลออกมีขนาดเล็กลง ซึ่งรวมถึงเงินร่วมลงทุน 14 ล้านดอลลาร์ (รายละเอียดของกิจกรรม Coinbase Ventures มีอยู่ใน Google ชีต) 18 ล้านดอลลาร์ในการลงทุน crypto และ 173 ล้านดอลลาร์ในสินเชื่อ fiat และหลักประกัน โดยเน้นที่การจัดการความเสี่ยงที่รอบคอบ

กิจกรรมทางการเงิน: ไม่มีการออกหนี้ระยะยาวใหม่ในไตรมาสที่ 3 ปี 2567 ซึ่งบ่งชี้ถึงการมุ่งเน้นเชิงกลยุทธ์ที่การเติบโตตามธรรมชาติและการใช้สภาพคล่องภายใน

ตัวชี้วัดกำลังคนและข้อมูลอื่นๆ

จำนวนพนักงานทั้งหมดในไตรมาสที่ 3 ปี 2567: 3,672 จาก 3,486 ในไตรมาสที่ 2 ปี 2567

ผู้ใช้ที่ใช้งานรายเดือน (MTU): 7.8 ล้านคน ลดลง 4.9% จากไตรมาสที่สองของปี 2024 และลดลง 16.4% เมื่อเทียบเป็นรายปี

การเข้าชมเว็บไซต์: ลดลงเหลือ 37.8 ล้านจาก 40.7 ล้านในไตรมาส 2 ปี 2024 ซึ่งอาจสะท้อนถึงความสนใจที่ลดลงหรือการเปลี่ยนแปลงตามฤดูกาล

Google Trends: สูงสุดที่ 74 ในเดือนกันยายน แสดงความผันผวนในผลประโยชน์สาธารณะ

การดาวน์โหลดแอป: ลดลงจาก 14,189 ในเดือนสิงหาคมเหลือ 8,928 ในเดือนกันยายน ซึ่งบ่งชี้ถึงการชะลอตัวของการได้มาซึ่งผู้ใช้ใหม่

การโพสต์รับสมัครงาน: ลดลงเหลือ 818 ตำแหน่งในเดือนตุลาคม ซึ่งอาจบ่งชี้ว่าการจ้างงานกำลังมีเสถียรภาพหรือการปรับโครงสร้างองค์กรกำลังดำเนินการอยู่

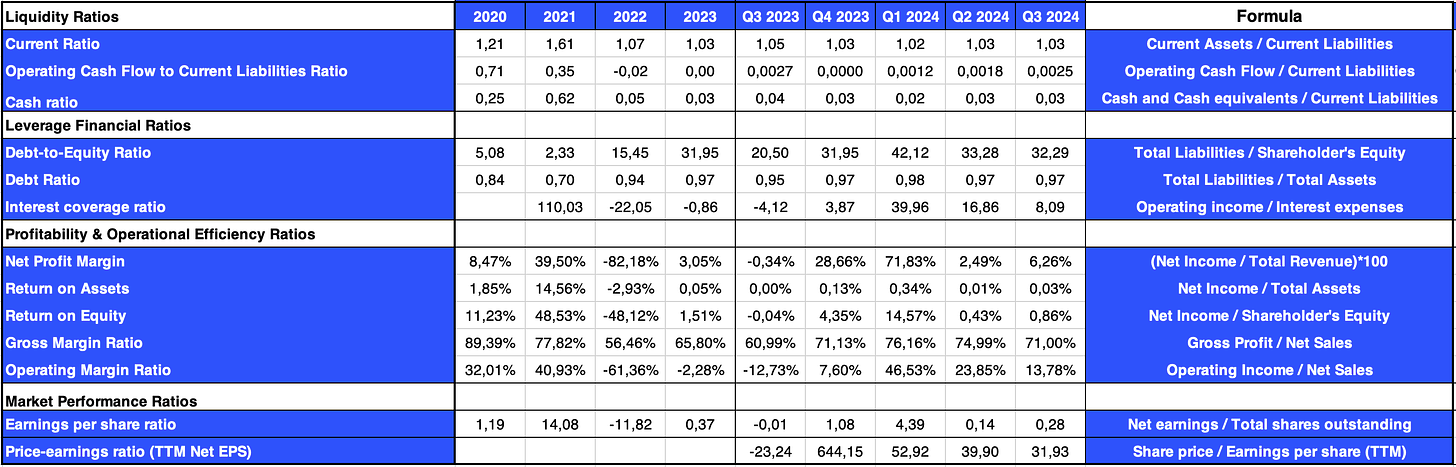

อัตราส่วนทางการเงิน

หมายเหตุ: คำอธิบายต่อไปนี้ให้ข้อมูลเชิงลึกตามข้อมูลปัจจุบันและยังไม่สิ้นสุด แนะนำให้ตรวจสอบข้อมูลโดยอิสระ และดูข้อมูลโดยละเอียดได้ใน Google ชีต

อัตราส่วนทางการเงิน (2563 - 2566; ไตรมาส 3 ปี 2566 - ไตรมาส 3 ปี 2567)

การวิเคราะห์สภาพคล่อง

อัตราส่วนสภาพคล่อง (ไตรมาส 3 ปี 2567: 1.03): ยังคงทรงตัว ซึ่งบ่งชี้ถึงความครอบคลุมของหนี้สินตามสินทรัพย์หมุนเวียนที่จำกัด

อัตราส่วนกระแสเงินสดจากการดำเนินงานต่อหนี้สินหมุนเวียน (ไตรมาส 3 ปี 2567: 0.0025): สูงขึ้นเล็กน้อย ซึ่งบ่งชี้ถึงการฟื้นตัวบางส่วนในความสามารถในการสร้างกระแสเงินสด

อัตราส่วนเงินสด (ไตรมาส 3 ปี 2567: 0.03): คงไว้ที่ระดับต่ำ โดยเน้นข้อกำหนดที่เข้มงวดในการจัดการเงินสด

อัตราส่วนเลเวอเรจ

อัตราส่วนหนี้สินต่อทุน (ไตรมาส 3 ปี 2567: 32.29): เลเวอเรจที่สูงบ่งชี้ถึงความเสี่ยงทางการเงินที่เพิ่มขึ้น

อัตราส่วนหนี้สิน (ไตรมาส 3 ปี 2567: 0.97): หนี้สินเกือบเท่ากับสินทรัพย์ แสดงว่ามีการพึ่งพาหนี้สินสูง

อัตราส่วนความสามารถในการชำระดอกเบี้ย (ไตรมาส 3 ปี 2567: 8.09): เป็นบวก ซึ่งบ่งชี้ว่ารายได้จากการดำเนินงานเพียงพอที่จะครอบคลุมค่าใช้จ่ายดอกเบี้ย ซึ่งสะท้อนถึงความสามารถในการชำระหนี้ที่ดี

อัตราส่วนความสามารถในการทำกำไรและประสิทธิภาพ

อัตรากำไรสุทธิ (ไตรมาส 3 ปี 2567: 6.26%): ดีขึ้นจากการขาดทุนในไตรมาส 3 ปี 2566 ซึ่งแสดงให้เห็นถึงความสามารถในการสร้างรายได้สุทธิที่ดีขึ้น

ผลตอบแทนจากสินทรัพย์ (ROA) (ไตรมาสที่ 3 ปี 2567: 0.03%): การใช้สินทรัพย์ไม่มีประสิทธิภาพ ซึ่งบ่งชี้ถึงปัญหาด้านประสิทธิภาพการดำเนินงานที่อาจเกิดขึ้น

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (ROE) (ไตรมาสที่ 3 ปี 2567: 0.86%): แม้ว่าจะเพิ่มขึ้นเล็กน้อย แต่ก็ยังต่ำอยู่ ซึ่งบ่งชี้ว่าอัตราผลตอบแทนต่อส่วนของผู้ถือหุ้นยังไม่ดีนัก

อัตรากำไรขั้นต้น (ไตรมาส 3 ปี 2567: 71.00%): ปรับปรุงแล้ว แสดงการควบคุมต้นทุนที่มีประสิทธิภาพ

อัตรากำไรจากการดำเนินงาน (ไตรมาส 3 ปี 2567: 13.78%): การปรับปรุงอย่างมีนัยสำคัญ ซึ่งบ่งชี้ถึงการควบคุมค่าใช้จ่ายในการดำเนินงานที่มีประสิทธิภาพมากขึ้น

อัตราส่วนประสิทธิภาพของตลาด

กำไรต่อหุ้น (EPS) (ไตรมาส 3 ปี 2024: 0.28 ดอลลาร์): การฟื้นตัวจากกำไรติดลบ แสดงให้เห็นถึง ความสามารถในการทำกำไรที่แข็งแกร่งขึ้น

อัตราส่วนราคาต่อกำไร (P/E) (TTM Net EPS) (ไตรมาส 3 ปี 2567: 31.93): อัตราส่วน P/E เล็กน้อยบ่งชี้ว่านักลงทุนควรมองโลกในแง่ดีด้วยความระมัดระวัง

ฐาน

สำหรับข้อมูลเพิ่มเติมเกี่ยวกับต้นกำเนิดและการพัฒนา Base โปรดดู จดหมายข่าวเดือนมิถุนายน ของเรา ภายใต้การนำของ Jesse Pollak Base เปิดตัวอย่างเป็นทางการเมื่อวันที่ 13 กรกฎาคม 2023

ภาพรวม

ภารกิจของแพลตฟอร์ม : Base เป็นโซลูชัน Layer 2 ของ Coinbase บน Ethereum โดยมีจุดมุ่งหมายเพื่อสร้างเศรษฐกิจออนไลน์ระดับโลก จัดลำดับความสำคัญของนวัตกรรม ความคิดสร้างสรรค์ และเสรีภาพทางเศรษฐกิจ และมอบความปลอดภัยและต้นทุนต่ำสำหรับการพัฒนาแอปพลิเคชันแบบกระจายอำนาจ (dApp)

โครงสร้างพื้นฐานและการกำกับดูแล: Base สร้างขึ้นบน OP Stack เพื่อความสามารถในการขยายขนาดและความคุ้มค่า Base ยืนยันว่าจะไม่ออกโทเค็นดั้งเดิม (ตามที่ระบุไว้โดย CEO Brian Armstrong เมื่อวันที่ 1 ธันวาคม 2023) Base กำลังทำงานร่วมกับ OP Labs เพื่อดำเนินโครงการกำกับดูแลและการวิจัยแบบกระจายอำนาจอย่างแข็งขัน รวมถึง EIP-4844 และลูกค้า op-geth ซึ่งสอดคล้องกับวิสัยทัศน์ของ Coinbase ในด้านการกระจายอำนาจแบบก้าวหน้า

การพัฒนาระบบนิเวศ: Base ได้รับการตอบรับอย่างกว้างขวางในชุมชนนักพัฒนา และมุ่งเน้นไปที่นวัตกรรมที่สำคัญของผลิตภัณฑ์ แทนที่จะอาศัยสิ่งจูงใจ Token ทีมงานภายในของ Coinbase ใช้ Base เพื่อปรับใช้สัญญาอัจฉริยะ ปรับปรุงประสบการณ์ผลิตภัณฑ์สำหรับผู้บริโภคและสถาบัน และส่งเสริมความนิยมของแอปพลิเคชันออนไลน์ผ่านการป้อนข้อมูลที่ง่ายดายและอินเทอร์เฟซที่ใช้งานง่าย

ผลิตภัณฑ์หลัก: Base อยู่ในตำแหน่ง app store แบบกระจายอำนาจ ซึ่งเป็นแพลตฟอร์มแบบเปิดสำหรับนักพัฒนา รวมถึงชื่อ Base เพื่อลดความซับซ้อนในการจัดการข้อมูลประจำตัวบนเครือข่าย และกระเป๋าเงินอัจฉริยะที่ให้โซลูชันการจัดการสินทรัพย์ที่ปลอดภัยและสามารถตั้งโปรแกรมได้แก่ผู้ใช้

การวางตำแหน่งเชิงกลยุทธ์: Base ไม่เพียงแต่แข่งขันในระบบนิเวศของเลเยอร์ 2 เท่านั้น แต่ยังแข่งขันกับแพลตฟอร์มออนไลน์แบบดั้งเดิมด้วยการมอบประสบการณ์ออนไลน์ที่เทียบเคียงได้กับเว็บแอปพลิเคชันแบบดั้งเดิม

ตัวชี้วัดที่สำคัญ

ในบรรดากิจกรรมการใช้งานของ Base นั้น หมวดหมู่ DeFi ดำเนินการได้อย่างโดดเด่น โดยกิจกรรมที่อยู่เพิ่มขึ้นอย่างมีนัยสำคัญจาก 143,600 ในไตรมาสที่สองของปี 2567 เป็น 405,700 ในไตรมาสที่สาม อย่างไรก็ตาม รายรับในไตรมาสสามลดลงเหลือ 7.3 ล้านดอลลาร์ ลดลงจาก 24.2 ล้านดอลลาร์ในไตรมาสที่สอง ปริมาณการโอน Stablecoin เพิ่มขึ้นอย่างมีนัยสำคัญ จาก 97.8 พันล้านดอลลาร์ในไตรมาสที่สองเป็นมากกว่า 415 พันล้านดอลลาร์ในไตรมาสที่สาม ซึ่งบ่งชี้ถึงความต้องการในการทำธุรกรรมที่เพิ่มขึ้น อัตราส่วนของผู้ใช้ใหม่ต่อผู้ใช้ที่กลับมาก็เปลี่ยนไปเช่นกัน: 107,000 ถึง 278,000 ในไตรมาสที่สอง, 420,000 ถึง 450,000 ในไตรมาสที่สามและ 509,000 ถึง 827,000 ในไตรมาสที่สี่ ที่อยู่ของซีบิลลดลงเหลือ 178,000 ที่อยู่ในไตรมาสที่สี่ ในขณะที่ที่อยู่ที่ไม่ใช่ของซีบิลมีจำนวนถึง 1.2 ล้านที่อยู่ ในไตรมาสที่สาม มีที่อยู่ของซีบิล 550,000 แห่ง และที่อยู่ที่ไม่ใช่ของซีบิล 320,000 แห่ง

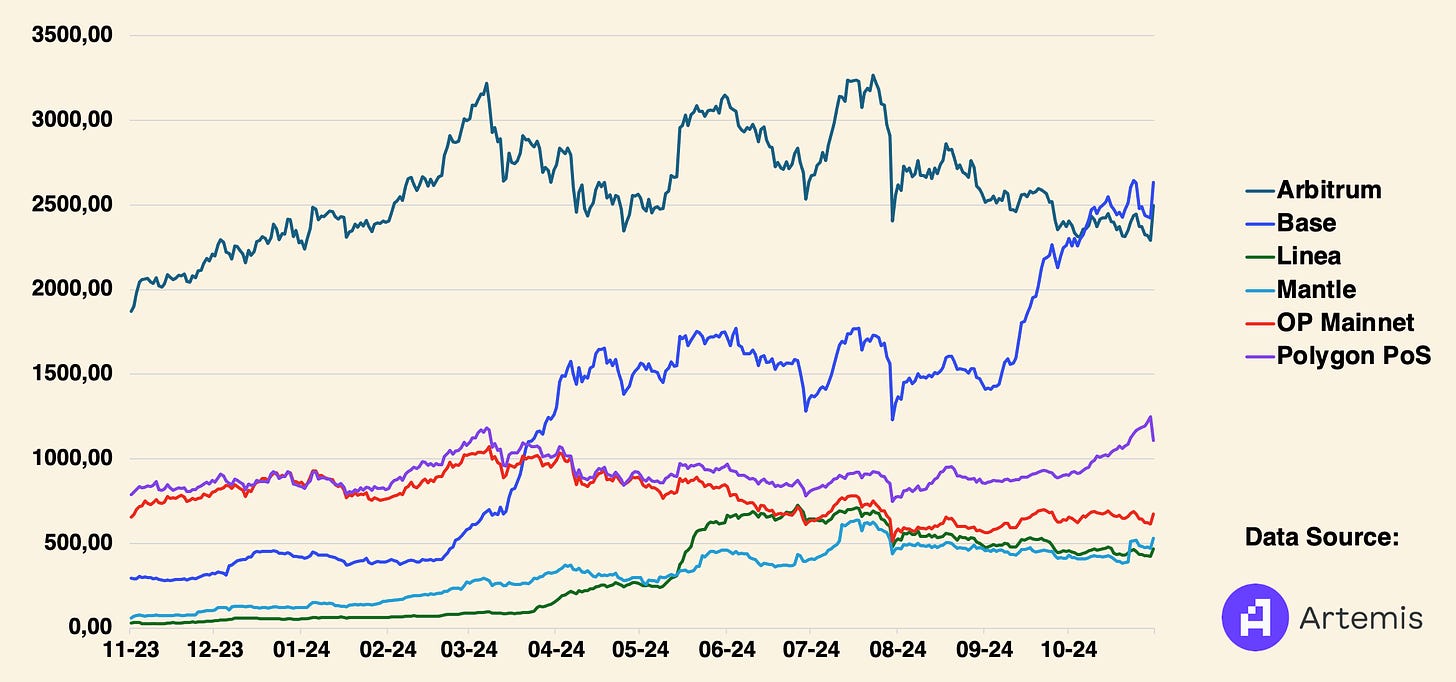

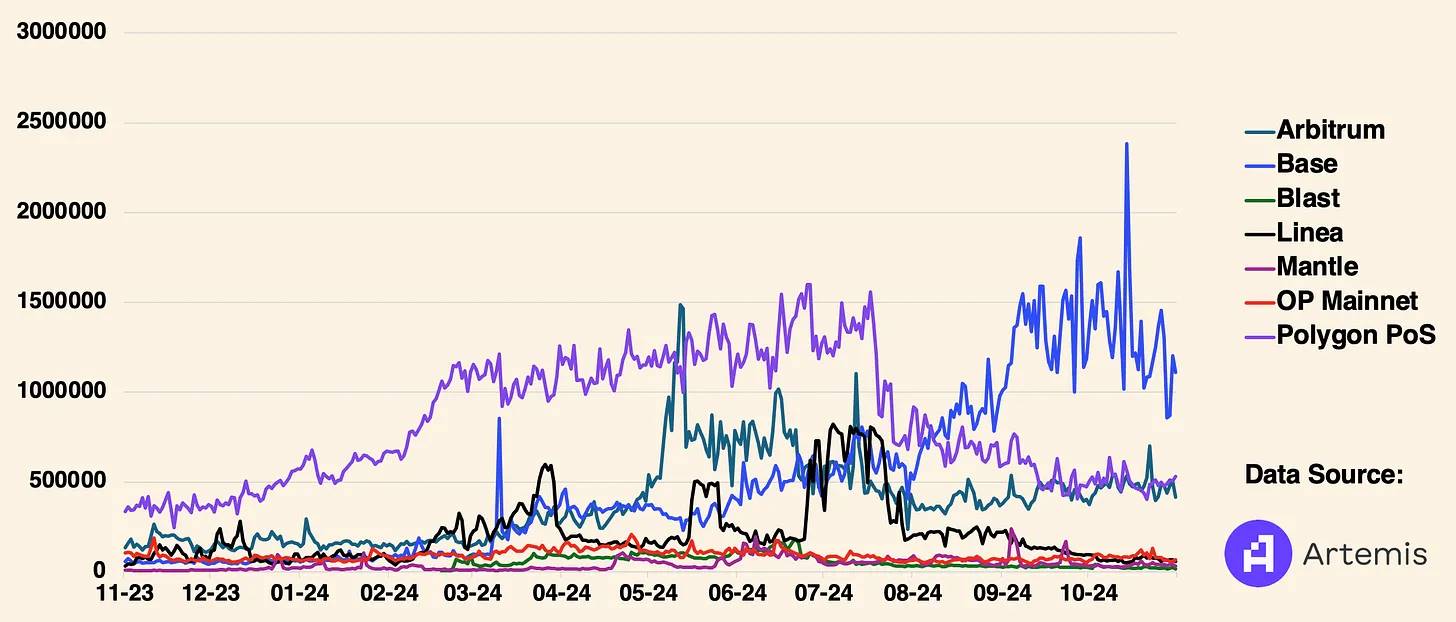

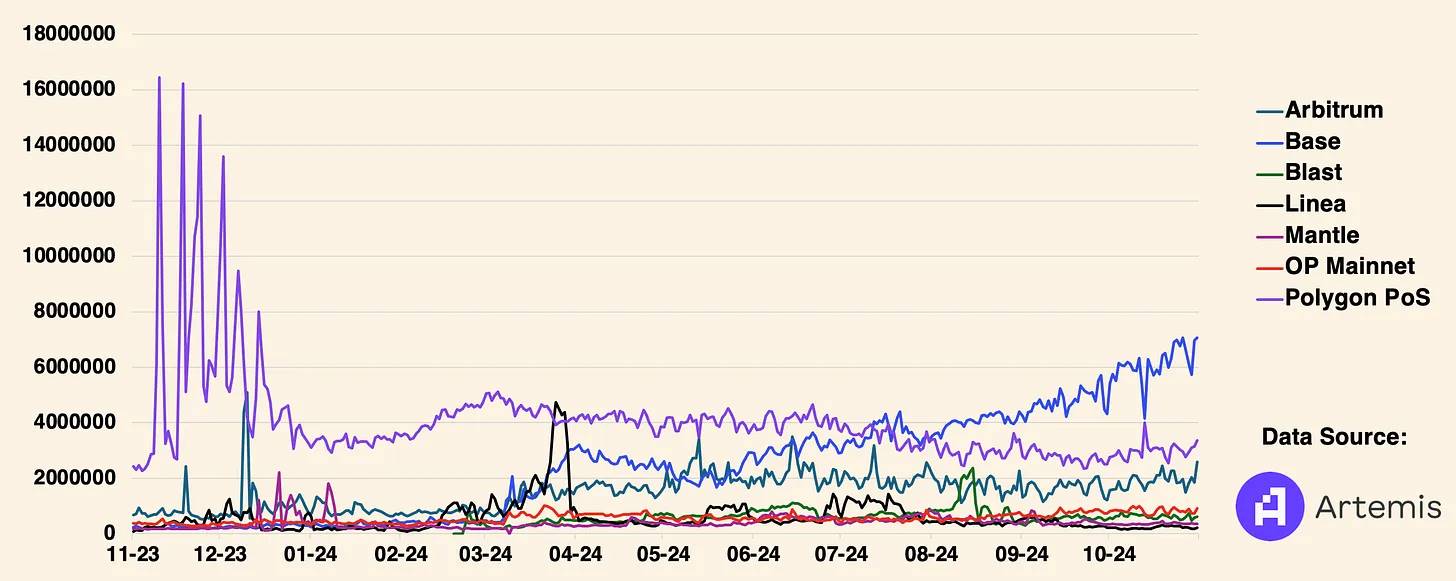

ดังที่เราเห็นในแผนภูมิ Base คือบล็อกเชน Layer 2 ชั้นนำ ณ วันที่ 7 พฤศจิกายน แซงหน้า Arbitrum ในด้าน Total Value Lock (TVL) เมื่อไม่กี่สัปดาห์ก่อน และยังคงรักษาตำแหน่งอันดับหนึ่งในเลเยอร์ 2 ในที่อยู่ที่ใช้งานรายวันและหมวดหมู่ธุรกรรมรายวันเป็นเวลาหลายเดือน

มูลค่ารวมที่ถูกล็อคไว้ในสัญญาอัจฉริยะ (เป็นล้านดอลลาร์)

ที่อยู่ที่ใช้งานรายวัน (จำนวนกระเป๋าเงินออนไลน์อิสระที่โต้ตอบกับโปรโตคอลทุกวัน)

ธุรกรรมรายวัน (จำนวนการโต้ตอบออนไลน์แบบอิสระของโปรโตคอล)