Thị trường, dự án, tiền tệ và các thông tin, ý kiến và nhận định khác được đề cập trong báo cáo này chỉ mang tính tham khảo và không cấu thành bất kỳ lời khuyên đầu tư nào.

Thị trường tài sản tiền điện tử sau tháng 3 năm 2024 dường như đang thụ động trở thành một màn trình diễn hạng hai với chủ đề “chờ đợi”. Tất cả các diễn viên, người sáng tạo và nhà sản xuất dường như đã quên mất cốt truyện, cốt truyện và chủ đề ban đầu mà chỉ nghểnh cổ chờ đợi một khán giả nào đó bước vào và liệu tối nay có bão hay không.

Từ giữa tháng 3 đến cuối tháng 8, đã hơn năm tháng trôi qua và giá BTC liên tục biến động trong “vùng hợp nhất cao mới”. Trong giai đoạn này, thị trường toàn cầu đã trải qua tình trạng lạm phát giảm và lặp đi lặp lại, sự mơ hồ và không chắc chắn về kỳ vọng cắt giảm lãi suất của đồng đô la Mỹ, những suy đoán khó lường về việc nền kinh tế sẽ hạ cánh mềm hay hạ cánh cứng và những cú sốc thị trường dữ dội do thay đổi xu hướng. đã thúc đẩy các nhà đầu tư khác nhau điều chỉnh vị thế của họ.

Trong bối cảnh đó, một số nhà đầu tư BTC trên thị trường tiền điện tử đã thực hiện đợt bán tháo lớn đầu tiên để chốt lợi nhuận và rút cạn tính thanh khoản. Giai đoạn này xen kẽ với hoạt động bán khống đầu cơ, bán hoảng loạn và điều chỉnh vị thế giữa Altcoin và BTC do những thay đổi về giá. khẩu vị rủi ro do tâm lý thị trường gây ra.

Đây là bản chất của chuyển động thị trường mà chúng tôi quan sát được trong giai đoạn này.

Sau 5 tháng rưỡi hỗn loạn, thị trường tiền điện tử đang bước vào vùng đáy. Thanh khoản giao ngay đã giảm đáng kể, đòn bẩy đã bị xóa, mức phục hồi yếu và giá phục hồi dần giảm. Các nhà đầu tư trở nên chậm chạp, sự bi quan và tiêu cực đã bao trùm thị trường tiền điện tử.

Đây là kết quả của sự vận động của thị trường và cũng là sự kháng cự nội tại của giai đoạn tiếp theo. Nhưng theo quan điểm của chúng tôi, lực cản lớn hơn nằm ngoài thị trường - sự bất ổn tài chính vĩ mô, lo ngại về sự hạ cánh cứng của nền kinh tế Mỹ và xu hướng không rõ ràng trên thị trường chứng khoán Mỹ.

Thị trường tiền điện tử đã bước vào giai đoạn cuối thanh toán bù trừ, sự phân bổ vốn hóa thị trường và tay dài và tay ngắn đã bước vào trạng thái đà, chuẩn bị cho xu hướng tăng. Tuy nhiên, nguồn vốn trên thị trường tương đối yếu, thiếu sự tự tin và khả năng đưa ra quyết định độc lập.

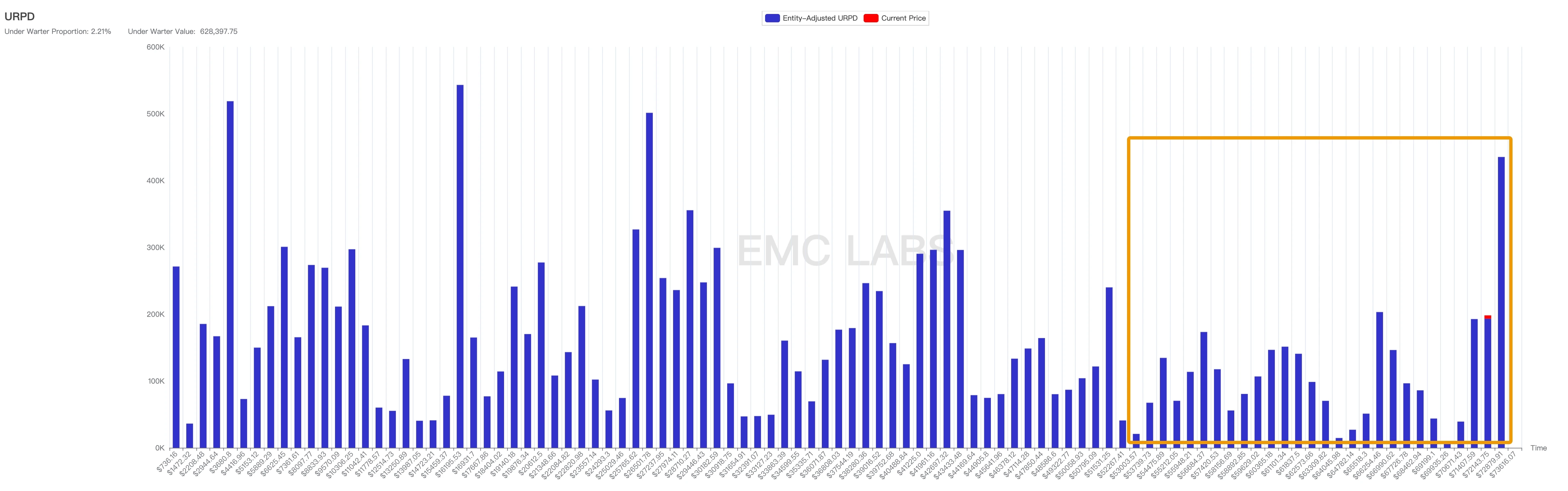

URPD: Hơn 2,91 triệu chip được đổ vào khu vực hợp nhất cao mới

Thị trường đã tiếp tục biến động trong hơn tám tháng. Khi chúng tôi để mắt đến chuỗi, chúng tôi có thể phải đối mặt với kết quả có trật tự của các chuyển động hỗn loạn.

BitNetwork URPD (3.13)

Chỉ báo URPD được sử dụng để mô tả phân tích thống kê về giá của tất cả BTC chưa chi tiêu, có thể cung cấp thông tin chi tiết một cách hiệu quả về kết quả cuối cùng của việc phân bổ chip. Hình trên cho thấy cấu trúc phân phối BTC khi Bitcoin đạt mức cao mới mọi thời đại vào ngày 13 tháng 3. Tại thời điểm này, 3,086 triệu chip đã được tích lũy trong “khu vực hợp nhất mức cao mới” ($53.000 ~ $74.000). Tính đến giá đóng cửa vào ngày 31 tháng 8, số lượng chip được phân phối trong phạm vi này đã đạt 6,002 triệu. Nói cách khác, ít nhất 2,916 triệu+ BTC đã được đặt cược trong phạm vi này trong 5 tháng qua.

BTC URPD (8,31)

Xét về mặt thời gian, từ giữa tháng 10 năm ngoái khi BTC bắt đầu bứt phá thị trường để đạt mức cao lịch sử vào ngày 13/3, quá trình tăng giá kéo dài hơn 5 tháng. Hiện tại, sự hợp nhất đi ngang trong vùng hợp nhất cao mới đã kéo dài hơn 5 tháng. Trong khoảng thời gian này, mức giá cao nhất là 72.777 đô la Mỹ và mức giá thấp nhất là 49.050 đô la Mỹ. Cú sốc xảy ra hơn 7. lần. Cú sốc này dẫn đến việc trao đổi hơn 2,916 triệu chip (dữ liệu thực tế cao hơn nhiều so với con số này và dữ liệu trao đổi tập trung không được phản ánh đầy đủ trên chuỗi), khiến thanh khoản thị trường bị suy giảm đáng kể.

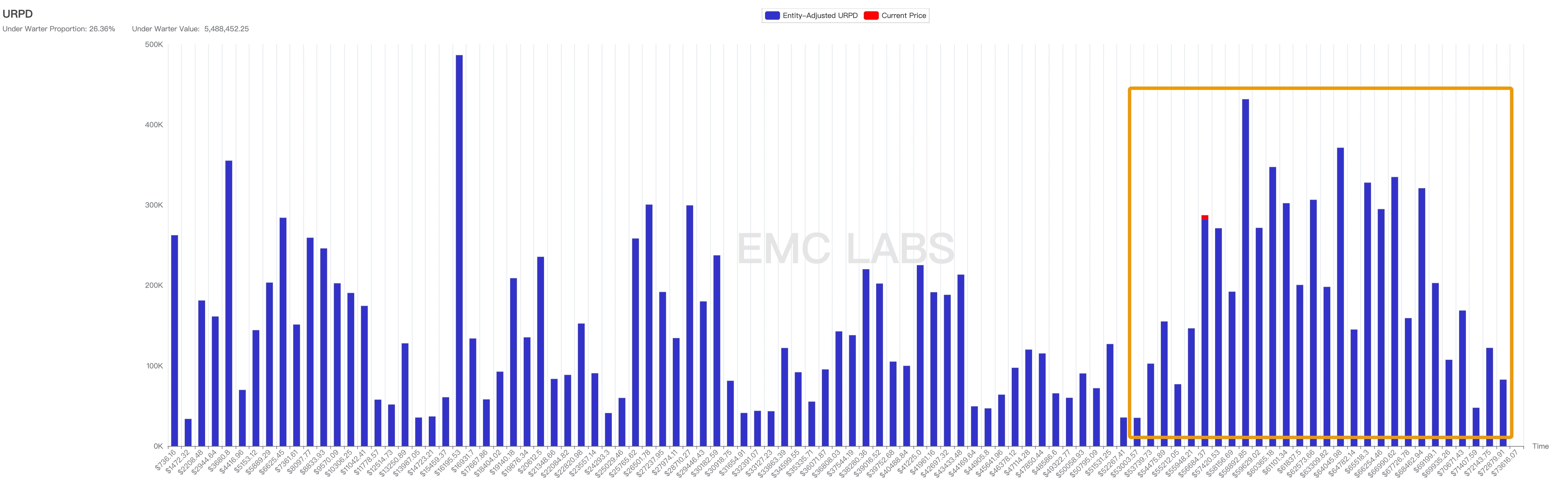

Vốn hóa thị trường thực tế của BTC

Thông qua giá trị thị trường thực tế được tổng hợp dựa trên chi phí mua sắm, chúng ta có thể nhận thấy rằng sau khi thị trường bước vào vùng hợp nhất cao mới vào tháng 3, mặc dù giá không thể tăng thêm nữa, giá trị thị trường thực tế vẫn tăng, điều đó có nghĩa là phần lớn -scale Chip giá rẻ đã được định giá lại trong thời gian này. BTC được định giá lại có thể chuyển thành hỗ trợ hoặc áp lực trong một số điều kiện nhất định.

Do đó, chúng tôi duy trì thái độ trung lập đối với việc phân phối URPD Thực sự có đủ quy mô chip để thực hiện việc trao đổi và ở đây có đủ quy mô quỹ để lạc quan về triển vọng thị trường. vẫn chưa rõ liệu nó sẽ cung cấp hỗ trợ hay áp lực cho thị trường trong tương lai.

Tay dài và tay ngắn: Bán tháo lớn và thời gian hồi chiêu

Chúng tôi xem chu kỳ thị trường là những thay đổi lớn về mặt thời gian giữa các nhà đầu tư dài hạn và nhà đầu tư ngắn hạn, mỗi nhà giao dịch giữa BTC và USD.

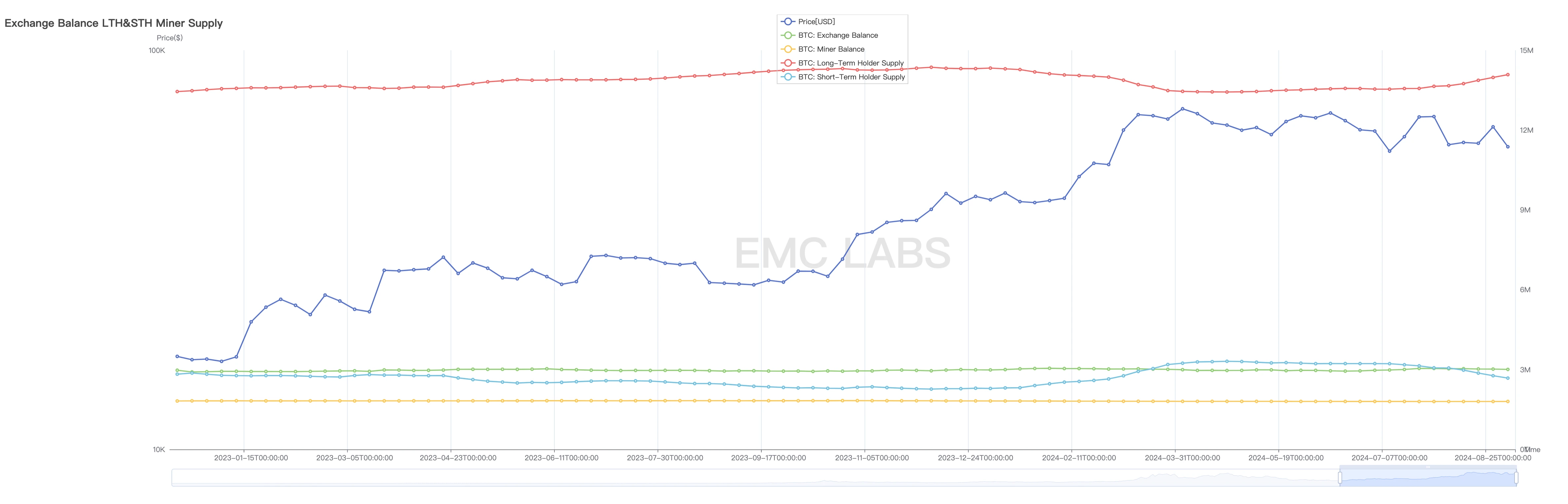

Thống kê các vị thế nắm giữ dài và ngắn (hàng tuần)

BTC bắt đầu giao dịch vào giữa tháng 10 và việc giảm nắm giữ dài hạn trên quy mô lớn bắt đầu vào tháng 12. Nó đạt đến đỉnh điểm vào tháng 2 và tháng 3, đẩy thị trường đạt mức cao mới trong giai đoạn này và sau đó bắt đầu điều chỉnh, chạm khắc dần dần. ra một vùng hợp nhất cao mới.

Kể từ tháng 5, lượng nắm giữ của Changshou đã giảm đi đáng kể và nhóm này đã bắt đầu lại việc tăng lượng nắm giữ. Trong bảy hoặc tám tháng qua, lượng nắm giữ đã tăng lên đáng kể. Từ mức thấp nhất đến ngày 31 tháng 8, nhóm này đã tăng tốc. đã tăng lượng nắm giữ của mình. Anh ấy nắm giữ 630.000 BTC. Việc giảm lượng nắm giữ chủ yếu đến từ việc nắm giữ ngắn hạn và bán ra của các thợ mỏ.

Chúng tôi đã nhắc nhở trong báo cáo tháng 6 của mình rằng mỗi thị trường giá lên sẽ có hai đợt bán tháo lớn và đây sẽ là đợt bán tháo lớn thứ hai sẽ làm cạn kiệt hoàn toàn thị trường vốn và phá hủy thị trường giá lên. Và những gì xảy ra trong vài tháng qua chỉ là làn sóng bán tháo đầu tiên. Làn sóng bán này đã kéo dài hơn 5 tháng và sắp kết thúc, điều này có thể thấy rõ qua kết quả phân phối on-chain.

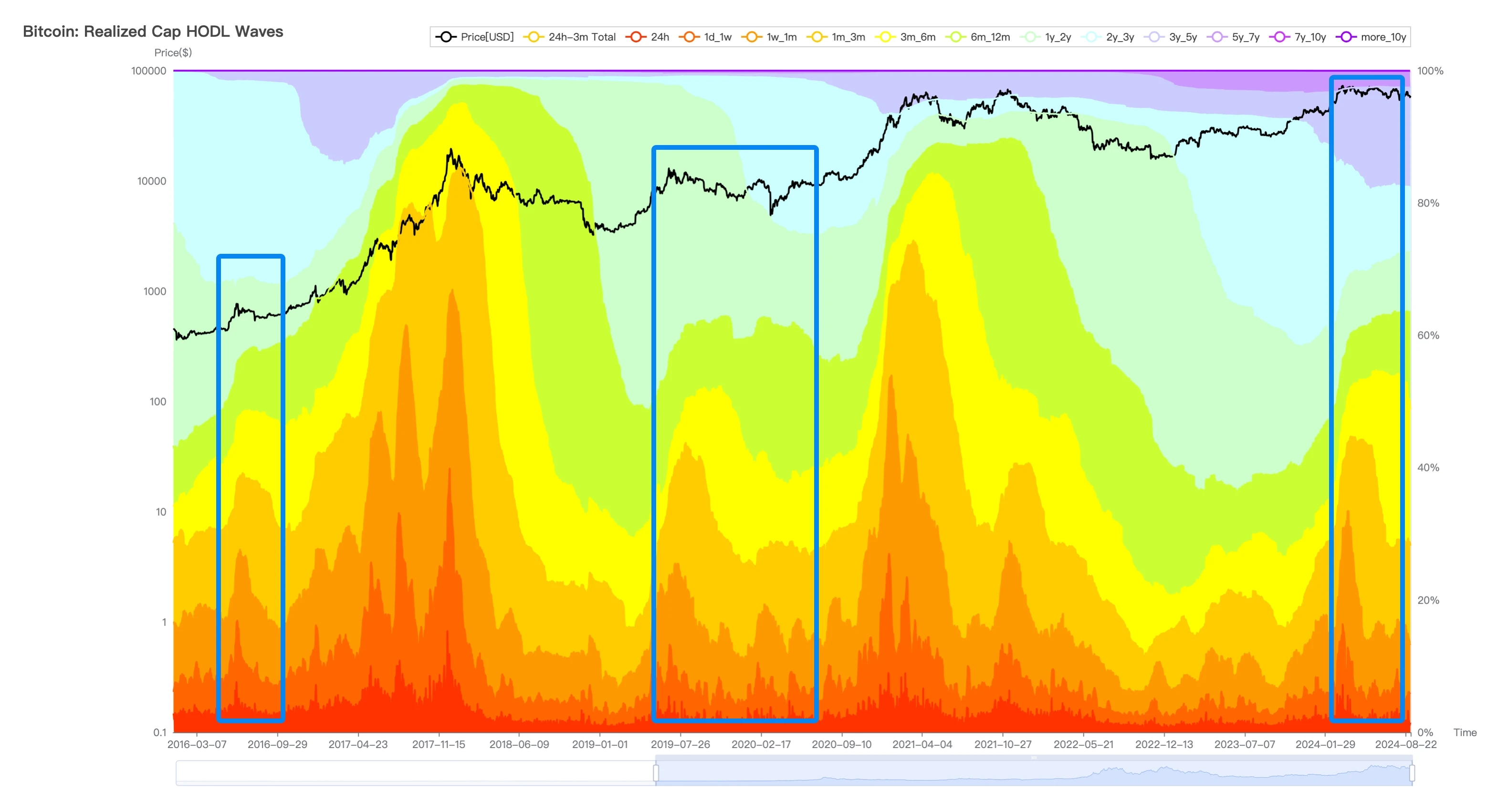

Sóng HODL BTC

HODL Waves cho thấy số lượng coin mới trong tháng 3 đã giảm nhanh, đồng nghĩa với việc hoạt động đầu cơ đã giảm đáng kể, đồng thời số lượng sub-new coin từ tháng 3 đến tháng 6 cũng đang tăng tốc đi xuống (cũng là thành phần quan trọng của chip). trong vùng cố kết cao mới). Hầu hết những người nắm giữ BTC này đều tham gia thị trường sau khi ETF được phê duyệt và phải là “nhà đầu tư dài hạn một chu kỳ”. Điều này có nghĩa là hầu hết số BTC họ nắm giữ sẽ được chuyển đổi thành các vị thế mua, bằng chứng là 470.000 vị thế mua đã tăng đột biến trong tháng 8. Trong những tháng tới, các vị thế mua vẫn sẽ tăng nhanh.

Cấu trúc vị thế BTC hạ nhiệt là kết quả của việc BTC quay trở lại từ vị thế bán sang vị thế mua trong cú sốc “giai đoạn điều chỉnh mức cao mới”. Sự dịch chuyển này sẽ làm giảm đáng kể tính thanh khoản của thị trường. Sự suy giảm tính thanh khoản thường sẽ đẩy giá BTC xuống thấp hơn khi nguồn vốn khan hiếm và sẽ đẩy giá lên cao khi nguồn vốn dồi dào.

Do đó, chúng ta có thể đánh giá rằng sau hơn 5 tháng hỗn loạn, thị trường đã được chuẩn bị đầy đủ và xu hướng giá chủ yếu được xác định bởi hướng của dòng vốn (chứ không phải chuyển đổi chip nội bộ).

Dòng vốn: Nguồn tài trợ kênh ETF bị đình trệ

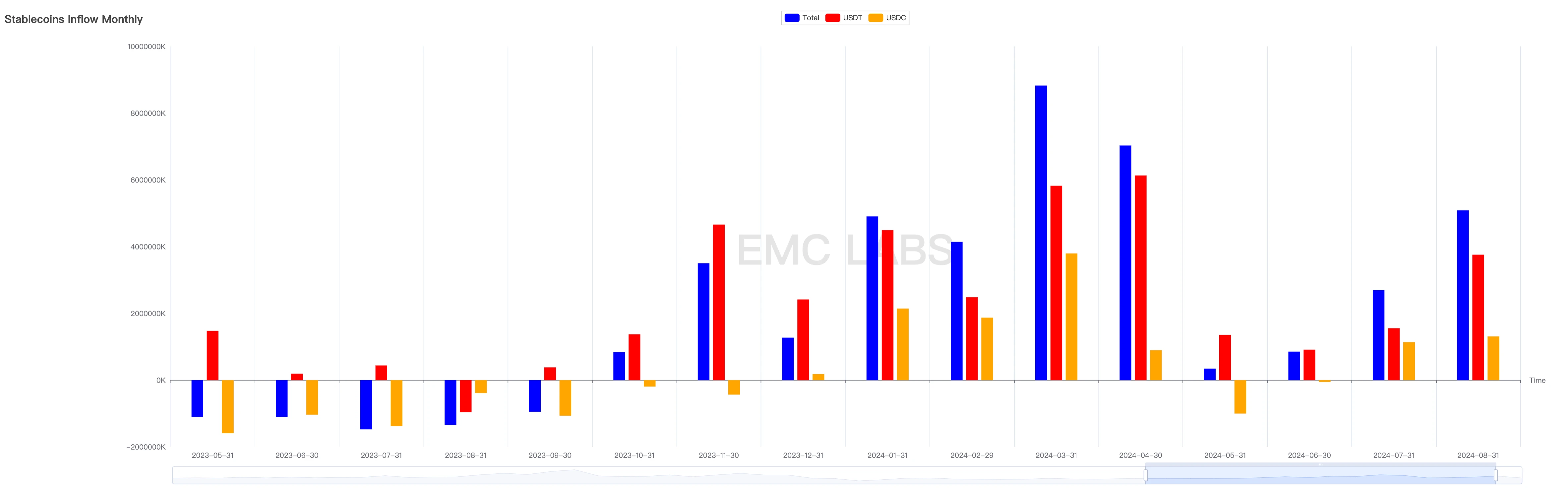

Trong báo cáo tháng 11 năm 2023, chúng tôi đề xuất rằng dòng vốn của kênh stablecoin chuyển biến tích cực vào giữa tháng 10, đây là lần đầu tiên kể từ tháng 2 năm 2022 và thể hiện sự xuất hiện của một giai đoạn mới. Kể từ đó, BTC đã phát động một đợt tăng giá lớn.

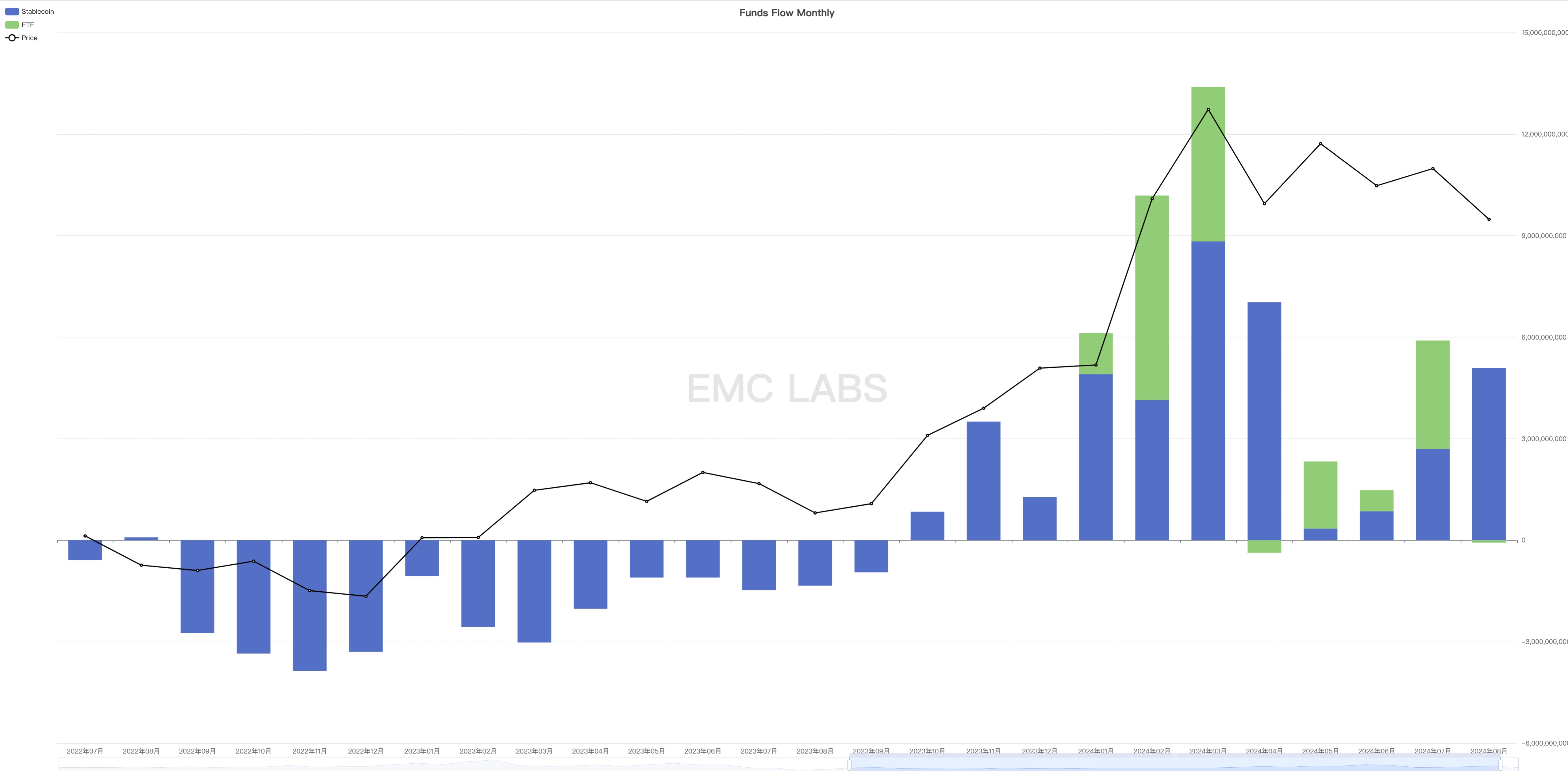

Thống kê dòng tiền vào và ra của các Stablecoin chính (hàng tháng)

Trong đợt điều chỉnh hơn 5 tháng trước, tháng 5 và tháng 6 là thời điểm quỹ thị trường khan hiếm nhất, với dòng vốn vào chỉ được ghi nhận 1,201 tỷ USD trong hai tháng. Tình trạng bi quan này đang được đảo ngược, với dòng vốn vào lần lượt đạt 2,696 tỷ và 5,09 tỷ trong tháng 7 và tháng 8. Sự gia nhập của các quỹ này cho thấy sự nhận thức của họ về giá trong phạm vi hợp nhất cao mới và sự lạc quan trong trung và dài hạn của họ đối với nửa sau của thị trường giá lên.

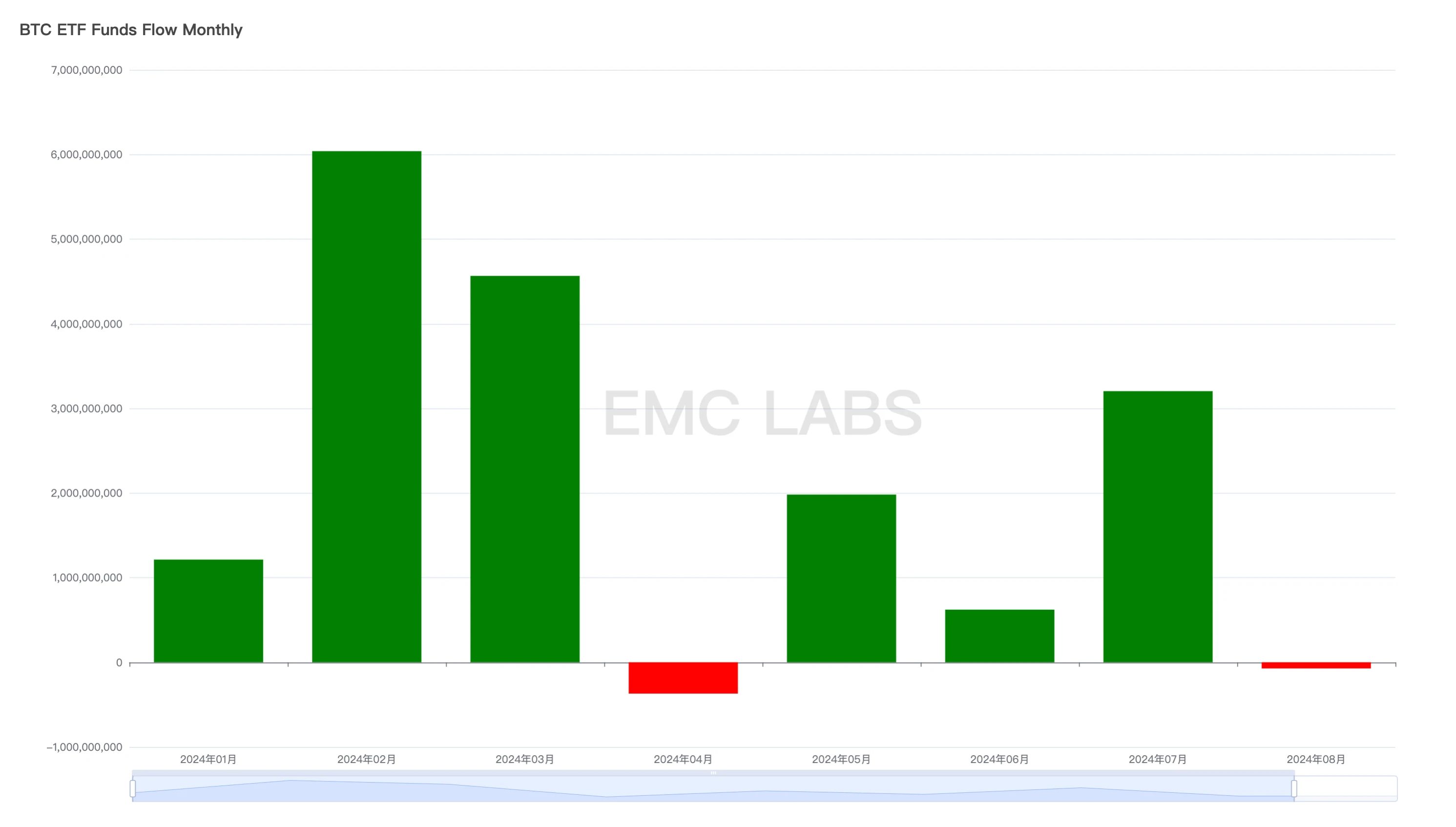

Sau khi 11 quỹ ETF BTC được phê duyệt tại Hoa Kỳ vào tháng 1 năm nay, tiền từ kênh này bắt đầu trở thành một lực lượng độc lập quan trọng. Trong các báo cáo trước đây, chúng tôi đã chỉ ra nhiều lần rằng số tiền trong kênh này có ý chí độc lập và sẽ trở thành một lực lượng quan trọng trong việc định giá BTC do quy mô và tính di động của chúng. Trong cơn hoảng loạn do đợt bán tháo của chính phủ Đức gây ra vào tháng 7, các quỹ của kênh BTC ETF đã tấn công một cách dứt khoát và nhặt được những con chip giàu và rẻ.

Tuy nhiên, khi việc tăng lãi suất của đồng đô la Mỹ ngày càng được xác nhận vào tháng 8, đồng yên Nhật bất ngờ tăng lãi suất và các nhà giao dịch chênh lệch giá đã thanh lý vị thế của họ một cách thô bạo, gây ra những biến động dữ dội trên thị trường chứng khoán toàn cầu và ảnh hưởng đến BTC ETF, được coi là quỹ đầu tư chứng khoán toàn cầu. một tài sản có rủi ro cao. Việc bán liên tục từ những người nắm giữ ETF vào đầu tháng đã khiến BTC giảm mạnh xuống 49.000 USD, thiết lập mức thấp mới trong vài tháng và cũng phá vỡ mép dưới của “vùng hợp nhất cao mới”. Sau đó, các quỹ của kênh ETF dần quay trở lại (các quỹ săn giá hời stablecoin cũng đổ vào sau đó) và giá BTC được kéo trở lại mức 64.000 USD. Đến cuối tháng, các quỹ của kênh ETF quay trở lại dòng tiền chảy ra và giá BTC cũng giảm xuống dưới. 60.000 USD.

Thống kê tổng thể dòng vốn vào và dòng tiền ra của 11 quỹ ETF BTC trong tháng 8 (ngày)

Từ góc độ hàng tháng, dòng vốn vào kênh BTC ETF trong tháng này là -72,83 triệu USD, đây là tháng tồi tệ thứ hai trong lịch sử, chỉ tốt hơn tháng Tư.

Thống kê tổng thể về dòng tiền vào và dòng tiền ra của quỹ ETF 11 BTC (hàng tháng)

Hãy kết hợp hai quỹ để xem xét nó——

Tổng dòng tiền vào và ra của stablecoin và 11 kênh ETF BTC (tháng)

Mặc dù stablecoin đã ghi nhận dòng vốn vào ngày càng tăng trong ba tháng liên tiếp, nhưng các kênh ETF lại ghi nhận dòng vốn chảy ra trong tháng này, khiến tổng dòng vốn vào chỉ còn 5 tỷ USD trong tháng 8, giảm từ mức 5,9 tỷ USD trong tháng 7. EMC Labs tin rằng trong bối cảnh phân phối chip ngày càng ổn định, dòng vốn vào là lý do cơ bản khiến BTC có thể quay trở lại mức 65.000 USD vào tháng 8 sau vụ sụp đổ. Tuy nhiên, việc dòng vốn vào giảm khiến mức cao nhất trong tháng này là 65.050 USD, thấp hơn nhiều so với mức cao nhất trong tháng này. vào tháng 7 là 70.000 USD. Sự sụt giảm nguồn vốn đến từ dòng tiền vào kênh ETF, giảm từ 3,2 tỷ USD trong tháng 7 xuống còn 72,83 triệu USD trong tháng này.

Thái độ của các quỹ trong kênh BTC ETF, vốn được kết nối chặt chẽ với chứng khoán Hoa Kỳ, đã trở thành yếu tố quan trọng nhất trong việc xác định xu hướng thị trường.

Cắt giảm lãi suất tháng 9: hạ cánh mềm và hạ cánh cứng

Không giống như hoạt động yếu kém của BTC trong tháng 8, mặc dù trải qua những biến động dữ dội, chứng khoán Mỹ vẫn cho thấy khả năng phục hồi đáng kinh ngạc trong cùng thời kỳ. Nasdaq đạt mức tăng hàng tháng là 0,65%, trong khi Chỉ số công nghiệp trung bình Dow Jones đạt mức cao mới mọi thời đại. Trong giai đoạn này, đã có rất nhiều cuộc thảo luận về việc nên tăng lãi suất thêm 25 hay 50 điểm cơ bản vào tháng 9, nhưng trọng tâm thực sự của các nhà giao dịch thực sự là vấn đề cốt lõi là nền kinh tế Mỹ sẽ hạ cánh mềm hay hạ cánh cứng. ?

Dựa trên phân tích xu hướng hiện tại của chứng khoán Hoa Kỳ, EMC Labs tin rằng thị trường nói chung đang nghiêng về một cuộc hạ cánh mềm đối với nền kinh tế Hoa Kỳ, do đó, họ không định giá thị trường chứng khoán Hoa Kỳ đi xuống để dự đoán về một cuộc hạ cánh cứng. Dựa trên giả định về một cú hạ cánh nhẹ nhàng, một số quỹ đã chọn rút lui khỏi các cổ phiếu Big Seven vốn đã tăng mạnh (hầu hết đều hoạt động kém hơn so với Nasdaq trong tháng này) và đầu tư vào các cổ phiếu blue-chip khác với mức tăng nhỏ hơn, đẩy chỉ số Dow Chỉ số Jones lên mức cao kỷ lục.

Dựa trên kinh nghiệm trong quá khứ, chúng tôi có xu hướng đánh giá rằng các nhà đầu tư trên thị trường chứng khoán Hoa Kỳ coi BTC là tài sản “Big Seven” - mặc dù nó có tương lai tuyệt vời nhưng hiện tại nó có nguy cơ bị đánh giá quá cao nên đã xảy ra đợt bán tháo quy mô lớn Việc bán tháo này phù hợp với tài sản của Big Seven. Tuy nhiên, so với các quỹ chính thống, “Big Seven” hấp dẫn hơn BTC rất nhiều nên sau khi lao dốc, “Big Seven” đã phục hồi mạnh mẽ hơn BTC.

CME FedWatch hiện đặt xác suất cắt giảm lãi suất 25 điểm cơ bản vào tháng 9 là 69% và xác suất cắt giảm lãi suất 50 điểm cơ bản ở mức 31%.

EMC Labs tin rằng nếu việc cắt giảm lãi suất 25 điểm cơ bản vào tháng 9 được hoàn tất và không có dữ liệu kinh tế và việc làm quan trọng nào cho thấy nền kinh tế không đáp ứng được các đặc điểm của “hạ cánh mềm”, chứng khoán Mỹ sẽ tăng trưởng ổn định. Big Seven sửa chữa trở lên, khi đó BTC ETF rất có thể sẽ quay trở lại mức tích cực. Dòng vốn đã đẩy BTC đi lên và một lần nữa chạm mốc tâm lý 70.000 USD và thậm chí còn thách thức các mức cao mới. Nếu có dữ liệu kinh tế và việc làm quan trọng chỉ ra rằng nền kinh tế không đáp ứng các đặc điểm của “hạ cánh mềm”, thì khả năng cao là thị trường chứng khoán Mỹ sẽ điều chỉnh đi xuống, đặc biệt là bảy gã khổng lồ tương ứng là quỹ kênh BTC ETF. Rất có thể sẽ không lạc quan. Nếu vậy, BTC có thể giảm và thử thách lại. Cạnh dưới của “giai đoạn phục hồi mức cao mới” là 54.000 USD.

Suy đoán này dựa trên giả định rằng sẽ không có thay đổi xu hướng nào trong các quỹ kênh stablecoin trong tháng 9. Ngoài ra, chúng tôi thận trọng với stablecoin. Mặc dù tiền trong kênh này tiếp tục tích lũy nhưng chúng tôi có xu hướng gặp khó khăn khi đẩy BTC ra khỏi thị trường độc lập. Dự đoán lạc quan nhất là trong bối cảnh điều chỉnh tăng giá của Big Seven, các quỹ ổn định và quỹ ETF đang đồng loạt đổ vào để đẩy BTC đi lên. Nếu vậy, việc vượt qua mức cao trước đó sẽ có xác suất thành công cao hơn.

Phần kết luận

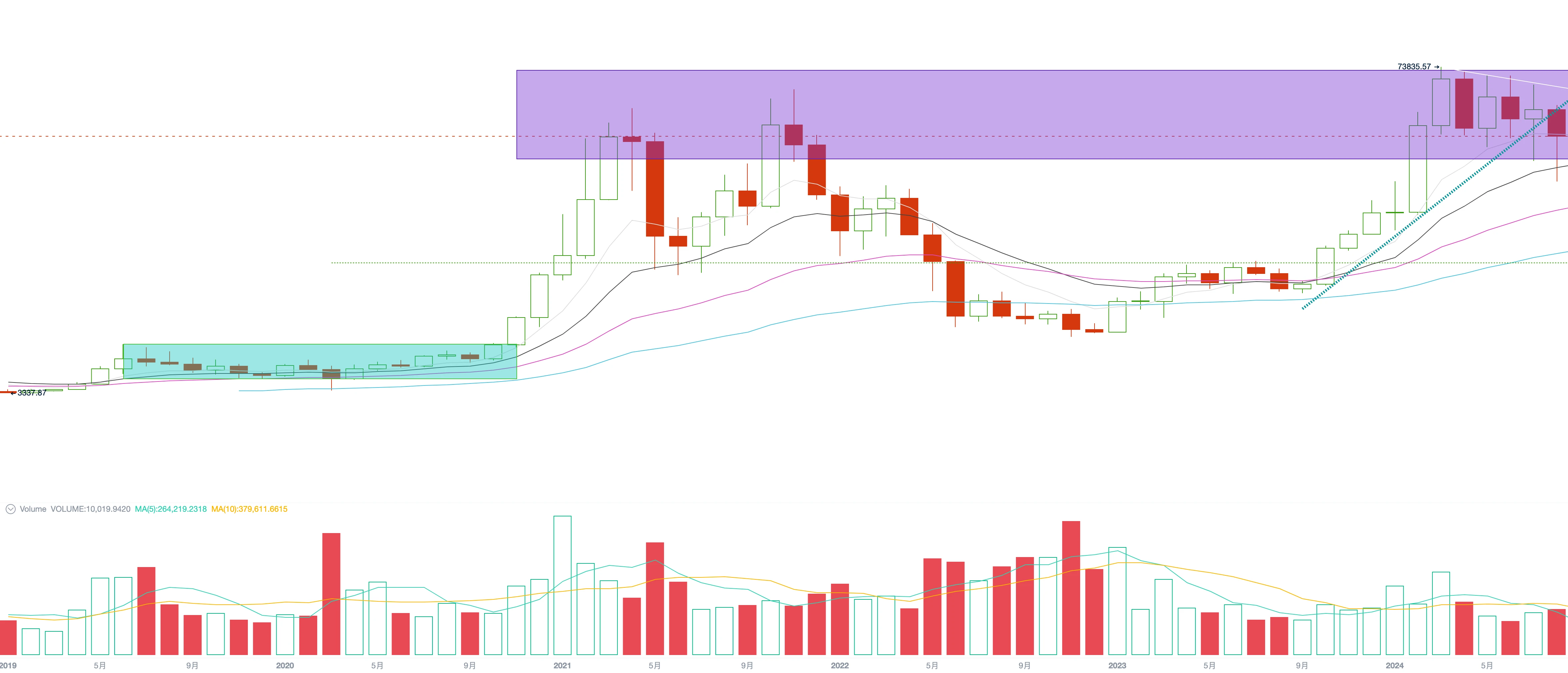

BTC đã vượt quá 54.000 đô la Mỹ vào tháng 1 năm nay, đạt mức cao kỷ lục vào tháng 3 và bắt đầu dao động trong “vùng hợp nhất cao mới” vào tháng 4. Cho đến nay, nó đã cao hơn tháng 5, bắt kịp sáu tháng tăng liên tiếp kể từ đó. Tháng 9 năm ngoái, và xét về mặt thời gian thì nó đang đến gần một bước ngoặt.

Biểu đồ hàng tháng của BTC

Biểu đồ hàng tháng của BTC

Đây cũng có thể là lý do tại sao các quỹ kênh stablecoin đang dần tập hợp lại để định hình lại sức mua.

Tuy nhiên, bước đột phá thực sự vẫn phụ thuộc vào sự cải thiện của dữ liệu kinh tế cốt lõi và tài chính vĩ mô của Hoa Kỳ, cũng như làn sóng tiếp theo của các quỹ chứng khoán chính thống của Hoa Kỳ vào kênh BTC ETF.

Khi đồng đô la Mỹ quay trở lại chu kỳ cắt giảm lãi suất, tháng 9 đã trở thành tháng quan trọng nhất trong năm nay. Thị trường chứng khoán và tiền điện tử của Hoa Kỳ sẽ đưa ra câu trả lời sơ bộ trong tháng này.

EMC Labs (Phòng thí nghiệm mới nổi) được thành lập vào tháng 4 năm 2023 bởi các nhà đầu tư tài sản tiền điện tử và nhà khoa học dữ liệu. Tập trung vào nghiên cứu ngành công nghiệp blockchain và đầu tư vào thị trường thứ cấp tiền điện tử, với tầm nhìn xa, hiểu biết sâu sắc và khai thác dữ liệu là khả năng cạnh tranh cốt lõi của ngành, họ cam kết tham gia vào ngành công nghiệp blockchain đang bùng nổ thông qua nghiên cứu và đầu tư, đồng thời quảng bá blockchain và tài sản mã hóa như một phước lành cho nhân loại.

Để biết thêm thông tin, vui lòng truy cập: https://www.emc.fund