Tác giả: @charlotte_zqh

Báo cáo nghiên cứu này được hỗ trợ bởi phương tiện truyền thông tiền điện tử quốc tế và nhà đầu tư chính @RomeoKuok

Pendle chắc chắn là một trong những mục tiêu được chú ý nhất trong vòng này. Từ 0,7 USD vào tháng 8 năm 2023 lên 7,5 USD vào tháng 4 năm 2024, nó đã tăng mạnh trong nửa năm, với mức tăng hơn 10 lần, khiến nó trở thành một trong những mục tiêu được chú ý nhiều nhất. các altcoin hoạt động tốt nhất, đồng thời, TVL của Pendle đang tăng lên, đạt mức cao nhất là hơn 6,6 tỷ đô la Mỹ. Tuy nhiên, bắt đầu từ tháng 4, đợt airdrop chính thức của Eigenlayer đã gây ra tâm lý tiêu cực đầu tiên đối với Pendle. Đến giữa tháng 5, PENDLE nhanh chóng giảm xuống còn 3,8 USD, giảm hơn 50% trong vòng chưa đầy một tháng. Xu hướng đặt cược nguội dần và thậm chí sự bi quan của thị trường về toàn bộ hệ sinh thái Ethereum lan rộng, Pendle rơi vào tình trạng suy giảm Vào ngày 5 tháng 8, giá của PENDLE từng đạt mức 2 USD. Bài viết này sẽ cung cấp phân tích cơ chế có hệ thống của Pendle, phân tích cách Pendle nhanh chóng nắm bắt nhu cầu thị trường và hoàn thành việc truyền trực tiếp các nguyên tắc cơ bản đến giá tiền tệ cũng như mức độ ảnh hưởng tiêu cực của nó bởi sự hạ nhiệt của hệ sinh thái Ethereum và tiếp tục suy giảm.

1 Pendle 101: Cách tách tiền gốc và thu nhập

1.1 Tách tài sản sinh lãi

Pendle là một giao thức tài chính phi tập trung cho phép người dùng mã hóa và bán thu nhập trong tương lai. Về quy trình kinh doanh cụ thể, trước tiên, thỏa thuận sẽ đóng gói các mã thông báo kiếm lãi thành mã thông báo SY (Mã thông báo lợi nhuận tiêu chuẩn), là mã thông báo theo tiêu chuẩn ERC-5115 và có thể gói gọn hầu hết các tài sản thu lãi sau đó, SY Mã thông báo là; được chia thành hai phần, đó là PT (Mã thông báo gốc) và YT (Mã thông báo lợi nhuận), tương ứng đại diện cho phần gốc và phần thu nhập của tài sản sinh lãi.

Trong số đó, PT tương tự như trái phiếu không trả lãi, cho phép người dùng mua nó với mức chiết khấu nhất định và mua lại theo mệnh giá vào ngày đáo hạn. Thu nhập ẩn trong chênh lệch giữa giá mua và giá mua lại. Do đó, nếu bạn giữ PT cho đến ngày đáo hạn, người dùng sẽ nhận được thu nhập cố định. Ví dụ: nếu họ mua PT-cDAI với mức giá 0,9 USD, họ sẽ nhận được 1 DAI khi đáo hạn và lợi nhuận là (1-0,9). )/0,9 = 11,1%. Hành vi mua PT là hành vi lợi nhuận ngắn hạn, tức là người ta tin rằng tỷ suất lợi nhuận trong tương lai của tài sản sẽ giảm và thấp hơn tỷ suất lợi nhuận hiện tại của việc mua PT. phù hợp cho người dùng có khẩu vị rủi ro thấp. Nhưng có sự khác biệt giữa hành vi này và hành vi bán khống thực sự. Đó là hành vi bảo toàn giá trị.

Người nắm giữ YT có thể nhận được tất cả thu nhập từ tài sản sinh lãi trong thời gian nắm giữ, tương ứng với quyền thu nhập của tiền gốc. Nếu thu nhập được thanh toán theo thời gian thực thì chủ sở hữu YT có thể nhận thu nhập đã thanh toán bất kỳ lúc nào. Nếu thu nhập được thanh toán sau khi đáo hạn, người dùng chỉ có thể nhận thu nhập bằng YT sau khi thu nhập tương ứng với YT. , nội dung YT sẽ không hợp lệ. Hành vi mua YT là hành vi lợi nhuận lâu dài, tức là người ta tin rằng lợi suất trong tương lai của tài sản sinh lời sẽ tăng lên và tổng thu nhập thu được sẽ cao hơn giá mua YT hiện tại. YT cung cấp cho người dùng đòn bẩy thu nhập. Họ có thể trực tiếp mua quyền thu nhập mà không cần mua toàn bộ tài sản sinh lãi. Tuy nhiên, nếu lợi suất giảm mạnh, tài sản YT sẽ phải đối mặt với vấn đề thua lỗ. Do đó, so với tài sản PT, YT cao. rủi ro, tài sản sinh lời cao.

Pendle cung cấp các công cụ cho lợi suất dài hạn và ngắn hạn. Người dùng chọn chiến lược đầu tư tương ứng dựa trên dự đoán và đánh giá về lợi suất. Do đó, lợi suất là một chỉ báo quan trọng để tham gia giao thức.

APY cơ bản: Đây là tỷ suất lợi nhuận thực tế của tài sản, lấy tỷ suất lợi nhuận trung bình động trong 7 ngày để giúp người dùng ước tính xu hướng tỷ suất lợi nhuận trong tương lai của tài sản.

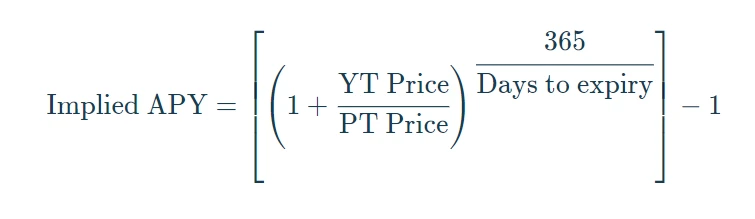

APY ngụ ý: Đó là sự đồng thuận của thị trường về APY trong tương lai của tài sản, được phản ánh trong giá của tài sản YT và PT. Công thức tính toán của nó là:

APY cố định: Cụ thể đối với tài sản PT, tỷ lệ lợi nhuận cố định có thể đạt được bằng cách nắm giữ PT. Giá trị này bằng với giá trị của APY ngụ ý.

APY lợi tức dài hạn: Cụ thể đối với tài sản YT, tỷ suất lợi nhuận hàng năm của việc mua YT ở mức giá hiện tại, nhưng tỷ suất lợi nhuận này liên tục thay đổi do tỷ suất lợi nhuận của chính tài sản sinh lãi đang thay đổi (giá trị này có thể là một số âm, tức là giá YT hiện tại quá cao dẫn đến vượt quá doanh thu trong tương lai của dự án). Điều đáng chú ý là lợi nhuận tiềm năng hiện tại của nhiều tài sản YT trong Pendle là airdrop và điểm, đồng thời không thể ước tính giá trị, vì vậy APY lợi nhuận dài hạn của nhiều tài sản YT là -100%.

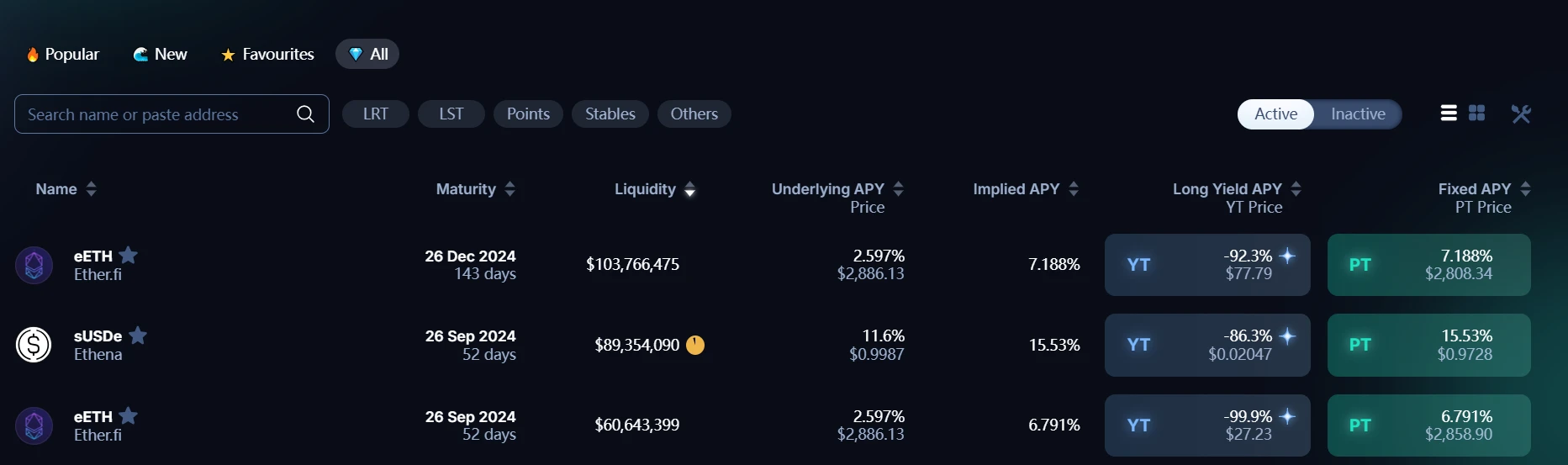

Bốn tỷ suất lợi nhuận này sẽ được đưa ra đồng thời trên giao diện Pendle Market Khi APY cơ bản>APY ngụ ý, điều đó có nghĩa là thu nhập từ việc nắm giữ tài sản sẽ lớn hơn thu nhập từ việc nắm giữ PT. chiến lược có thể được áp dụng, tức là Mua YT và bán PT. Khi APY cơ bản < APY ngụ ý, chiến lược ngược lại sẽ được xem xét. , vì vậy chiến lược trên chỉ áp dụng cho tài sản có lãi suất thuần túy.

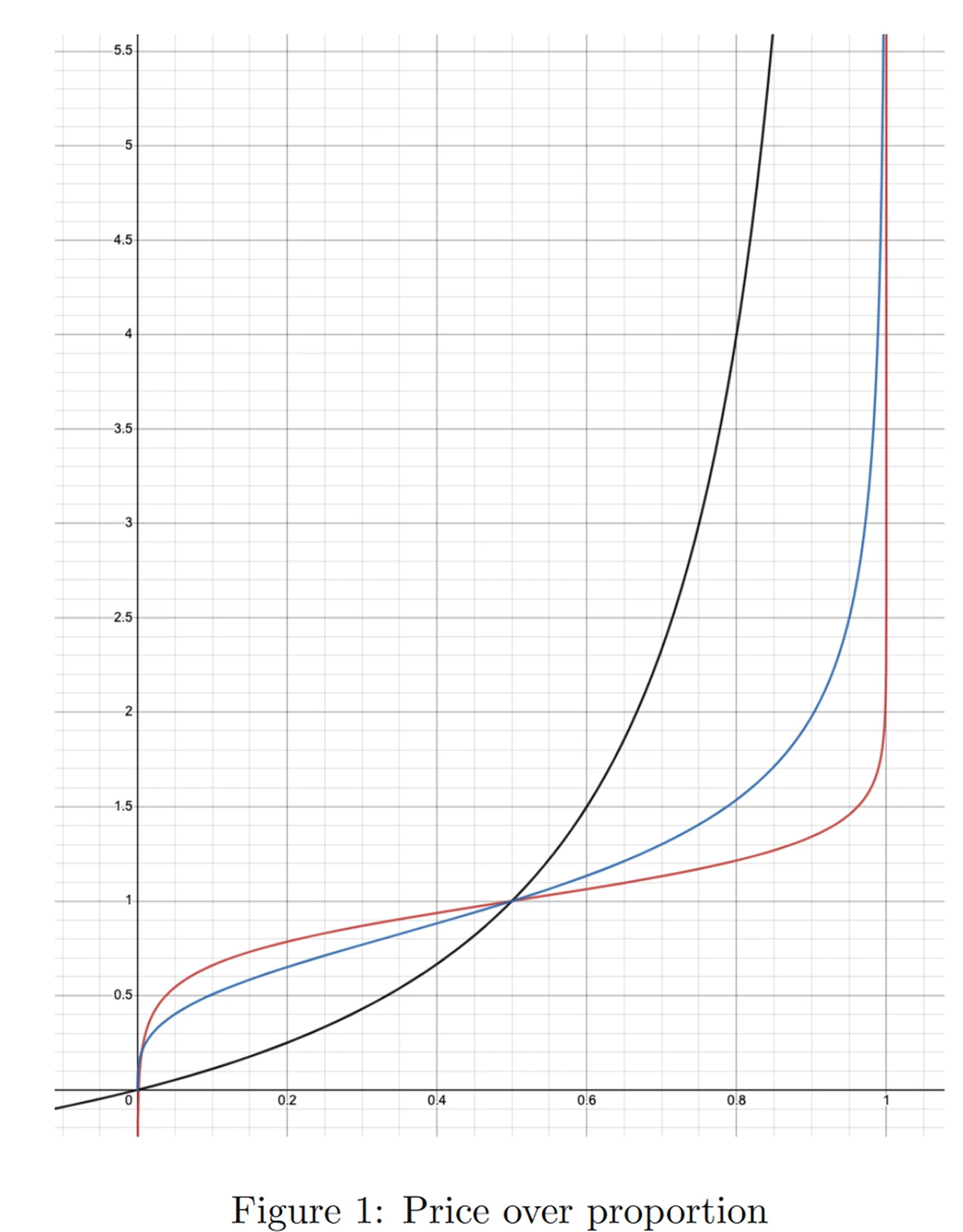

1.2 Pendle AMM: Thực hiện các loại giao dịch tài sản khác nhau

Pendle AMM được sử dụng để thực hiện các giao dịch giữa các token SY, PT và YT. Theo sách trắng của Pendle, ở phiên bản V2, Pendle đã cải tiến cơ chế AMM và mượn mô hình AMM của Notonial Finance để nâng cao hiệu quả sử dụng vốn và giảm trượt giá. Sơ đồ của ba mô hình thỏa thuận thu nhập cố định AMM trên thị trường như sau. Trục X đề cập đến tỷ lệ tài sản PT trong nhóm và trục tung là Lãi suất ngụ ý. Hiện tại, Pendle sử dụng mô hình AMM tương ứng. đến đường cong màu đỏ và đường cong màu đen Đó là mô hình V1 và đường cong màu xanh lam là mô hình AMM của các giao thức thu nhập cố định khác.

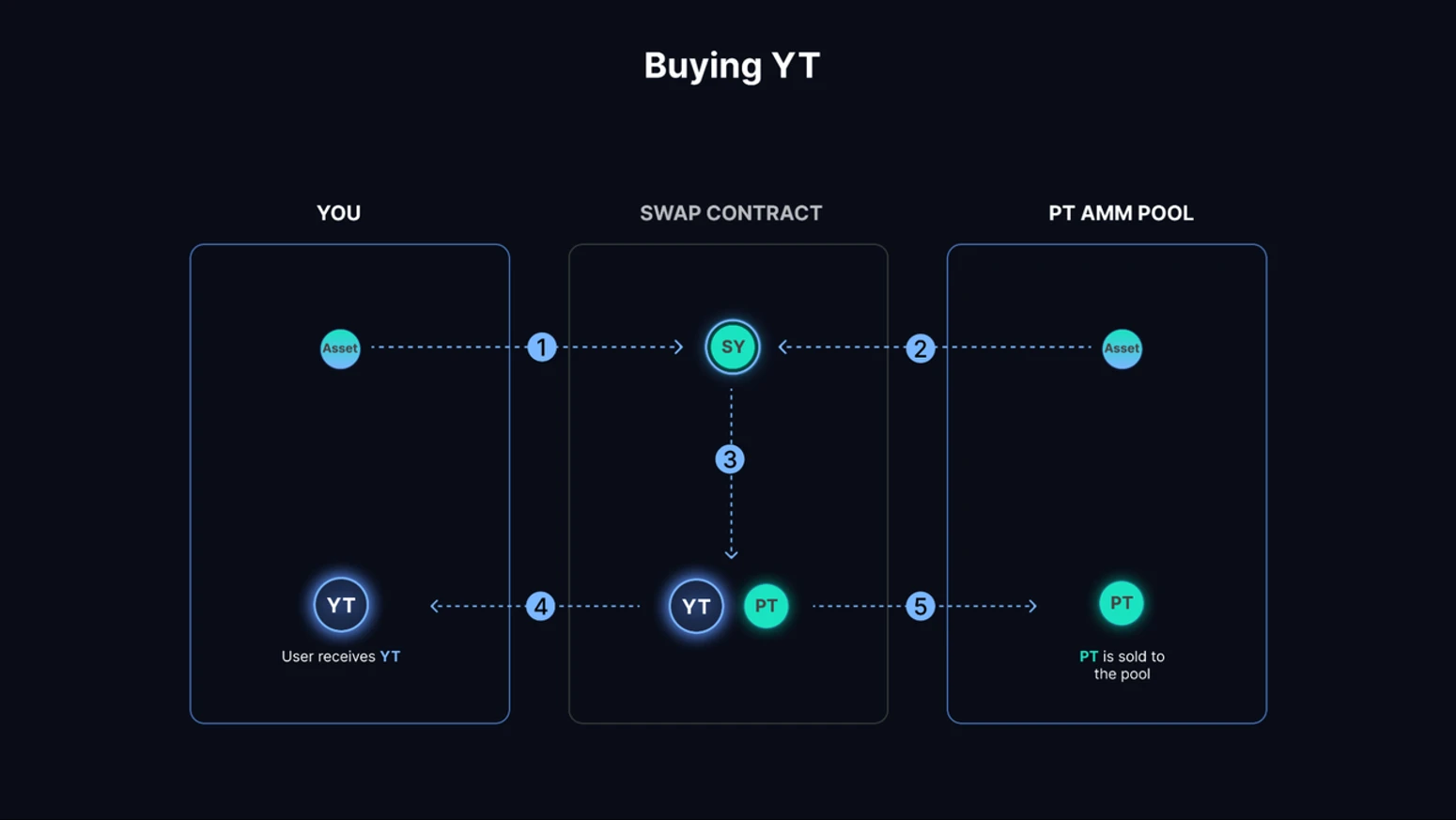

Trong các nhóm cụ thể, Pendle V2 sử dụng các cặp giao dịch PT-SY, chẳng hạn như PT-stETH và SY-stETH, điều này có thể làm giảm đáng kể việc mất LP tạm thời (phân tích chi tiết sẽ được thực hiện sau). Vì SY=PT+YT nên YT có thể được trao đổi thông qua Hoán đổi Flash. Quy trình cụ thể như sau. Nếu người dùng cần mua YT-stETH trị giá 1 ETH, họ cần chuyển đổi ETH thành YT-stETH. Giả sử 1 ETH = N YT-stETH, hợp đồng sẽ cho mượn N-1 SY-stETH từ nhóm và chuyển đổi ETH của người dùng thành SY-stETH (quy trình cụ thể trước tiên là đổi ETH thành stETH thông qua Kyberswap, sau đó được đóng gói dưới dạng SY -stETH trong giao thức), sau đó chia tất cả SY-stETH (N phần) thành PT và YT, đưa ra số thích hợp (N trong trường hợp này) YT cho người dùng, sau đó chia PT (N phần)) được trả về nhóm và những gì thực sự được hoàn thành trong nhóm là việc trao đổi SY-PT (N-1 SY được chuyển đổi thành N PT).

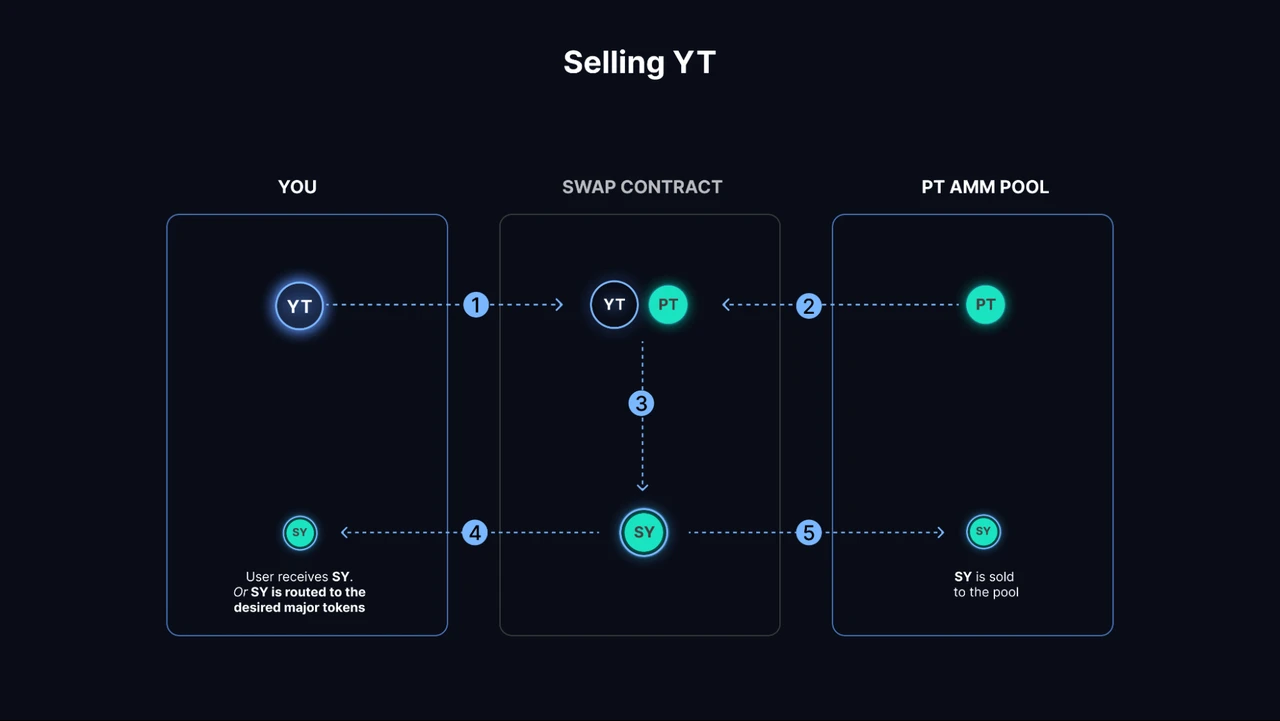

Quy trình bán YT thì ngược lại. Nếu người dùng muốn bán N YT (giả sử giá trị của N YT tại thời điểm này là 1 SY), hợp đồng sẽ cho N PT vay từ nhóm, hợp nhất chúng thành N SY và đưa cho người dùng một SY, N- 1 SY được trả lại cho nhóm Tại thời điểm này, những gì thực sự được hoàn thành trong nhóm là trao đổi PT-SY (N PT được đổi thành N-1 SY).

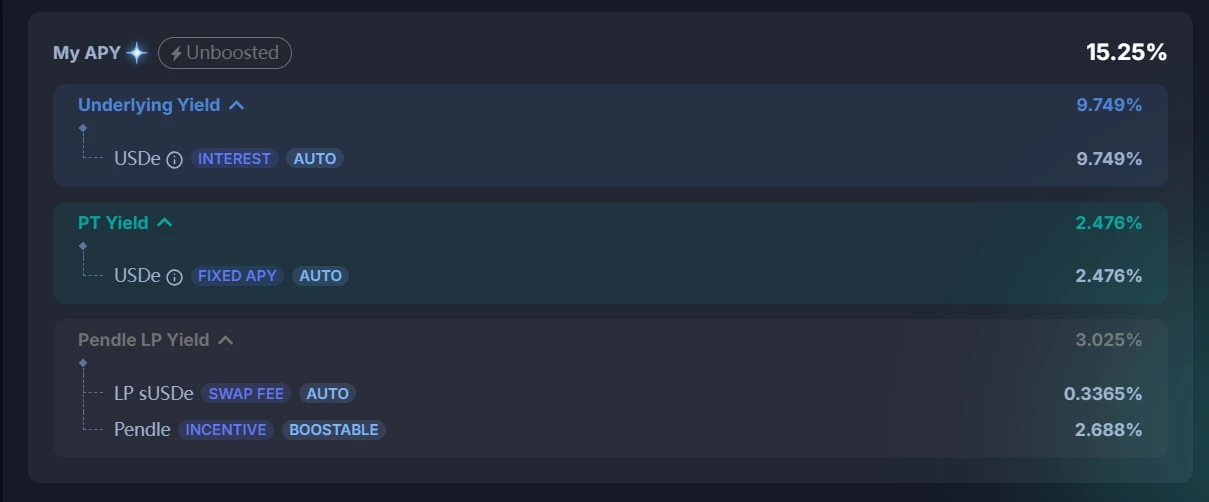

Giống như các AMM khác, Pendle AMM cũng yêu cầu LP để cung cấp tính thanh khoản cho nhóm, nhưng vì vào ngày hết hạn, PT phải bằng SY nên LP sẽ không bị lỗ tạm thời vào ngày hết hạn. Khi người dùng cung cấp thanh khoản, tài sản được cung cấp là tài sản SY và PT, do đó, thu nhập gốc của những tài sản này sẽ tự động được ghi nhận, ngoài phí giao dịch và phần thưởng khai thác thanh khoản của PENDLE, bao gồm bốn nguồn thu nhập:

Lợi suất cố định PT: thu nhập từ việc mua PT

Lợi suất cơ bản: thu nhập từ tài sản SY

Phí Swap: 20% phí giao dịch

Khuyến khích mã thông báo PENDLE

2 Kinh tế mã thông báo: Thu nhập kinh doanh thúc đẩy giá tiền tệ như thế nào?

2.1 Cơ chế kinh tế token: Làm thế nào để hiện thực hóa bánh đà kinh tế?

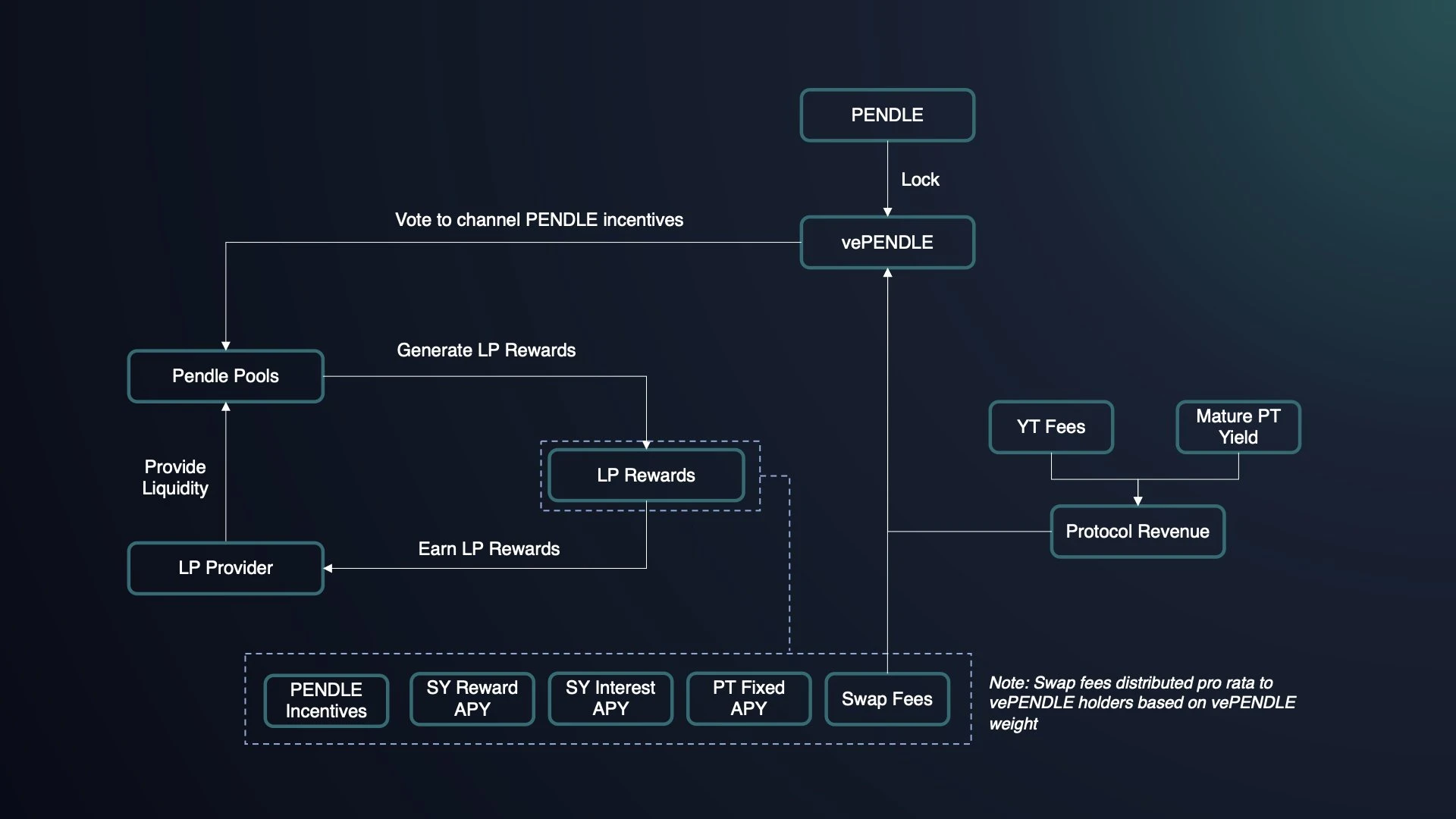

Cơ chế kinh tế mã thông báo của PENDLE chủ yếu nằm ở việc chia sẻ giao thức và quản trị ra quyết định mà bạn có thể tham gia sau khi khóa vePENDLE. Tương tự như mô hình veCRV của Curve, người dùng có thể khóa PENDLE để đổi lấy vePENDLE. Thời gian khóa càng lâu thì số lượng vePENDLE thu được càng nhiều. Thời gian khóa dao động từ 1 tuần đến 2 năm.

Lợi ích của việc nắm giữ vePENDLE bao gồm:

Tăng thu nhập: Bạn có thể tăng thu nhập của chính mình dưới dạng LP, số tiền tối đa là 2,5 lần

Quyền biểu quyết: Bỏ phiếu về việc phân phối các ưu đãi PENDLE giữa các nhóm khác nhau

Chia sẻ doanh thu: chủ sở hữu vePENDLE có thể nhận được những lợi ích sau:

80% phí giao dịch trong nhóm bỏ phiếu: chủ sở hữu vePENDLE bỏ phiếu theo luồng khuyến khích PENDLE. Chỉ bằng cách hoàn thành cuộc bỏ phiếu, họ mới có thể nhận được phần thưởng từ nhóm giao dịch đã chọn.

3% tổng thu nhập YT

Một phần thu nhập PT: Phần này đến từ PT chưa được sử dụng. Ví dụ: người dùng đã mua tài sản PT và không mua lại chúng khi chúng hết hạn. Sau một thời gian, phần tài sản này đã được mua lại theo thỏa thuận.

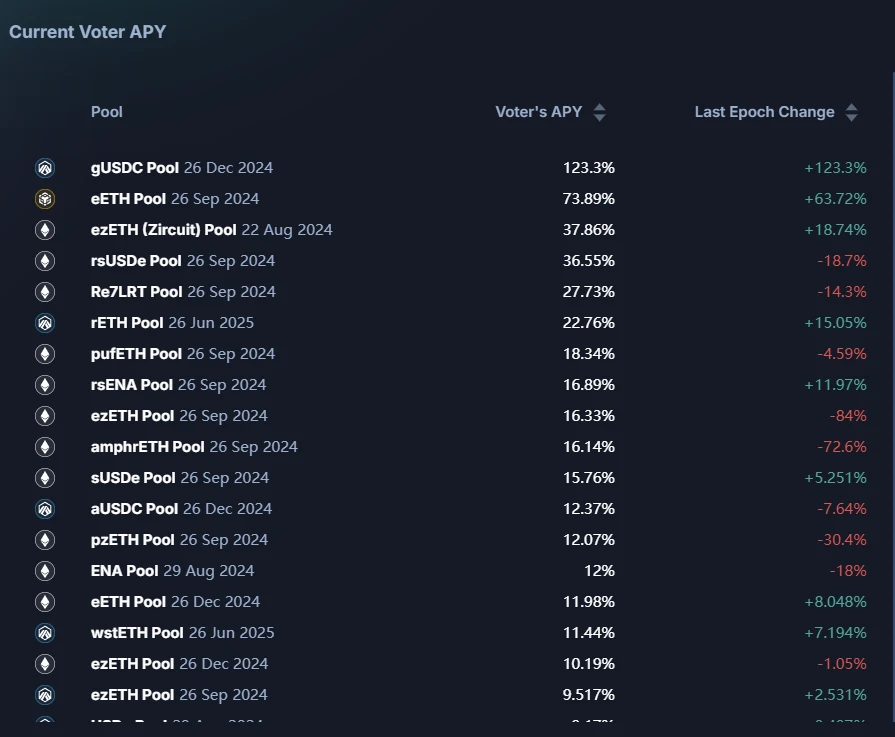

Trong tính toán tỷ lệ hoàn vốn, Tổng APY của việc nắm giữ vePENDLE = APY cơ bản + APY của cử tri, trong đó APY cơ sở đến từ thu nhập của YT và PT, và APY của cử tri đến từ chia sẻ phí giao dịch của nhóm được chỉ định, tức là cũng là phần chính của APY - hiện tại APY cơ bản chỉ khoảng 2%, trong khi APY của Voter có thể cao tới 30% trở lên.

Mô hình của Pendle cũng thúc đẩy sự ra đời của nền tảng mua phiếu bầu và cả Penpie và Equilibria đều tham gia vào các hoạt động kinh doanh liên quan, tương tự như quy trình kinh doanh giữa Convex và Curve. Tuy nhiên, so với Curve, các bên tham gia dự án cốt lõi về tài sản được giao dịch trên Pendle không cần hối lộ phiếu bầu của họ. Vì nền tảng giao dịch chính cho stablecoin và các tài sản cố định khác, Curve đảm bảo độ sâu của nhóm có ý nghĩa rất lớn trong việc duy trì. neo giá tiền tệ, điều này đã thúc đẩy các bên tham gia dự án có nhu cầu rất lớn tham gia mua phiếu bầu để hướng dẫn thanh khoản, nhưng việc duy trì độ sâu giao dịch của Pendle AMM dường như không có nhiều ý nghĩa đối với các bên dự án liên quan như LSD và LRT. Vì vậy, động lực chính để tham gia mua phiếu bầu sẽ đến từ Pendle LP trở đi. Việc thiết lập nền tảng hối lộ chủ yếu tối ưu hóa hai khía cạnh của vấn đề: 1) Pendle LP có thể thu được lợi nhuận cao hơn mà không cần mua và khóa PENDLE; 2) Người nắm giữ PENDLE có thể lấy ePEDNLE/mPENDLE lỏng để nhận được kích thích vePENDLE. Vì bài viết này chỉ phân tích Pendle nên chúng tôi sẽ không trình bày quá nhiều về hệ sinh thái mua phiếu bầu ở đây.

2.2 Phân phối và cung cấp mã thông báo: sẽ không có sự kiện mở khóa lớn nào trong tương lai

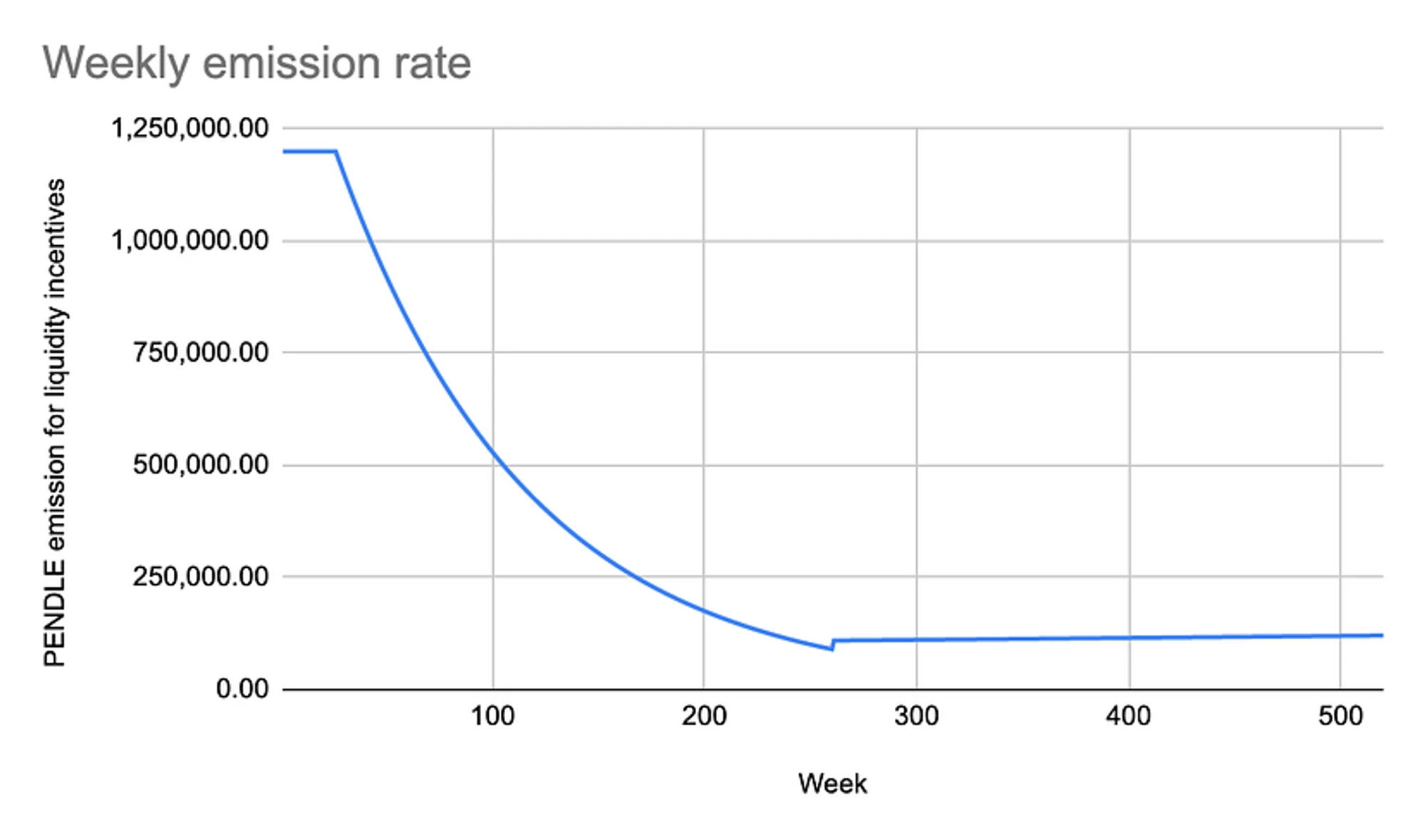

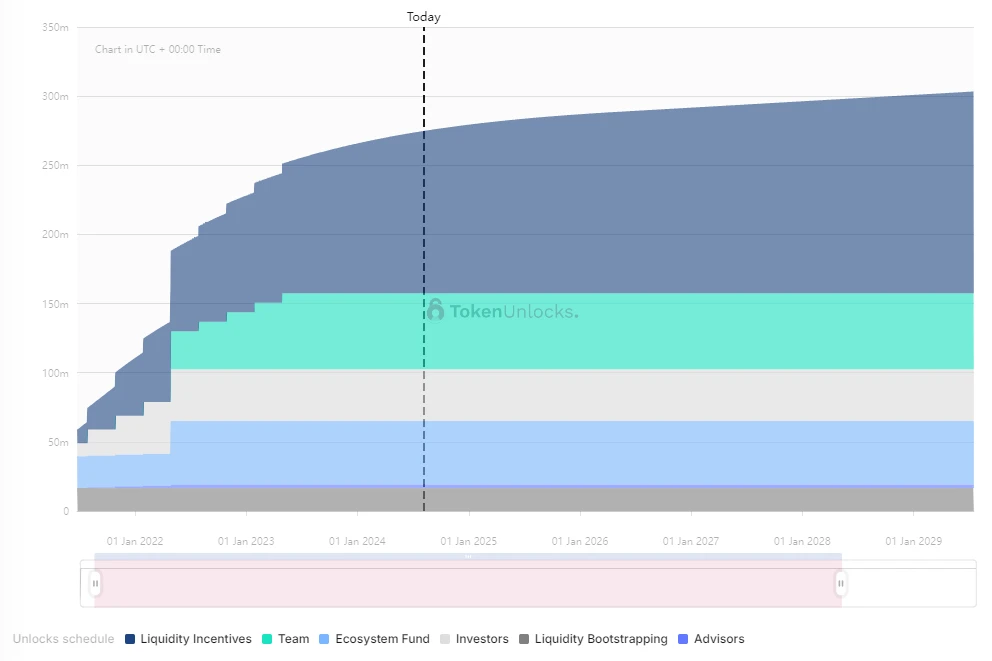

Mã thông báo PENDLE được ra mắt vào tháng 4 năm 2021. Nó áp dụng mô hình lạm phát kết hợp không có giới hạn trên đối với nguồn cung cấp mã thông báo. Nó cung cấp mức khuyến khích ổn định là 1,2 triệu PENDLE mỗi tuần trong 26 tuần đầu tiên. Sau đó (tuần 27-260). ưu đãi thanh khoản sẽ Giảm dần 1% mỗi tuần cho đến tuần 260, và sau đó (sau 261 tuần), tỷ lệ lạm phát là 2% mỗi năm đối với ưu đãi.

Theo dữ liệu Mở khóa mã thông báo, việc phân bổ mã thông báo ban đầu được trao cho các nhóm, hệ sinh thái, nhà đầu tư, nhà tư vấn, v.v. Hiện tại, tất cả các mã thông báo đã được mở khóa. Nếu các giao dịch OTC không được xem xét và chỉ xem xét phân bổ ban đầu, PENDLE sẽ không phải đối mặt. mở khóa tập trung quy mô lớn trong tương lai. Hiện tại, lạm phát hàng ngày chỉ đến từ các ưu đãi khai thác thanh khoản. Số tiền phát thải hàng ngày là khoảng 34,1 nghìn PEDNLE. Theo giá tiền tệ vào ngày 5 tháng 8 ($ 2), áp lực bán mở khóa hàng ngày là 68,2 nghìn đô la, tương đối nhỏ.

3 Phát triển kịch bản ứng dụng: Quản lý tài chính ổn định, giao dịch lãi suất và đòn bẩy điểm

Sự phát triển của Pendle có thể được chia thành ba giai đoạn:

Pendle được thành lập vào năm 2021. Mặc dù đang là Mùa hè DeFi nhưng DeFi đang trong thời kỳ cơ sở hạ tầng. Các dự án chính xoay quanh ba hạng mục chính là DEX, stablecoin và Lending. Là một sản phẩm trao đổi lãi suất, nó không nhận được nhiều sự chú ý.

Cho đến cuối năm 2022, khi Ethereum hoàn tất quá trình chuyển đổi sang PoS, lãi suất cam kết Ethereum đã trở thành lãi suất gốc trong vòng tròn tiền tệ và một số tài sản LSD nhanh chóng xuất hiện, dẫn đến: (1) lãi suất trở thành một trong những trọng tâm của vòng tròn tiền tệ; (2) Một số lượng lớn tài sản sinh lãi đã ra đời và Pendle đã thành lập PMF của riêng mình; (3) Pendle trở thành mục tiêu vốn hóa thị trường nhỏ trong xu hướng cường điệu LSD và có rất ít sản phẩm cạnh tranh. trong track được phân đoạn. Việc niêm yết trên Binance trong giai đoạn này càng làm tăng thêm mức trần định giá của Pendle.

Từ cuối năm 2023 đến đầu năm 2024, Eigenlayer đã mở câu chuyện về cam kết lại của Ethereum và một số dự án Cam kết lại thanh khoản (LRT) đã ra đời. Cả hai dự án Eigenlayer và LRT đều công bố các kế hoạch về điểm và airdrop. sắp bùng nổ, điều này khiến: (1) Sự ra đời của nhiều tài sản sinh lãi hơn đã mở rộng con đường cải thiện TVL của Pendle một cách hiệu quả (2) Quan trọng nhất, Pendle đã nắm bắt được sự giao thoa giữa giao dịch gốc và lãi và đòn bẩy điểm, và đã tìm thấy một PMF mới. Phần sau đây sẽ giải thích cách Pendle cạnh tranh trong cuộc chiến tính điểm. Để tìm hiểu thêm về vai trò của mã thông báo PENDLE và cách trao quyền cho mã thông báo PENDLE.

Dựa trên phân tích trên, ngoài việc trở thành LP và trở thành chủ sở hữu vePENDLE, các tình huống sử dụng chính hiện tại của Pendle bao gồm ba: quản lý tài chính ổn định, giao dịch lãi suất và đòn bẩy điểm.

3.1 Quản lý tài chính ổn định

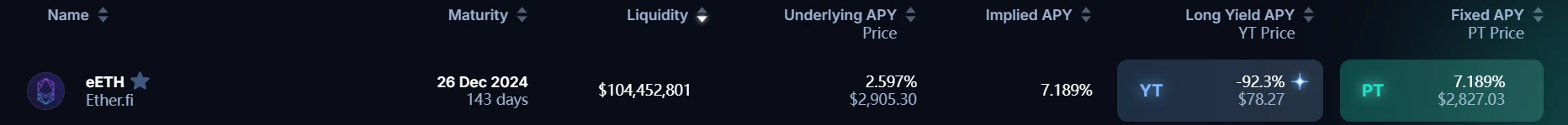

Nó chủ yếu là một chức năng tương ứng với tài sản PT. Bằng cách nắm giữ tài sản PT, bạn có thể nhận được một số lượng tài sản tương ứng cố định khi đáo hạn. Lãi suất cố định này đã được xác định vào ngày mua và người dùng không cần phải chú ý đến. những thay đổi trong APR. Tính năng này có lợi nhuận ổn định và rủi ro và lợi nhuận thấp. Chức năng này đã cải thiện tỷ lệ hoàn vốn của người dùng sau khi kích hoạt giao dịch điểm: lấy eETH làm ví dụ, người dùng đã chọn từ bỏ thu nhập từ việc nắm giữ eETH để đổi lấy tỷ lệ hoàn vốn cố định cao hơn. lợi nhuận của tài sản PT (7,189%) cao hơn nhiều so với (2,597%), cung cấp công cụ quản lý tài chính cho người dùng muốn có thu nhập cố định dựa trên Ethereum cao hơn. Một số người dùng không lạc quan về hiệu suất mã thông báo tiếp theo của dự án LRT. và có thể đẩy giá YT lên cao khi thị trường FOMO, mua tài sản PT ở mức giá thấp thực chất là một giao dịch bán khống trên mã thông báo LRT.

3.2 Giao dịch kỳ vọng lãi suất/lợi suất

Thông qua giao dịch xoay vòng, tài sản YT được sử dụng để mua và bán theo lãi suất. Khi người ta tin rằng lợi suất trong tương lai sẽ tăng đáng kể, hãy mua tài sản YT và bán khi giá tài sản YT tăng. Chiến lược này phù hợp để giao dịch các tài sản có lợi nhuận biến động cao hơn, chẳng hạn như sUSDe, là chứng chỉ cầm cố cho loại tiền tệ ổn định do Ethena phát hành. Thu nhập cầm cố chủ yếu đến từ tỷ lệ cấp vốn của ETH càng cao. lợi suất đặt cược càng cao, tỷ lệ cấp vốn phụ thuộc vào những thay đổi trong tâm lý thị trường, do đó, lợi suất đặt cược cũng có mức độ biến động nhất định với tỷ lệ cấp vốn bằng cách giao dịch YT-sUSDe, bạn có thể nhanh chóng kiếm được lợi nhuận trong giao dịch xoay vòng. Ngoài ra, sau khi giới thiệu quyền thu nhập từ điểm, giao dịch tài sản YT cũng bao gồm những thay đổi về giá dự kiến của đợt airdrop. Ví dụ: bằng cách mua YT-USDe sớm trước khi tiền ENA được phát hành và bán mã thông báo sau khi thị trường bắt đầu. FOMO về đợt airdrop ENA, bạn có thể nhận được lợi nhuận cao hơn. Loại giao dịch xoay vòng này phải đối mặt với lợi nhuận và rủi ro cao hơn. Ví dụ: giá YT-sUSDE gần đây đã giảm liên tục. Một mặt, khi thời gian nắm giữ ngắn lại, mặt khác số điểm mang lại khi nắm giữ tài sản YT đang giảm. Mặt khác, nó có thể Khi giá ENA tiếp tục giảm, kỳ vọng của thị trường về giá trị của airdrop đang giảm dần và những người mua sớm có thể phải đối mặt với khoản lỗ lớn hơn.

3.3 Đòn bẩy điểm và giao dịch

Tác động lớn nhất đến Pendle trong chu kỳ này đến từ chức năng giao dịch điểm, cung cấp cho người dùng đòn bẩy cao đối với điểm và airdrop. Bài viết này sẽ tập trung vào tính năng này và hy vọng sẽ trả lời các câu hỏi sau:

(1) Giao dịch điểm của Pendle phù hợp với dự án nào?

Điểm đã trở thành hình thức phát hành airdrop chính trong chu kỳ này. Các cách để nhận được điểm bao gồm tương tác, đánh răng và gửi tiền, trong đó tiền gửi đã trở thành cách quan trọng nhất. Với sự xuất hiện của nhiều giao thức LRT khác nhau, lớp thứ hai BTC và giao thức đặt cược, cuộc chiến TVL đã trở thành chủ đề chính trong năm nay. Trong số đó, một số giao thức khóa trực tiếp các tài sản liên quan, chẳng hạn như lớp BTC thứ hai khóa trực tiếp BTC và tài sản ghi, Blast gửi trực tiếp ETH, v.v. Một số giao thức trả lại tài sản lưu động tương ứng dưới dạng chứng chỉ tiền gửi sau khi gửi và kiếm điểm thông qua việc nắm giữ. Cơ chế phân tách thu nhập gốc của Pendle phù hợp hơn với loại thứ hai, đòi hỏi tài sản cơ bản làm phương tiện tích lũy điểm.

(2) Giao dịch điểm của Pendle đạt được PMF bằng cách nào?

Pendle chủ yếu triển khai PMF theo hai khía cạnh, một là nhận ra đòn bẩy của điểm, và hai là hiện thực hóa việc định giá sớm và giao dịch dự kiến của airdrop. Cuộc chiến TVL là một trò chơi dành cho những con cá voi khổng lồ. Các nhà đầu tư bán lẻ thông thường không thể có đủ ETH để gửi tiền. Pendle hỗ trợ mua trực tiếp tài sản YT để có được quyền kiếm điểm tương ứng mà không cần tiền gốc. được triển khai trong các dự án như LRT và ETH với đòn bẩy hàng chục lần. Thứ hai, Pendle về cơ bản cung cấp giá thị trường sớm nhất cho các điểm và giao dịch tài sản YT cũng là giao dịch của các đợt airdrop dự án và kỳ vọng về giá tiền tệ. Nó có thể được chia thành hai tình huống: ① Đối với các mã thông báo chưa được TGE, hầu hết các quy tắc airdrop đều không rõ ràng, do đó, chúng không chỉ bao gồm kỳ vọng của thị trường về các mã thông báo có thể nhận được mà còn bao gồm cả việc định giá ban đầu của các mã thông báo này; ② Đối với các mã thông báo đã là TGE, giá tiền tệ đã được thị trường xác định rõ ràng. Thông tin chưa biết có thể là có bao nhiêu mã thông báo được phát hành cho một điểm. Nếu các quy tắc phát sóng tương đối rõ ràng thì người ta đã biết rằng tài sản cơ bản. có thể nhận được khi hết hạn. Có bao nhiêu mã thông báo, khi đó nội dung YT này tương đương với một tùy chọn và giá hiện tại chứa kỳ vọng về giá của giá mã thông báo vào ngày hết hạn.

(3) Giao dịch điểm ảnh hưởng như thế nào đến doanh thu kinh doanh và giá tiền tệ của Pendle?

Theo phân tích trước đó, sự ra đời của giao dịch điểm đã mang lại giao dịch với kỳ vọng airdrop trong tương lai. So với tỷ suất lợi nhuận, kỳ vọng này thay đổi và biến động nhanh chóng, do đó mang lại nhu cầu đầu cơ và giao dịch cao hơn. Trực tiếp nhất, điều này nhanh chóng mở rộng khối lượng giao dịch và thu nhập từ phí giao dịch của Pendle. Ngoài ra, việc làm phong phú các loại tài sản cũng làm tăng TVL của Pendle.

Sức mạnh của PENDLE thậm chí còn rõ ràng hơn. Thu nhập của người nắm giữ vePENDLE chủ yếu đến từ phần phí giao dịch. Nếu không có đủ biến động và nhu cầu đầu cơ thì sẽ không có đủ giao dịch. Vào tháng 7 năm 2023, tổng APY của vePENDLE. chỉ khoảng 2%, nên dù Pendle đi theo con đường LSD và được thổi phồng quá mức vào thời điểm đó, giá tiền tệ vẫn không thể hưởng lợi từ hoạt động kinh doanh. Việc giới thiệu giao dịch điểm đã thay đổi tình thế khó xử này. Hiện tại, APY của vePENDLE trong nhiều nhóm vượt quá 15% và nhóm tài sản liên quan của nhiều tài sản LST cao tới hơn 30%.

(4) Hiệu suất của các dự án liên quan ảnh hưởng đến Pendle như thế nào?

Hai tác động tiêu cực cốt lõi xung quanh Pendle bao gồm: sự sụt giảm của các tài sản chính (LRT và Ethena); và sự sụt giảm liên tục về giá tiền tệ của các dự án chính. Việc triển khai airdrop đã làm giảm nhu cầu đầu cơ. Mặc dù kế hoạch điểm sẽ tiếp tục trong nhiều giai đoạn, nhưng giá tiền tệ chồng chất đã giảm, niềm tin và kỳ vọng của thị trường đối với dự án đã giảm đáng kể, ít người dùng tiếp tục chọn gửi tiền hơn và khối lượng giao dịch liên quan. cũng đã bị thu hẹp đáng kể. Hiện tại, TVL và khối lượng giao dịch của Pendle đã giảm đáng kể và tình trạng khó khăn tương tự cũng được phản ánh qua giá tiền tệ.

4 Phân tích dữ liệu: TVL và khối lượng giao dịch là KPI của Pendle

Bài viết này tin rằng dữ liệu kinh doanh xung quanh Pendle chủ yếu được chia thành hai phần: chứng khoán và dòng chảy. Cổ phiếu chủ yếu được đại diện bởi TVL. Ngoài ra, cần chú ý đến cấu trúc thành phần TVL, thời gian hết hạn của nhóm tài sản và tỷ lệ tái đầu tư cũng như các chỉ số khác ảnh hưởng đến sức khỏe và tính bền vững của dòng tiền chủ yếu được thể hiện bằng giao dịch; khối lượng, bao gồm khối lượng giao dịch và phí giao dịch, thành phần khối lượng giao dịch, v.v., những thay đổi về khối lượng giao dịch sẽ ảnh hưởng trực tiếp đến việc trao quyền cho mã thông báo.

4.1 TVL và các chỉ số liên quan

TVL có mệnh giá bằng ETH đã tăng nhanh sau giữa tháng 1 năm 2024 và duy trì mối tương quan cao với giá của đồng tiền PENDLE vượt quá 1,8 triệu ETH ở mức cao nhất và TVL đã giảm vào ngày 28 tháng 6 và ngày 25 tháng 7. Lý do chính cho việc này. Sự suy giảm nhanh chóng là do một số lượng lớn nhóm tài sản đã hết hạn và không có đủ nhu cầu cho một vòng đầu tư mới sau khi hết hạn, dẫn đến mất TVL nhanh chóng. TVL hiện tại của Pendle là khoảng 1 triệu ETH, giảm gần 50% so với mức đỉnh và xu hướng giảm vẫn chưa được giảm bớt một cách hiệu quả.

Cụ thể, vào ngày 27 tháng 6 năm 2024, nhiều nhóm tài sản LRT bao gồm eETH của Ether.Fi , ezETH của Renzo, pufETH của Puffer, rsETH của Kelp và rswETH của Swell đã hết hạn và người dùng đã đổi các khoản đầu tư chính của họ. đối với các tài sản liên quan, tỷ lệ tái đầu tư của người dùng thấp và TVL cho đến nay vẫn chưa phục hồi. Điều này cũng xác nhận phân tích trước đó, nghĩa là do việc phát hành tiền tệ và hiệu suất giá tiền tệ của dự án LRT giảm, nên nhu cầu của người dùng cũng giảm. tham gia quản lý và đầu tư tài sản liên quan. Trong chu kỳ này, Ethereum không có đủ sự đổi mới về mặt sinh thái và thị trường không lạc quan về giá ETH. Nếu nhu cầu đầu tư vào ETH của thị trường suy yếu, điều đó sẽ ảnh hưởng trực tiếp đến mức thu nhập kinh doanh của Pendle. Do đó, Pendle và Ethereum bị ràng buộc chặt chẽ. .

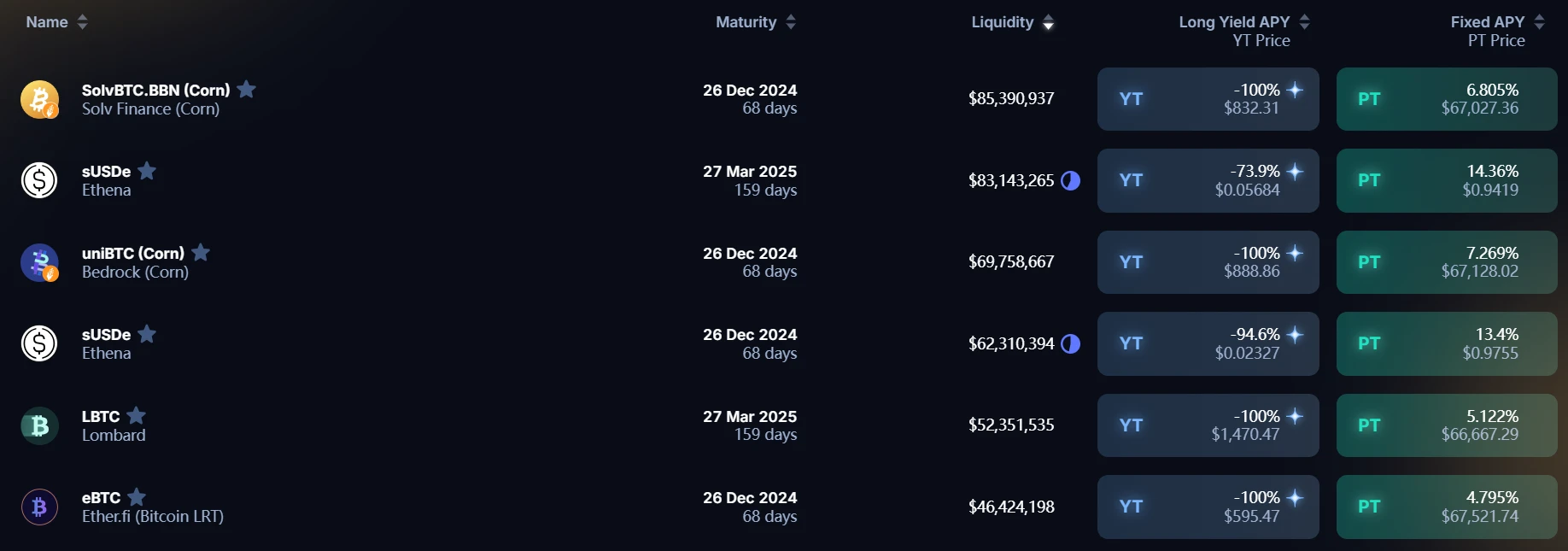

Xét về thành phần TVL của Pendle, tổng TVL của Pendle hiện là 2,43 tỷ USD, trong đó có 11 nhóm tài sản có TVL vượt quá 10 triệu USD. Nhóm có TVL cao nhất là SolvBTC.BBN, chiếm khoảng 3,51% tổng TVL. cấu trúc thành phần Nó tương đối lành mạnh và không có trường hợp một vài nhóm tài sản chiếm một lượng lớn TVL. Đánh giá về tình hình đáo hạn của nhóm tài sản, ngày đáo hạn lớn tiếp theo sẽ là ngày 26 tháng 12 năm 2024. TVL của Pendle có thể cho thấy xu hướng tương đối ổn định trong thời gian tới.

Sau khi làn sóng đặt lại Ethereum kết thúc, Pendle đã chuyển sang các tài sản stablecoin như BTCfi và USDe/USD 0. Mặc dù dữ liệu kinh doanh và tâm lý thị trường không tốt như tháng 4 nhưng dữ liệu TVL về cơ bản vẫn được duy trì và không xuất hiện Đã có sự sụt giảm mạnh, nhưng với việc phát hành một số giao thức Ethereum LRT và sự tham gia của EIGEN vào các giao dịch, sức tưởng tượng về đường đua đặt cược lại đang giảm dần, điều này cũng làm giảm sự nhiệt tình đầu cơ đối với đường đua đặt cược BTC. ở một mức độ nhất định, điều này được phản ánh trong giao dịch Pendle. Với sự sụt giảm về dữ liệu khối lượng, sự kiện tiếp theo có thể ảnh hưởng đến Pendle sẽ là việc phát hành các bản nhạc đặt cược Babylon và BTC. Sau khi quá trình đặt lại BTC kết thúc, Pendle vẫn có thể tìm thấy các kịch bản ứng dụng mới chứ?

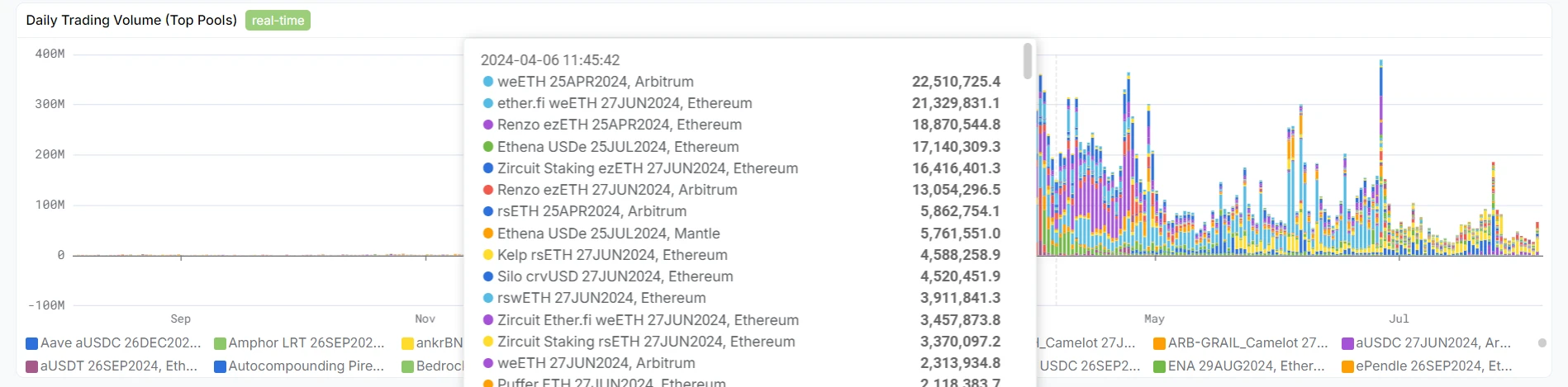

4.2 Khối lượng và cơ cấu giao dịch

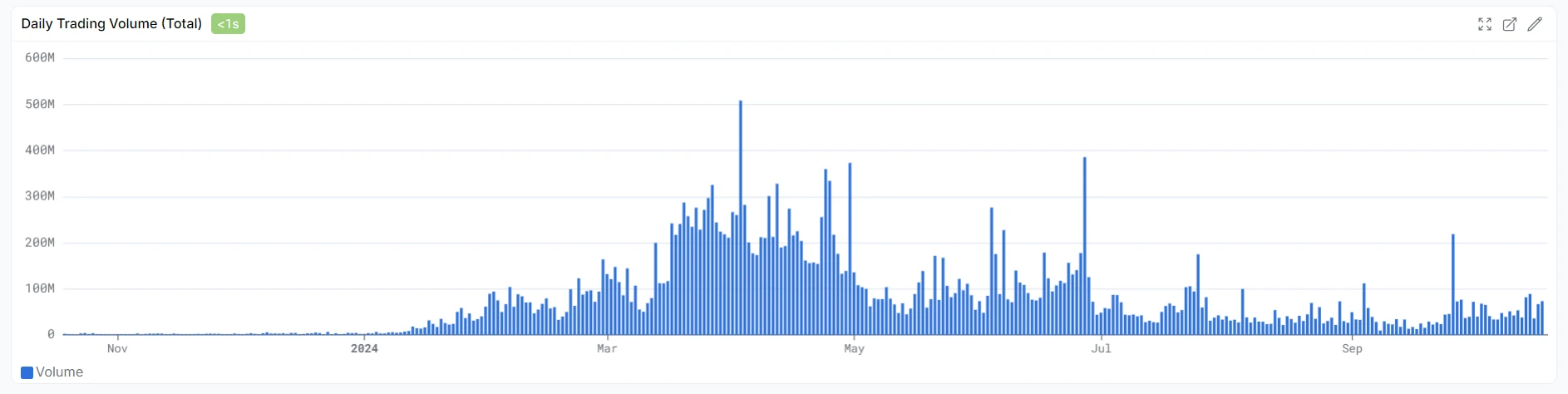

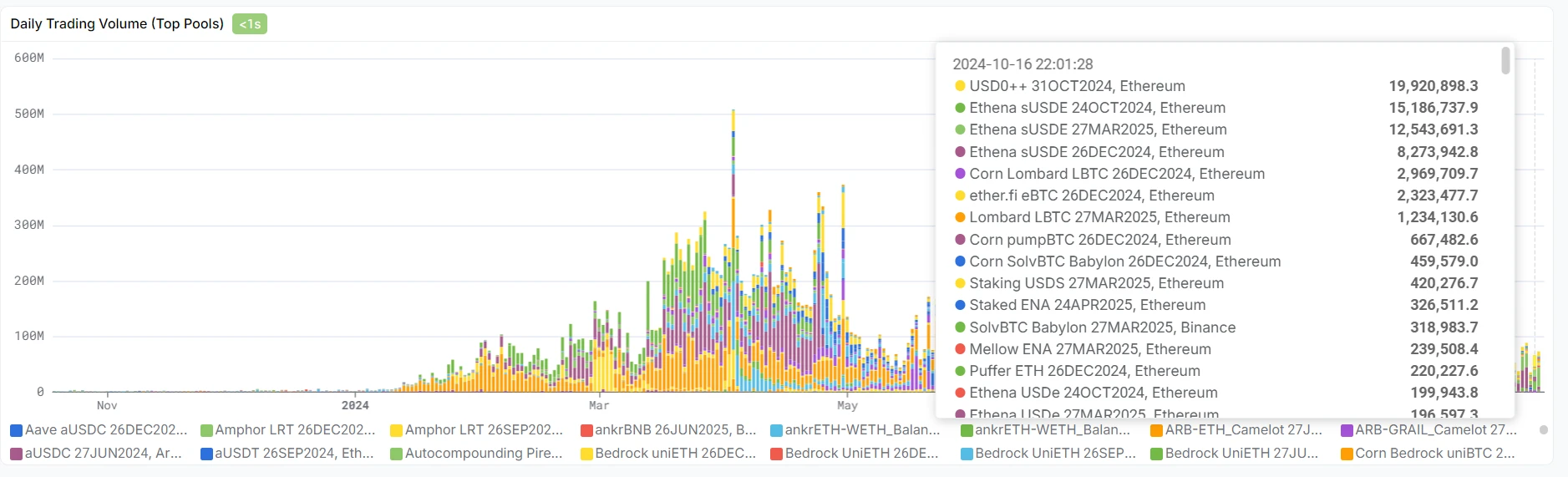

Khối lượng giao dịch của Pendle AMM cũng tăng nhanh sau tháng 1 năm 2024, đạt đỉnh vào khoảng tháng 4. Sau khi Eigenlayer công bố phát hành tiền tệ vào cuối tháng 4 và với đợt airdrop dự kiến của các dự án LRT như Ether.fi, khối lượng giao dịch đã giảm đáng kể. Hiện tại, khối lượng giao dịch đã giảm hơn nữa và ở mức thấp nhất kể từ năm 2024.

Đánh giá về thành phần khối lượng giao dịch, trong nửa đầu năm 2024, khối lượng giao dịch chủ yếu bao gồm các giao dịch của các tài sản liên quan đến Renzo và Ether.fi. Hiện tại, khối lượng giao dịch của Pendle AMM chủ yếu đến từ hai giao thức Ethena và USD 0, và giao thức 0 USD. Vành đai tài sản BTCfi Khối lượng giao dịch tương đối hạn chế và khối lượng giao dịch liên quan trực tiếp đến phí giao dịch và thu nhập hàng năm của những người nắm giữ vePENDLE, đây là yếu tố truyền tải trực tiếp hơn so với TVL.

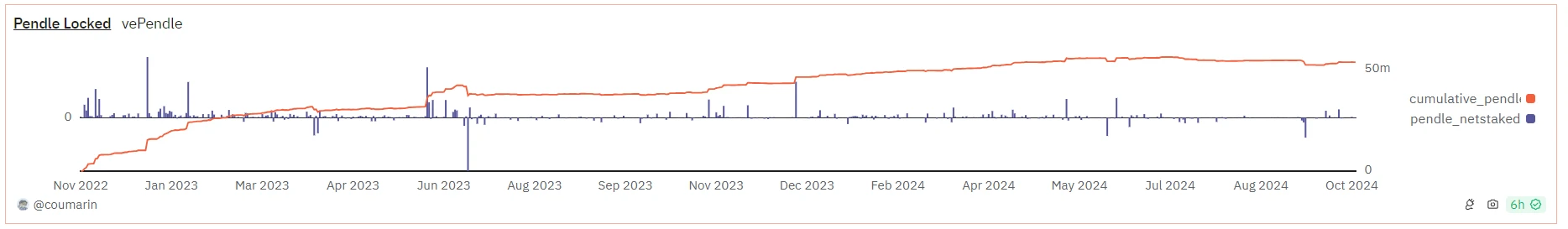

4.3 Tỷ lệ khóa mã thông báo

Tỷ lệ khóa mã thông báo ảnh hưởng trực tiếp đến mối quan hệ cung và cầu của mã thông báo Khi số lượng mã thông báo được phát hành mỗi ngày tương đối ổn định, càng nhiều PENDLE bị khóa vào vePENDLE thì tác động kích thích tích cực của nó đối với giá tiền tệ càng lớn. Những thay đổi về số lượng PENDLE bị khóa cho thấy xu hướng tương tự như những thay đổi trong dữ liệu kinh doanh và giá tiền tệ. Bắt đầu từ tháng 11 năm 2023, số lượng PENDLE bị khóa bắt đầu tăng nhanh, tăng từ 38 triệu lên mức cao nhất là 55 triệu, đạt mức cao nhất. là 55 triệu vào tháng 4 năm 2024. Sau 54 triệu, tốc độ tăng trưởng của số tiền bị khóa PENDLE bắt đầu chậm lại và thậm chí còn có một đợt rút ròng vePENDLE. Điều này phù hợp với phân tích trước đây của doanh nghiệp - khi TVL và khối lượng giao dịch giảm, lợi nhuận của vePENDLE bắt đầu giảm, do đó sức hấp dẫn của việc khóa PENDLE bắt đầu giảm. Chúng tôi vẫn chưa thấy sự sụt giảm đáng kể của vePENDLE Một mặt, do hạn chế về thời gian khóa, chỉ báo này tụt hậu so với TVL, khối lượng giao dịch và giá tiền tệ và không thể thấy những thay đổi lớn trong ngắn hạn. mặt khác, nhóm tài sản hàng đầu vẫn có lợi suất tốt, điều này đã làm chậm dòng chảy ra của vePENDLE. Tuy nhiên, vẫn cần phải chỉ ra rằng cả dữ liệu kinh doanh lẫn số liệu tăng trưởng của vePENDLE đều phản ánh Pendle đang phải đối mặt với những cơn đau kinh doanh ngắn hạn. Pendle chưa tìm được điểm tăng trưởng mới sau khi Restering và điểm đã hạ nhiệt để tiếp tục huyền thoại trước đó. .

5 Kết luận: Pendle cần khẩn trương tìm kịch bản mới sau khi tái cam kết

Dựa trên phân tích trên, thành công của Pendle nằm ở việc tìm ra chính xác PMF. Điều hiếm hơn nữa là thu nhập kinh doanh trực tiếp trao quyền cho mã thông báo và tìm ra yếu tố trực tiếp truyền giá tiền tệ — đóng gói các sản phẩm YT vào các mục tiêu giao dịch điểm tăng lên của AMM. khối lượng và tăng thu nhập của vePENDLE.

Sau khi giảm từ mức 7,50 USD, Pendle vẫn chưa quay đầu lại. Không thể phủ nhận rằng Pendle là một sản phẩm DeFi tốt, có cả thuộc tính quản lý tài chính và đầu cơ, đáp ứng nhu cầu của các nhà đầu tư với các sở thích rủi ro khác nhau. Tuy nhiên, không có dấu hiệu phục hồi sau sự sụt giảm của TVL dựa trên Ethereum Hiệu suất kém của dự án đặt cược lại và Ethena đã làm giảm kỳ vọng của thị trường đối với các đợt airdrop tiếp theo. Do đó, giá của PENDLE đang giảm. cũng đang tìm kiếm một mức giá mới. Pendle cần tìm bao bì sản phẩm mới hoặc mở rộng sang các hệ sinh thái mới như Solana, đồng thời tăng TVL và khối lượng giao dịch trước khi có thể tìm thấy một không gian tăng trưởng mới.

Một định vị khác của Pendle là Ethereum Beta, nhưng nó đang thay đổi gần đây: Trong thời đại Ethereum tái cam kết, Pendle là một sản phẩm tài chính quan trọng đối với Ethereum và các tài sản phái sinh, ngay cả ETH, mặc dù nó là một loại tiền tệ ổn định nhưng lợi suất cam kết của USDe là rất cao. cũng giống như tỷ lệ tài trợ của ETH có liên quan trực tiếp. Nếu thị trường tạm thời mất đi thông tin về hệ sinh thái Ethereum và đà tăng của ETH yếu thì Pendle sẽ không thể phục hồi. Điều cần chỉ ra thêm là Pendle khác với MEME Ethereum Betas như PEPE. Giá của ETH có tác động truyền tải trực tiếp đến giá của loại tiền PENDLE: ETH tăng yếu → Nhu cầu quản lý tài chính dựa trên ETH giảm/tái. hiệu suất theo dõi đặt cược giảm dần → nhu cầu sử dụng Pendle Giảm → Thu nhập kinh doanh của Pendle giảm → Giá tiền tệ PENDLE giảm. Tuy nhiên, tài sản cầm cố bằng Bitcoin đã thay thế Ethereum trên Pendle và hiệu ứng truyền tải của lớp này có thể bị suy yếu.

Cuối cùng, bài viết này đưa ra những điểm quan tâm chính về mặt nguyên tắc cơ bản:

Hãy chú ý đến tiến độ kế hoạch tính điểm của dự án LRT và các dự án stablecoin như ETHena và USD 0. Việc kết thúc mùa tính điểm có thể một lần nữa làm giảm thu nhập kinh doanh của Pendle.

Hãy chú ý đến những thay đổi về TVL và khối lượng giao dịch của Pendle. Nếu nhiều nhóm tài sản lại hết hạn, điều đó có thể khiến TVL giảm mạnh. Khi đó, một số vị thế PENDLE có thể được bán trước để tránh rủi ro.

Tiếp tục chú ý đến tiến độ sản phẩm của Pendle, bao gồm nhưng không giới hạn: ra mắt Pendle V3; ra mắt nhóm tài sản và chiến lược giao dịch mới; khả năng mở rộng sang hệ sinh thái chuỗi công cộng mới;