原文作者:研究機構ASXN

原文編譯:Felix, PANews

圍繞多頭 ETH beta(指以太坊生態內的山寨幣)交易的討論有很多,多數人認為,隨著 ETH ETF 的順利通過,ETH 將再次上漲,進而打開 ETH beta 的上漲空間。雖然這是一個合乎邏輯想法,但數據是否支持這個觀點?

研究機構 ASXN 的研究數據表明,在觀察期間,ETH beta 在絕對值和經風險調整後的表現不如 ETH。此外,除 SOL 和 ENS 外,所有觀察到的代幣在相對和風險調整後的表現都不及 BTC。不同周期的資產表現差異較大,而本輪週期山寨幣表現普遍較差,資產選擇比以往任何時候都更重要。

先決條件:

觀察期間為 2024 年 5 月 1 日至 7 月 23 日。 ETF 批准幾率於 5 月 6 日進行了修訂,因此「ETH ETF」交易自此一直處於市場話題中心。

過往表現不代表未來表現。

資產選擇:資產已被分類,且價格表現已按同等權重平均。此處選擇了一些具有代表性的山寨幣,但改變此資產組合可能會極大地影響整體結果(如增添 PEPE)。

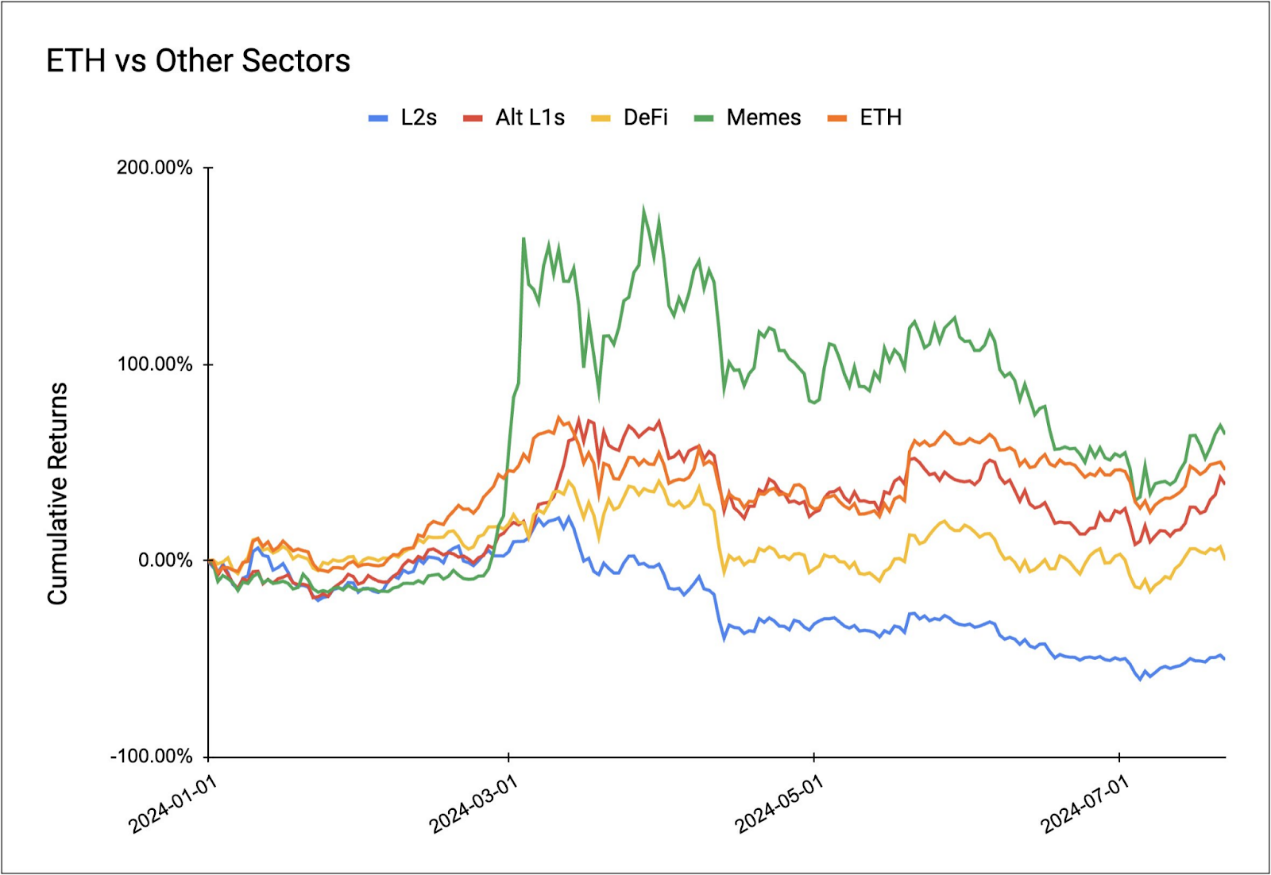

YTD(年初至今):

今年迄今,迷因幣是唯一表現優於ETH 的賽道,這在很大程度上要歸功於模因幣熱潮帶來的特殊流動性,儘管這種流動性在以太坊主網上持續時間相對較短。 Alt L1、ETH DeFi 和L2的表現不如 ETH,其中L2表現最差。

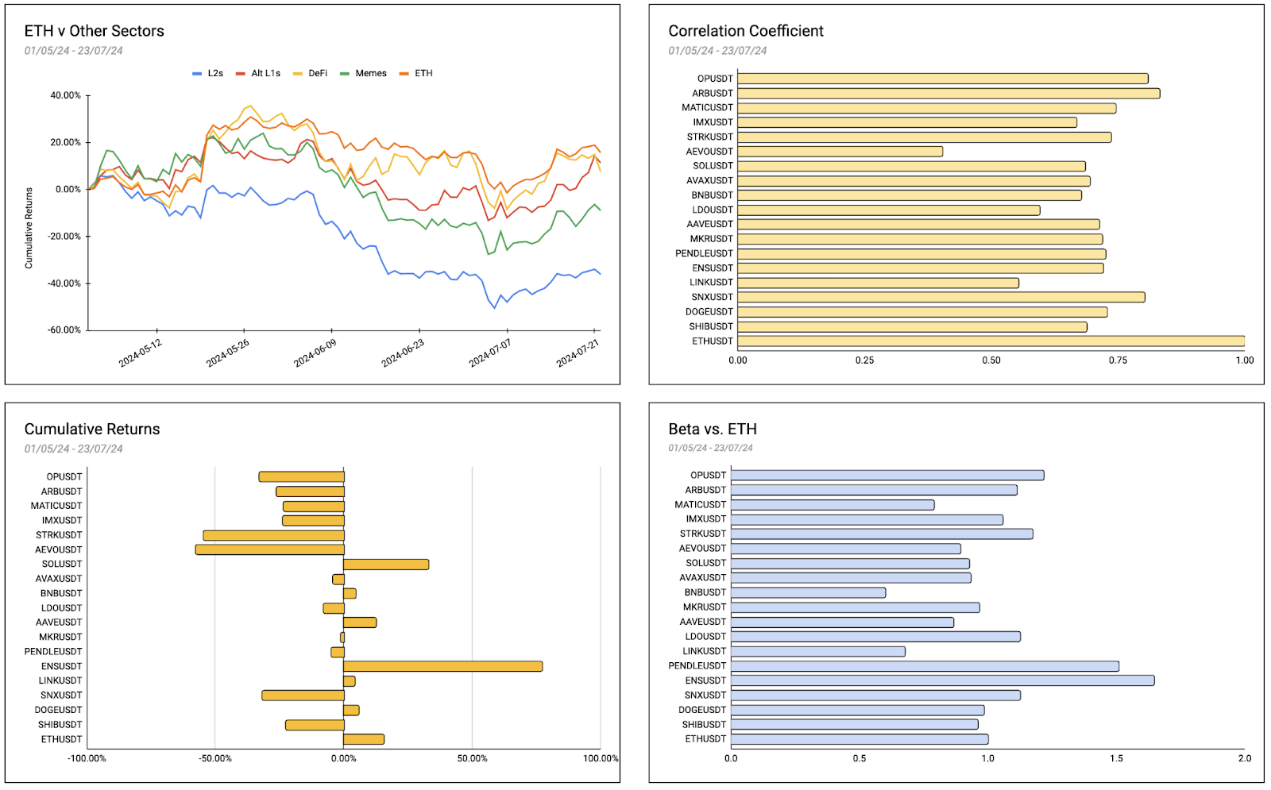

5 月 1 日至 7 月 23 日:

仔細觀察此期間內的各賽道和資產表現,會發現有相同的趨勢:所有賽道的表現都低於 ETH,包括迷因幣。與年初至今的情況類似,L2s是表現最差的。有趣的是,ENS 的表現不俗,回報率達到了 77% 。在此期間,前三名的資產分別是 ENS (+ 77 %) 、SOL (+ 32 %)和ETH (+ 15 %) 。

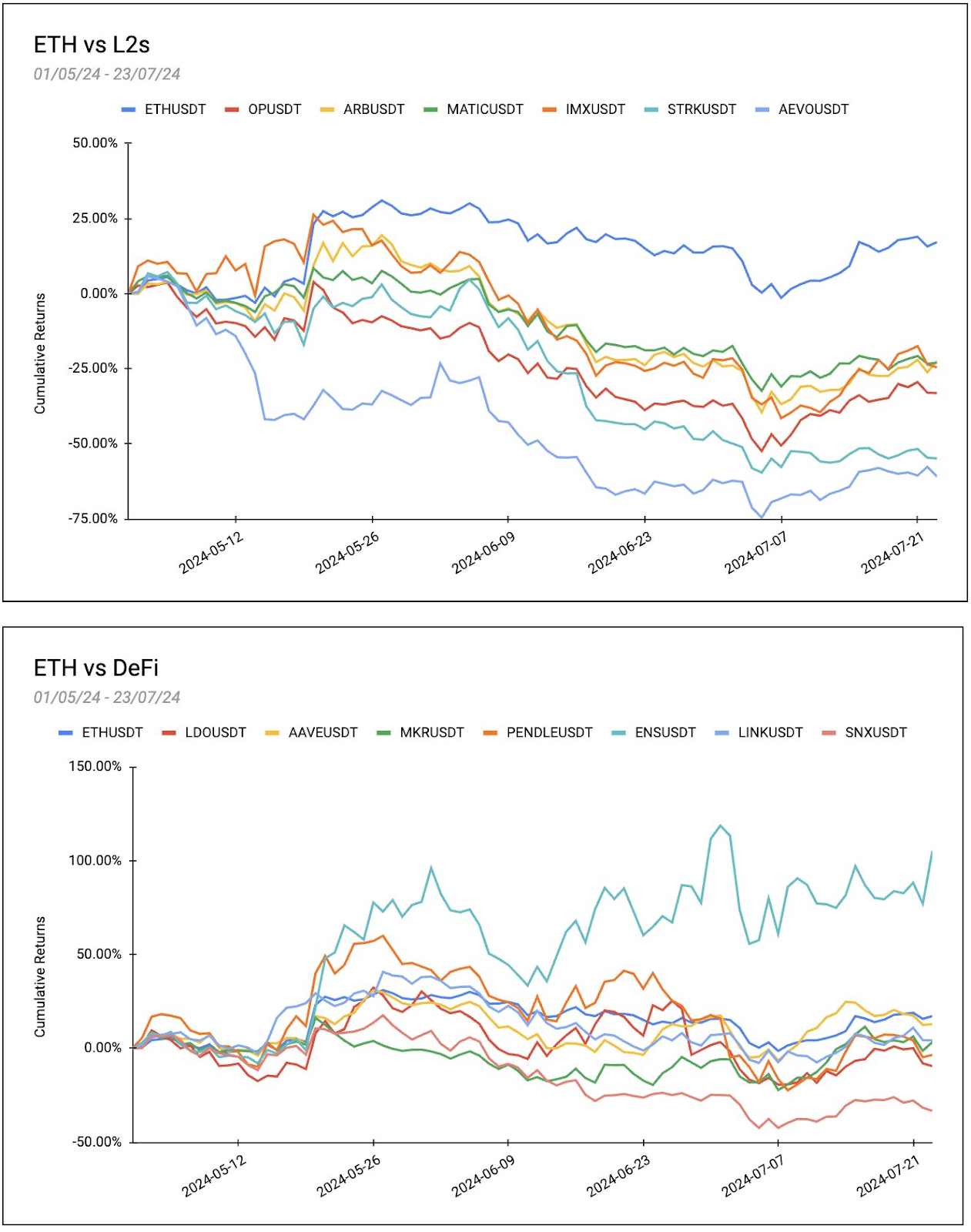

考慮到它們與 ETH 的關係,L2和 DeFi 與 ETH beta 的契合比模因幣或 Alt L1更強。深入研究該行業的個別資產表現發現,在此期間沒有L2s的表現超過 ETH。平均而言,L2s下跌了 36% ,其中表現最好的L2(Matic)和 ETH 之間的差距是 40% ,這是顯著的差異。

與 ETH 相比,DeFi 的表現稍好一些,在觀察期間,DeFi 的平均回報率為+ 11.32% 。然而,這一表現主要是受到了 ENS 的提振,不含 ENS 的平均表現為-4.33% 。在所有L2和 DeFi 中,唯一表現優於 ETH 的資產是 ENS,AAVE 回報率也較為可觀,僅比 ETH 低 4% 。

相關係數

相關係數顯示了觀測值與 ETH 之間的線性關係程度。相關係數的取值範圍是-1 到 1 。相關係數越接近 1 越表示強烈的正關係,相反,越接近-1 越表示強烈的負關係。

所有代幣都與 ETH 呈正相關,顯示它們的價格趨向於與以太坊同步變動。相關性最高的是ARB ( 0.83)、OP ( 0. 8)和SNX ( 0. 8) ,顯示這些資產與 ETH 呈現強烈的正相關關係。另一方面,AEVO 的相關性相對較低( 0.4),顯示與其他資產相比,AEVO 與 ETH 的關係較弱。

Beta vs ETH

beta 值測量了相對於 ETH 的觀察值的波動性。 Beta 是一種指標,顯示資產價格變動相對於基準(在本例為 ETH)的敏感性。 Beta 值為 1 表示該資產的走勢與 ETH 一致。大於 1 表示該資產比 ETH 更具波動性,意味著它傾向於放大 ETH 的波動。相反,Beta 小於 1 表示該資產的波動性低於 ETH。

大多數代幣的 Beta 值約為 1 ,顯示傾向於與 ETH 同步波動。值得注意的是,PENDLE 的 Beta 值最高,為 1.5 ,顯示其的波動性明顯高於 ETH,並傾向於放大 ETH 的波動。另一方面,BNB 的 Beta 值較低,為 0.6 ,表示其波動性小於 ETH,傾向於抑制 ETH 的波動。

夏普比率

夏普比率值可以洞悉觀察到的資產相對於 ETH 的風險調整後表現。夏普比率越高,風險調整後表現越好。在本次計算中, 7% 的 Dai 儲蓄利率(DSR) 作為無風險利率。

ENS 的夏普比率最高,為 2.45 ,顯示其在所分析的資產中提供了最佳的風險調整收益,其次是 SOL,夏普比率為 1.86 。另一方面,STRK 的夏普比率最低,為-3.22 ,顯示其在風險調整的基礎上表現不佳。只有 ENS 和 SOL 提供的風險調整回報比 ETH(1.24)好。

一些代幣的夏普比率為負,包括 OP (-1.58)、ARB (-1.35) 和MATIC (-1.63)。這表明它們的回報沒有補償所承擔的風險。

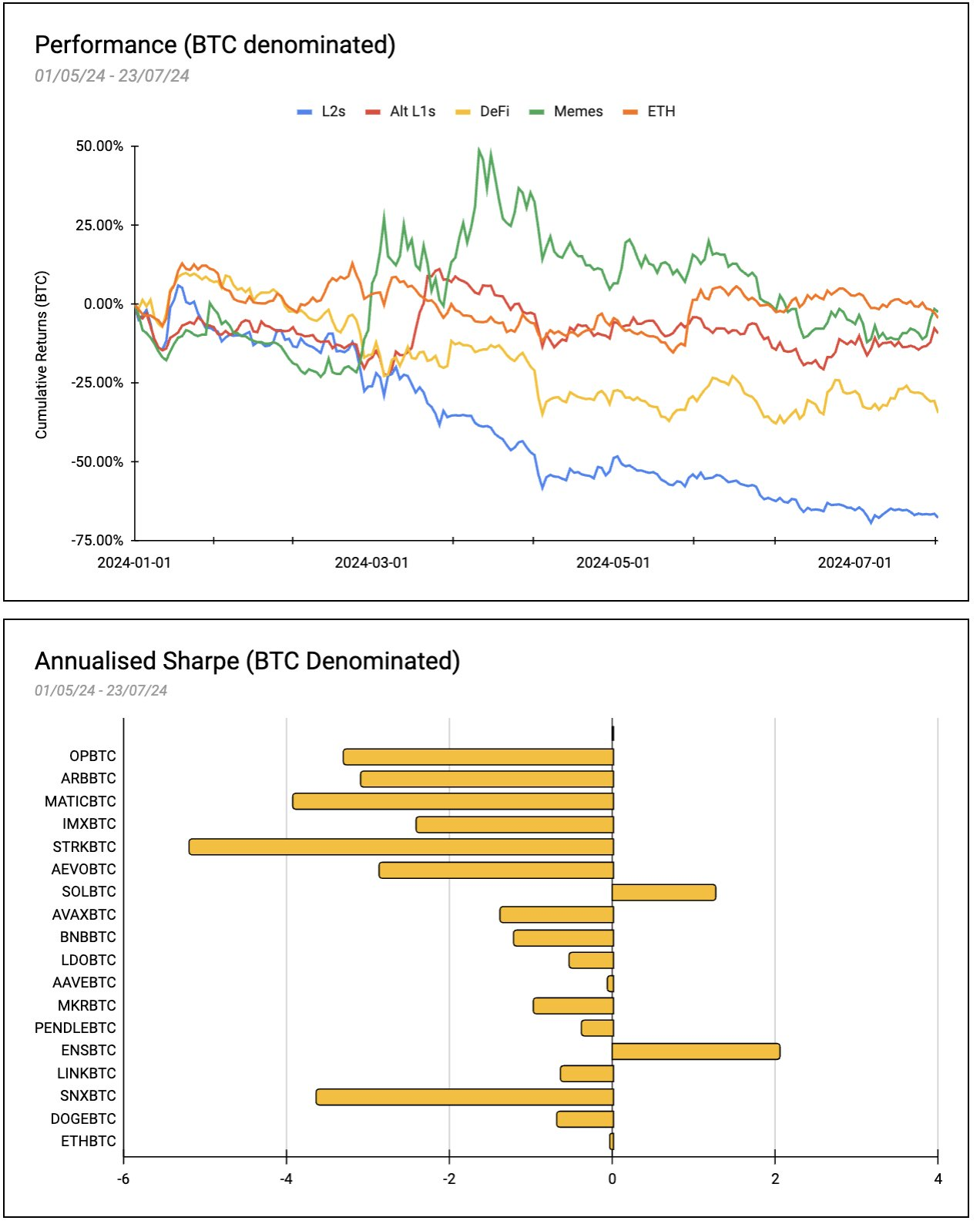

以 BTC 計價指標

當人們評估 Beta vs ETH 時,也應該評估這些資產與 BTC 的比較,而這是一個經常被忽略的指標。以 BTC 計價,L2s下跌 67% ,Alt L1下跌 9.2% ,DeFi 下跌34% ,Memes 下跌2.4% ,ETH 下跌4.4% 。

上圖的夏普比率可以洞悉各種代幣相對於 BTC 在觀察期間的風險調整表現。 ENSBTC 以 2.05 的年化夏普比率脫穎而出,其次是 SOLBTC,其年化夏普比率為 1.26 ,ETHBTC 的夏普比率為-0.02 。其餘所有代幣的夏普比率為負,沒有提供比 BTC 更積極的收益。