預測市場,是透過金融激勵機制來預測特定結果的開放市場。這些市場是為交易各種事件結果的賭注而建立的交易市場。市場價格可以反映大眾對事件發生機率的看法。

一個典型的預測市場合約的交易範圍在 0% 到 100% 之間。最常見的預測市場形式是二元期權市場,其到期時的價格為 0% 或 100% 。用戶也可以在事件發生前賣出選擇權,並按照市場價格退出。

透過預測市場,我們可以從參與押注群體對某個事件的結果表現的價值中提取大眾對這個事件的未來預期結果,持有不同信念的交易者會透過交易合約來反映他們對可能結果成為顯示信心,這些合約的市場價格被認為是匯總的信念。

預測市場的歷史是悠久的,幾乎與人類賭博的歷史一樣長,且預測市場與政治的結合似乎自古有之:在中世紀,人們就熱衷於在天主教教皇選舉的預測下注中。

隨著美國總統大選的臨近,關於政治板塊押注興趣在7 月隨著Trump 遇刺、Biden 退選、民主黨更換Harris 為選舉人等事件的出現迎來了一波新的高峰,以Polymarket 為代表的預測市場引起了廣泛關注。

Polymarket:訂單簿可交易預測市場

Polymarket 是一個2020 年誕生的去中心化預測市場項目,由Shayne Coplan 創立,獲得 Polychain Capital, Founders Fund 和Vitalik 等多知名機構和天使投資人支持。

Polymarket 讓用戶可以對世界上倍受爭議的話題(例如政治、運動、流行文化等)進行交易,用戶根據他們的預測建立投資組合。

與傳統的體育博彩不同,Polymarket 允許用戶在市場話題還未定論時自由進行股份的流動交易,投機者可以靈活參與機率博弈。

Polymarket 的即時熱點市場

Polymarket 中使用了基於Gnosis 的條件代幣框架(conditional tokens framework, CTF),每投入1 美元erc 20 代幣如USDC 的質押品,就會產出兩枚條件代幣,這些代幣表示交易的事件結果正反面(發生與否,yes or no)。多元結果市場對多個二元結果市場的綜合統計。

條件代幣分別在市場中因為交易需求而產生波動,用戶可以透過訂單簿隨時買賣;或者可以等到事件有一個結果,持有正確代幣的人獲得全部1 美元的收益。

因為兩個代幣獨立在一個類似cex 的市場中交易,因此可能出現兩個代幣價格加起來不等於1 美元的情況,因此這裡就需要做市商的參與,扳平差價。因此在,在事件結束前,隨時也可以使用一正一反兩枚代幣在合約中換回1 美元的質押。

Polymarket 的預測市場大致由以下幾個部分組成:

市場主題- 每個Polymarket 中的預測專注於一個主題或事件,儘管用戶可以透過Polymarket 的Discord 提交新的市場創建提案,但由於涉及措辭的複雜性,Polymarket 對哪些市場會被創建擁有自由裁量權。

預言機- 事件發生的結果判定通常需要人為的輸入預言機。 Polymarket 使用了UMA 樂觀預言機(UMA optimistic oracle),允許任何人提交解決方案。如果在一段時間內沒有人對解決方案提出挑戰,那麼解決方案將被視為事實被採納。在極少數情況下,當出現爭議時,預言機的判定結果由UMA 的代幣持有者商決。

條件代幣- 如上文所述,透過鎖定1 美元獲得「是」與否」兩個條件代幣,在市場結算時,持有勝利結果的人將獲得全部1 美元。 「是」與否」代幣在市場中自由交易,價格預示著機率。 Polymarket 使用的是由Gnosis 協議開發的條件代幣框架(CTF),該框架建構在ERC 1155 代幣標準之上。

訂單簿市場- Polymarket 的市場是一種混合的鏈上訂單簿交易機制,這與dYdX v3 類似,即用戶通過簽名授權,由運營商在鏈下撮合,最終在鏈上與合約交互。由合約進行非託管式的結算,在二元結果代幣和抵押品資產之間進行原子交換,因此運營商不掌握質押的1 美元。

流動性提供者- 而與體育博彩不同,Polymarket 允許在未出結果時自由地進行條件代幣的交易,由供需而不是由機制決定定價,代幣價格可能出現偏差(兩代幣價格相加不等於1 美元的)。因此任何人都可以透過掛限價單,透過買賣價差賺取費用獲利,同時Polymarket 也給了額外的usdc 激勵。

Polymarket 系統架構,資料來源:https://dune.com/blog/polymarkets-rise-a-new-era-in-prediction-markets

Polymarket 目前沒有顯示代幣發行計劃,也並沒有主動激勵用戶的積分計劃。儘管如此,Polymarket 今年迄今已透過其流動性獎勵計畫發放了超過300 萬美元的USDC 用於激勵做市活動,目的是為了提高平台的整體流動性深度。目前交易量最高的市場每天向流動性提供者支付約600 USDC 的獎勵。

SX Bet:單次下注預測平台

SX Bet 是創立於 2019 年以以太坊為基礎的體育博彩平台,目前專案依賴於Arbitrum Orbit Rollup 建立的SX Chain。

目前SX Bet 支持的下注市場主要仍是以體育板塊的話題為主,圍繞網球、足球、棒球和籃球等各大賽事的贏者押注,近期押注板塊中也新增了Crypto、Degen Crypto和政治,賭注分別圍繞著對主流crypto 資產和鏈上meme 幣的價格走勢和美國大選贏家相關話題。

與Polymarket 不同的點在於,SX Bet 按照傳統的運動博彩模式,僅支持單次下注,在預測事件的結果確定前無法自由交易賭注。

SX Bet 的創新在於首次實現了組合投注的系統,即用戶對一系列事件做出預測,在全部正確的情況下才能拿到獎金,組合投注的獎金收益往往非常巨大,這可以視為預測市場的槓桿。 SX Bet 的做市場將成為交易的對手盤。

這類組合投注更像彩票,往往能帶來的高達萬倍的巨額收益,其造福故事很容易形成病毒式傳播,這也是傳統體育預測市場中最有趣的環節。

顯然Polymarket 以及所有基於「雙代幣」條件框架的預測市場,都不可能實現組合投注,因為合約不可能為每一個結果組合都mint 一個條件代幣,並保證其能在流動性充足的情況下自由交易。只有兩個結果的預測市場的賠率有限,對使用者吸引力可能不足。

Pred X:基於AI 推播話題的預測市場

Pred X 是一個初始基於Sei 區塊鏈的預測市場,涵蓋政治、加密貨幣價格預測、流行事件等多種主題。目前,該平台支援在Base、Linea、Sei、Bitlayer 等多條區塊鏈上使用USDC 進行下注,並推出了對應的Telegram 小程式。 Pred X 的Telegram 小程式名為PredXFun(@PredxFantasyBot),為用戶提供了兩種模式:一種是透過對熱點事件的發生機率進行預測並賺取積分的遊戲模式;另一種是透過連結錢包參與官網同類型話題下注的真實模式。

與Polymarket 的預測市場話題主要由用戶在Discord 中提議生成不同,Pred X 的預測話題大多由Aimelia AI 透過互聯網抓取熱門新聞和市場情緒指數,並自動生成預測話題後推送至Pred X 網站,由用戶自發形成交易市場。儘管Pred X 支援多個區塊鏈,但它並不是一個完全去中心化的預測市場應用。各類預測話題的不同結果對應的價格由平台的中心化訂單簿決定,而下單過程及每個預測話題的市場則依據智能合約規則實現。

客觀來說,Pred X 相較於其他預測市場仍是一個不夠成熟的平台。網站內可預測話題的訂單簿深度和下注交易量遠低於Polymarket 和Sx Bet。作為一個預測市場,理應支持用戶在事件尚未揭曉之前自由交易不同結果的代幣。然而,令人遺憾的是,Pred X 的訂單簿並不支援使用者自行掛單。在大多數市場缺乏做市商的情況下,用戶實際上無法自由交易結果代幣。此外,文件中並未詳細說明在實現多鏈下注支援的情況下,如何確保不同鏈上話題市場合約的一致性,以及如何保證所有機率結果代幣在各鏈上都有足夠的流動性等問題。在Telegram 小程式的「真實模式」下連接錢包進行交易時,同一主題的預測市場與官網的投注價格卻存在差異。

種種現狀讓我們對Pred X 的現實可用性和可靠性產生了懷疑。整體來看,這個產品目前更像是半成品。

Azuro:由流動性池支持的投注協議

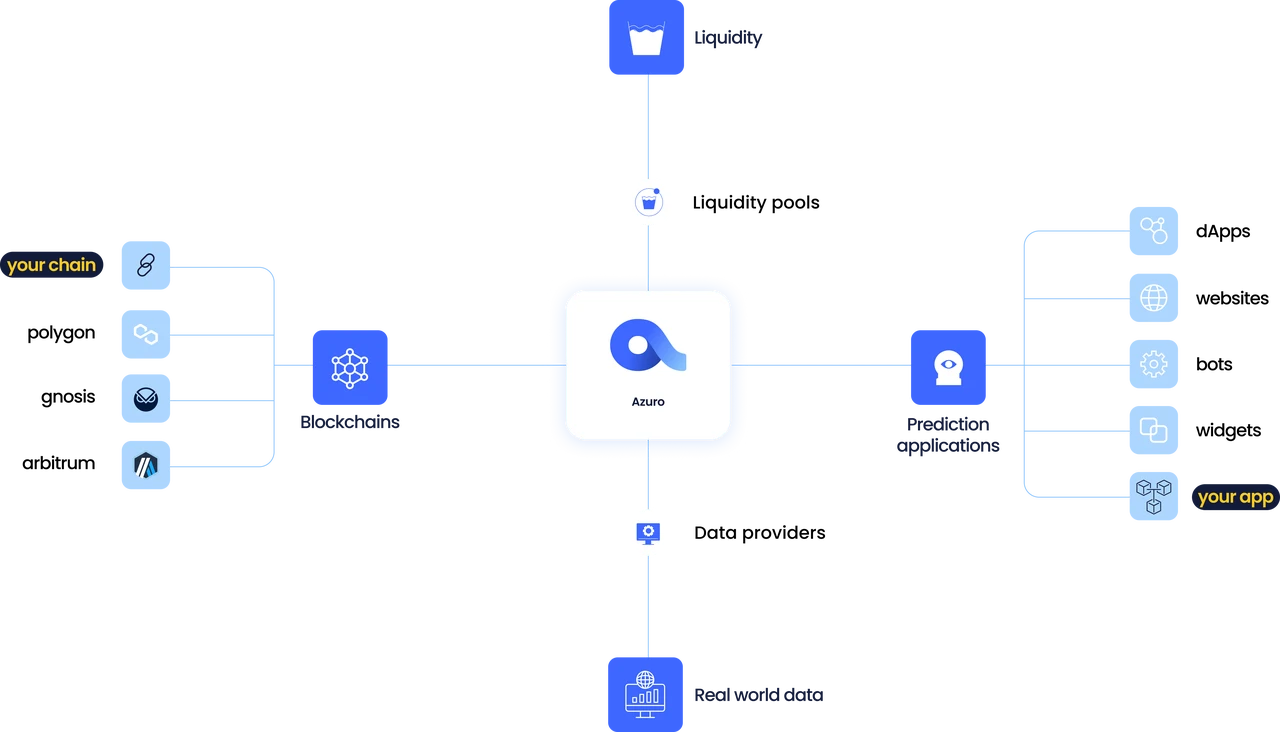

Azuro 並不是預測市場本身,而是一個用於在創建鏈上預測市場的基礎協議,這一整套無准入的基礎設施包括了鏈上的智能合約與web 組件,可以基於Azuro 建立多個預測市場應用。可以在https://azuro.org/ecosystem找到所有基於Azuro 的投注平台。

Azuro 只能單次下注,並不能像Polymarket 那樣對「是」與「否」進行自由交易,只能在結果公佈後獲得收益。

Azuro 在生態系中的角色,資料來源:https://gem.azuro.org/hub

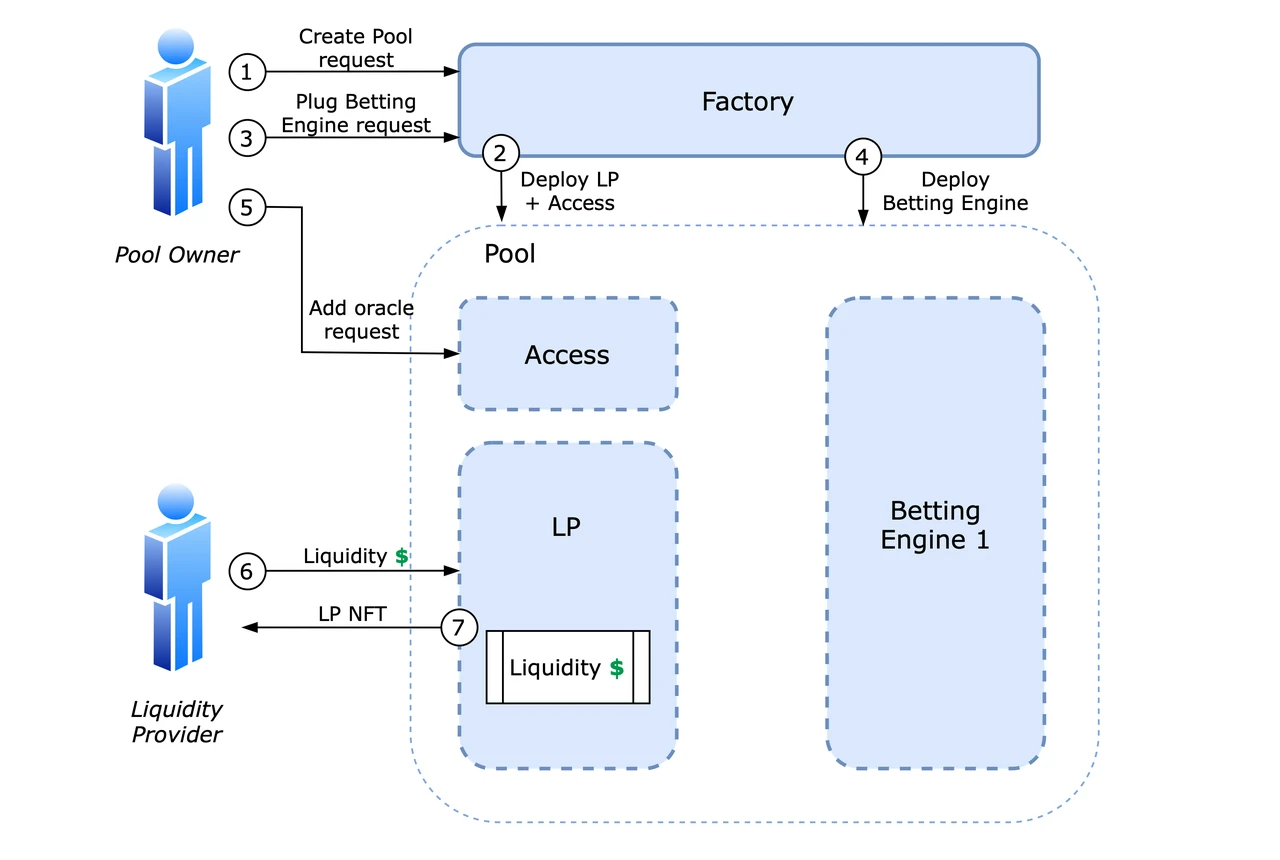

在Azuro 的系統以流動性池為核心建立,任何人都可以透過與Azuro 工廠合約交互,部署自己的流動性池。一個流動性池下可以創建多個投注平台,每個投注平台下,又可以針對不同預測主題建立多個可能事件,分別下注。

在Polymarket 這類二元分割模型下,流動性是孤立的,分割在多個不同的預測事件下。 Azuro 提出了一種被稱為流動性樹的思路,即一個預測主題下的多個事件下注,甚至多個主題多個投注平台,都能共享同一個流動性池。

流動性樹給出了一種層次的結構,各不同的可能事件劃定了流動性範圍,例如一場足球賽兩隊有多種比分可能性。

這些流動性資金確保了平台在任何適合都有能力作為投注者的對手盤,來支付潛在的獎金(對 LP 來說是虧損),如果投注者普遍虧損,那麼LP 就能賺取收益。一個流動性樹同時為多個預測主題提供流動性,並作為對手方,產生利潤/虧損。

Azuro 下每一個事件的賠率,由每一個事件下押注的資金,與整個預測主題總流動性範圍的比例計算得出。而其初始賠率,則有特定的數據提供者設定,並對應地添加初始流動性。數據提供者也能在下注過程中調節賠率,這些賠率的償付能力被初始流動性保證。

Azuro 流動性工廠系統設計,資料來源:https://gem.azuro.org/contracts/factory

Azuro 也支援多個 dapp 平台的實現,投注平台可以為自己設定手續分紅,投注者可以自由選擇;而流動性池的創建者也可以設定池子的分紅比例。所有池子的利潤都會有一定比例進入Azuro 自己的DAO 中, Azuro 也發行了自己的原生代幣$AZUR。

最後

預測市場背後的哲學是有趣的,參與者以盈利為目的,將自由市場視為人類最有效的資訊收集系統,從而對現實世界的事物進行預測。這些結果往往出乎意料的準確,在推薦演算法壟斷資訊的當代社會,預測市場似乎能有效的還原真相並反映觀點,這在Polymarket 上關於政治時間的預測中得以體現。

許多加密用戶第一次解除預測市場,可能就是在上一次總統大選時FTX 上推出的特朗普與拜登指數,配合SBF 強大的做市能力,你甚至可以開著高倍數的槓桿廝殺,雖然中心化,但的確是非常有趣的體驗。

當然,加密貨幣大大降低了預測市場的交易摩擦,給予了一個更好、更有效的市場機制。且基於智能合約與AMM 的思路,也為預測市場帶來了更好的市場機制-無准入與更好的流動性。甚至不少AI AgentFi 的專案也將預測市場視為了發揮模型群體智能,磨練能力的廝殺場。

當然,缺陷也非常明顯:Polymarket 雖然開放了條件代幣本身的自由交易,但難以實現靈活的下注機制,沒有高倍回報的預期,也喪失了一些普通玩家的樂趣;而Azuro 這類流動性池的方案顯然還是有些複雜,且缺乏下注後的在交易能力。

與其說機制與技術創新,當前預測市場的爆紅,更應該說是加密文化的又一個mass adoption,是其背後自由市場文化的勝利,這在算法威權逐漸壟斷信息的現在顯得尤為寶貴。畢竟,沒有什麼是能比市場更聰明的,沒有一個資訊系統能比一個自由的市場更有效。

參考

https://learn.polymarket.com/

https://messari.io/report/yes-or-no-on-polymarket

https://docs.polymarket.com/

https://legacy-docs.polymarket.com/polymarket-+-uma

https://sx.bet/

https://docs.sx.technology/

https://help.sx.bet/en/articles/6233471-parlay-betting-rules

https://predx.ai/

https://predxai.medium.com/

https://azuro.org/#build

https://gem.azuro.org/concepts

https://gem.azuro.org/hub