原文作者:Carol,PANews

2024 年,比特幣在上行趨勢中一舉突破了10 萬美元關口,為數位資產的發展確立了一個新的里程碑。 「ETF 核准」「減半」「美國大選」這三個關鍵字推動了比特幣全年的市場變化,在這一總體圖景的背後,比特幣在交易市場、鏈上基本面和應用層面上有哪些值得關注的具體改變?這些變化對2025 年的發展有著怎樣的潛在影響?

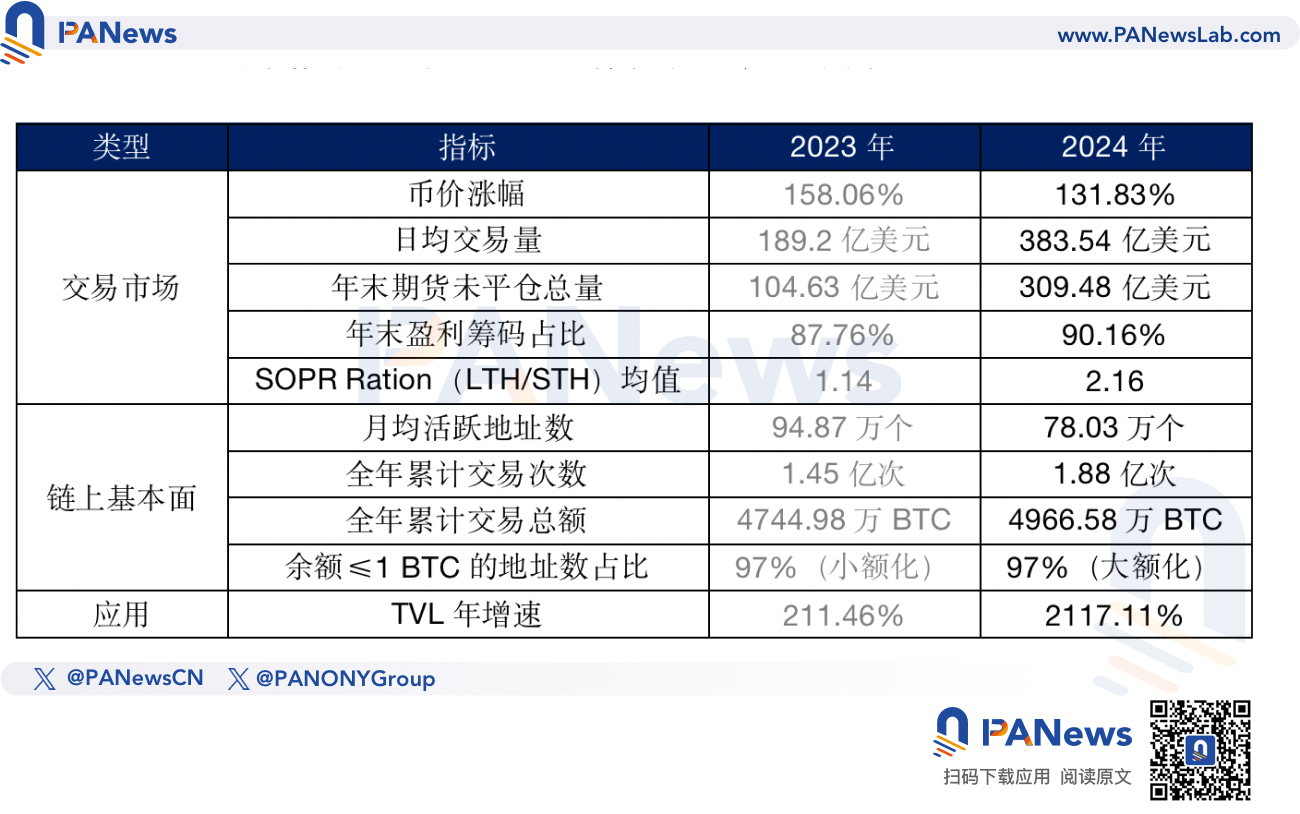

PANews 資料專欄PAData 透過多維度資料透視了2024 年比特幣的變化,總的來說:

交易市場:

比特幣全年漲幅達131.83% ,不及去年的158.06% 。

今年推動比特幣價格上漲的主要驅動力在於監管環境的逐步友好和寬鬆,而不是單純的供給稀缺性(減半)。

今年長期持有者的獲利水準較佳,且長期持有者傾向於在市場接近過熱時更早減少風險敞口。

今年的交易市場是量價齊漲的。全年日均交易量約383.54 億美元,較去年成長102.72% 。年末未平倉總額約309.48 億美元,較去年末成長195.79% 。

比特幣ETF 的總持有量達到1,120.06 萬BTC,全年強勁成長80.87% 。

鏈上基本面:

比特幣今年鏈上月均活躍地址數約為78.03 萬個,較去年下降了17.75% 。這或表明,在上漲趨勢明確的情況下,長期持有策略佔優,市場可能轉向機構投資者主導的低流動性成長階段。

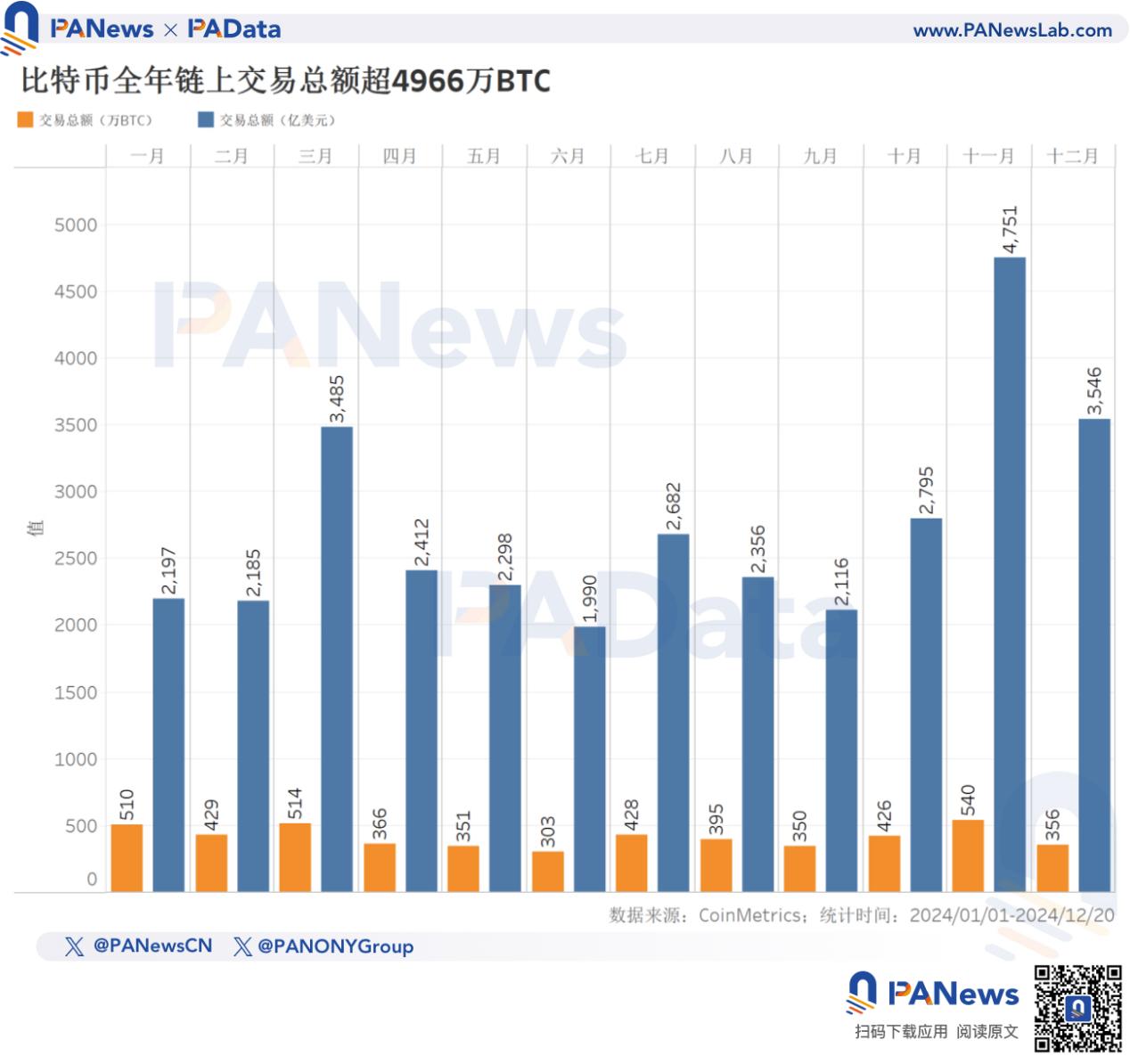

全年累計鏈上交易總額約4,966.58 萬BTC,折合美元為3.28 兆美元。幣本位交易總額較去年小幅增加4.67% 。

餘額在100 至1000 BTC 之間的地址數量增長了11.21% ,這表明近幾年地址餘額的小額化趨勢有所改變,今年反而呈現出了大額化趨勢。

應用層面:

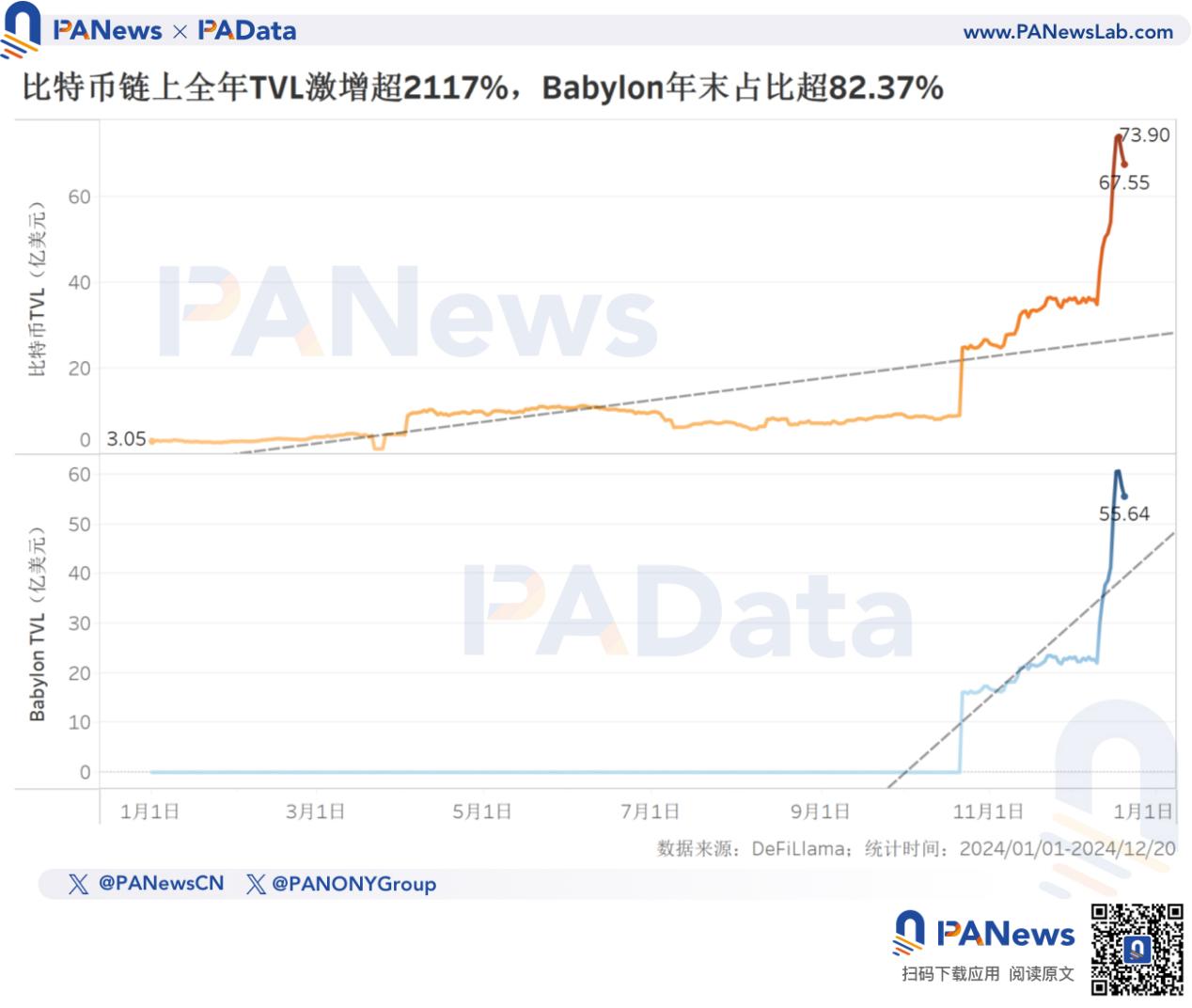

年末比特幣的TVL 約為67.55 億美元,全年漲幅高達2,117.11% ,其中Babylon 的TVL 佔82.37% 。

質押取代支付(閃電網路)成為比特幣的主流應用。

明年展望:

QT 背景下的鷹牌降息使長短期流動性都趨緊,這構成了比特幣明年繼續上漲的主要壓力。

今年的上漲與大選後監管環境的預期友好有關,如果明年的監管環境能進一步寬鬆,這將有利於比特幣的持續上漲。

BTCFi 可能進一步發展,但應用性若想成為比特幣定價的主要邏輯,還需要先實現應用程式規模的持續擴大,就明年而言,這或許仍然是困難的。

交易市場:幣價全年漲幅超131% ,ETF 持有量超112 萬BTC

2024 年,比特幣的價格從年初的42, 208 美元一路上漲至年末的97, 851 美元(截至12 月20 日),全年漲幅達到131.83% 。 12 月17 日更強勢突破了10 萬美元關口,創下了106, 074 美元的歷史最高記錄,全年最高漲幅約為151.31% 。儘管年末開始小幅回調,但價格仍在歷史高點運行。

從整體走勢來看,這一年,比特幣經歷了「上漲—橫盤—上漲」三個階段,基本上與「ETF 核准」「第4 次減半」「美國總統大選」這三大事件相對應。總的來說,今年比特幣的上漲邏輯並非僅歸因於減半帶來的供給稀缺性,或至少不完全是供給稀缺的傳統邏輯。 ETF 的獲批以及美國大選結果都表明,推動比特幣價格上漲的主要驅動力在於監管環境的逐步友好和寬鬆,這種轉變吸促使大量機構資金入場,為市場注入了流動性,進一步助推了價格的上行。

根據glassnode 的數據,年末的獲利籌碼已經達到90.16% (截至12 月20 日),處於歷史高點。從獲利策略來看,LTH-SOPR/STH-SOPR(長期持有者的產出獲利比例/ 短期持有者的產出獲利比例)從年初的1.55 上升至年末的2.11 ,全年平均值2.16 。尤其是從11 月下旬以後,這一比例多次大於3 ,最高時大於4 。此比值大於1 表示長期持有者的獲利水準高於短期持有者的,數值越大,長期持有者的獲利水準越高。

整體上,今年長期持有者的獲利水準較佳,且越到年末這一優勢越明顯。另外,綜合幣價還可以發現,長期持有者的獲利水準高點早於幣價高點出現,這意味著長期持有者傾向於在市場接近過熱時更早減少風險敞口。

今年比特幣的交易市場是量價齊漲的,穩定上漲的幣價伴隨著交易量的放量。

根據統計,比特幣全年日均交易量約383.54 億美元,最高單日交易量超過1,904 億美元。年內的交易高峰出現在11 月以後, 11 和12 月的日均交易量為分別為748.97 億美元和965.43 億美元,大幅超過此前月均308 億美元的水平。

期貨市場同樣活躍。未平倉總額從年初的109.15 億美元成長至年末的309.48 億美元,全年成長了183.53% ,漲幅顯著。

作為推動比特幣價格上漲的主要因素之一,今年各ETF 的資產持有情況始終備受關注。根據統計,比特幣各ETF 的總持有量從開始的61.95 萬BTC 上漲至了年末了1120.06 萬BTC,全年強勁增長80.87% 。其中的快速增長期與幣價快速上漲時期基本一致,都是在2-3 月和11 月以後。

目前,BlackRock 的持有量達到了52.45 萬BTC,是所有ETF 中規模最大的一隻。除此之外,Grayscale 和Fidelity 的持有量也較多,分別達到了21.03 萬BTC 和20.99 萬BTC。其他ETF 的持有量則相對較低,基本上都在5 萬BTC 以下。

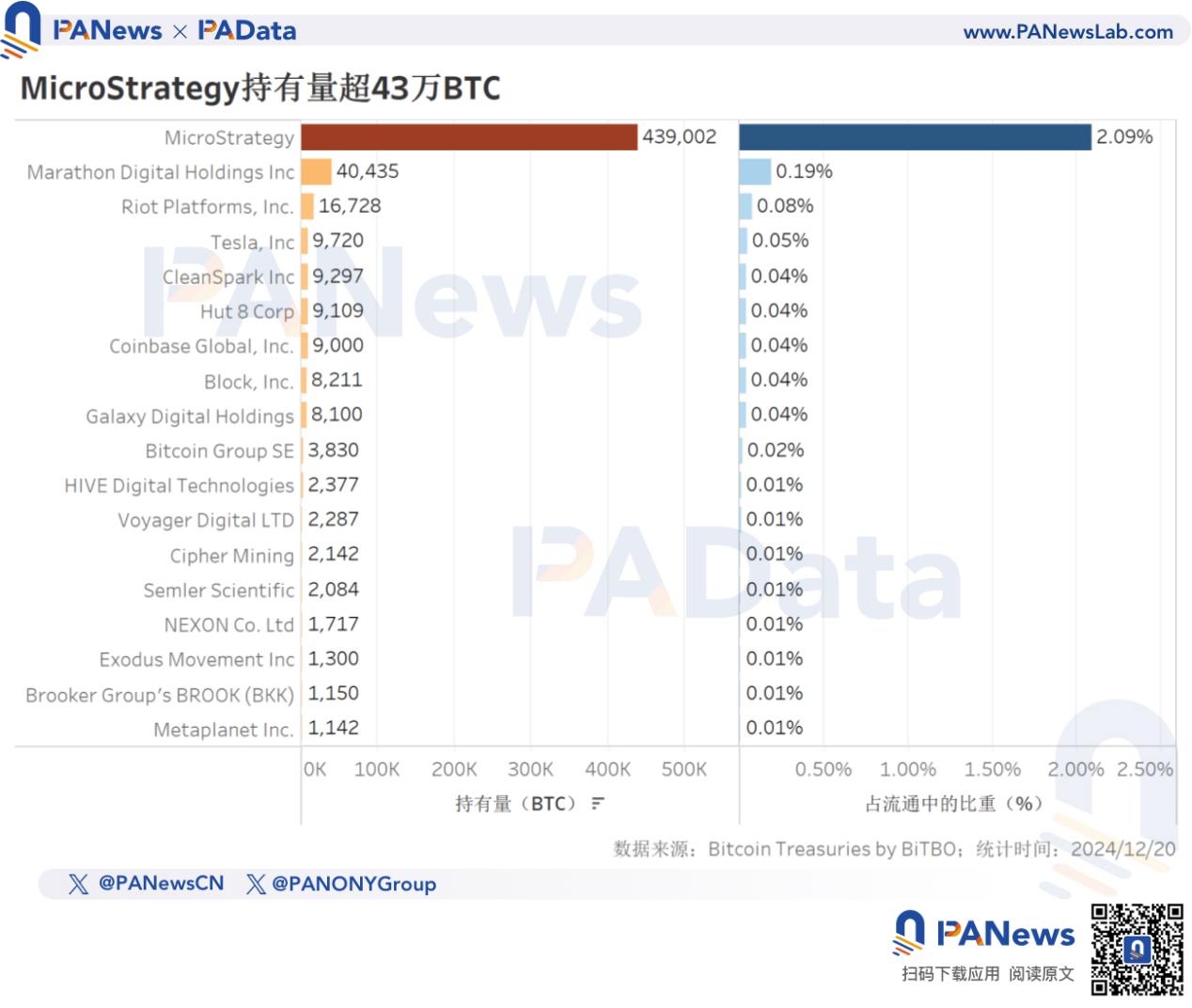

除了ETF 以外,越來越多上市公司也成為比特幣的買方,這或為市場帶來更多可能。根據統計,目前持有量最多的公司是MicroStrategy,共持有43.90 萬BTC,超過許多ETF 的持有量。除此之外,北美比特幣挖礦領域的領導企業Marathon Digital Holdings 和Riot Platforms 的持股也相對較多,分別超過了4 萬BTC 和1 萬BTC。

鏈上基本面:活躍地址下跌、大額地址增加、交易總額增加至4,966 萬BTC

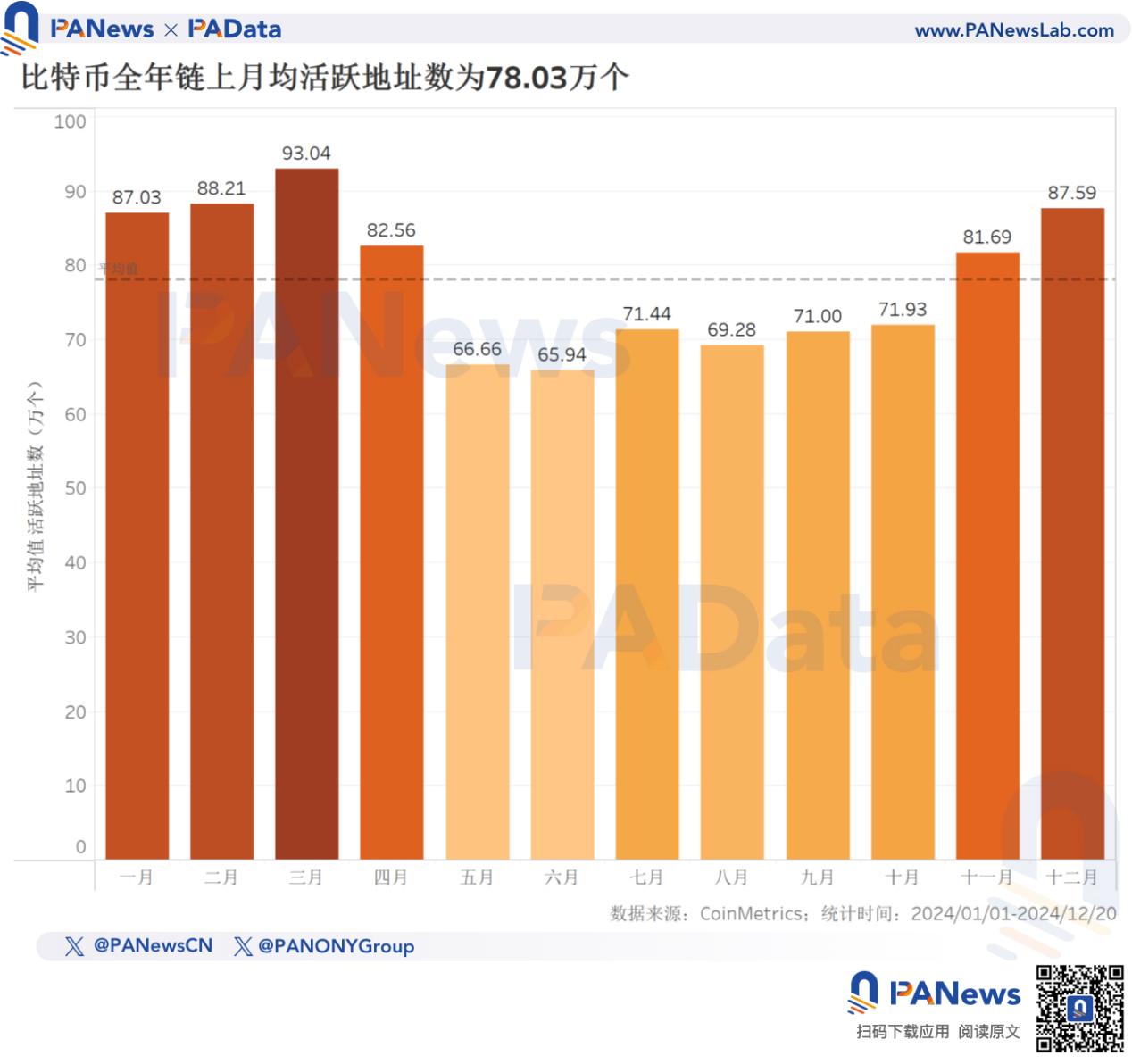

比特幣今年鏈上月均活躍地址數約為78.03 萬個,較去年的94.87 萬個下降了17.75% ,降幅很明顯。其中, 1-4 月和11-12 月的月均活躍地址數都在80 萬個以上,但5-10 月的月均活躍地址數都在72 萬個以下。

儘管這與幣價的走勢是基本一致的,但值得注意的是,在比特幣價格創了歷史新高的背景下,全年月均活躍地址數下降了,且單月最高活躍地址數也下降了,這種變化的背後可能意味著,在上漲趨勢明確的情況下,長期持有策略佔優,市場可能從一般投資者的高頻交易階段轉向機構投資者主導的低流動性成長階段。

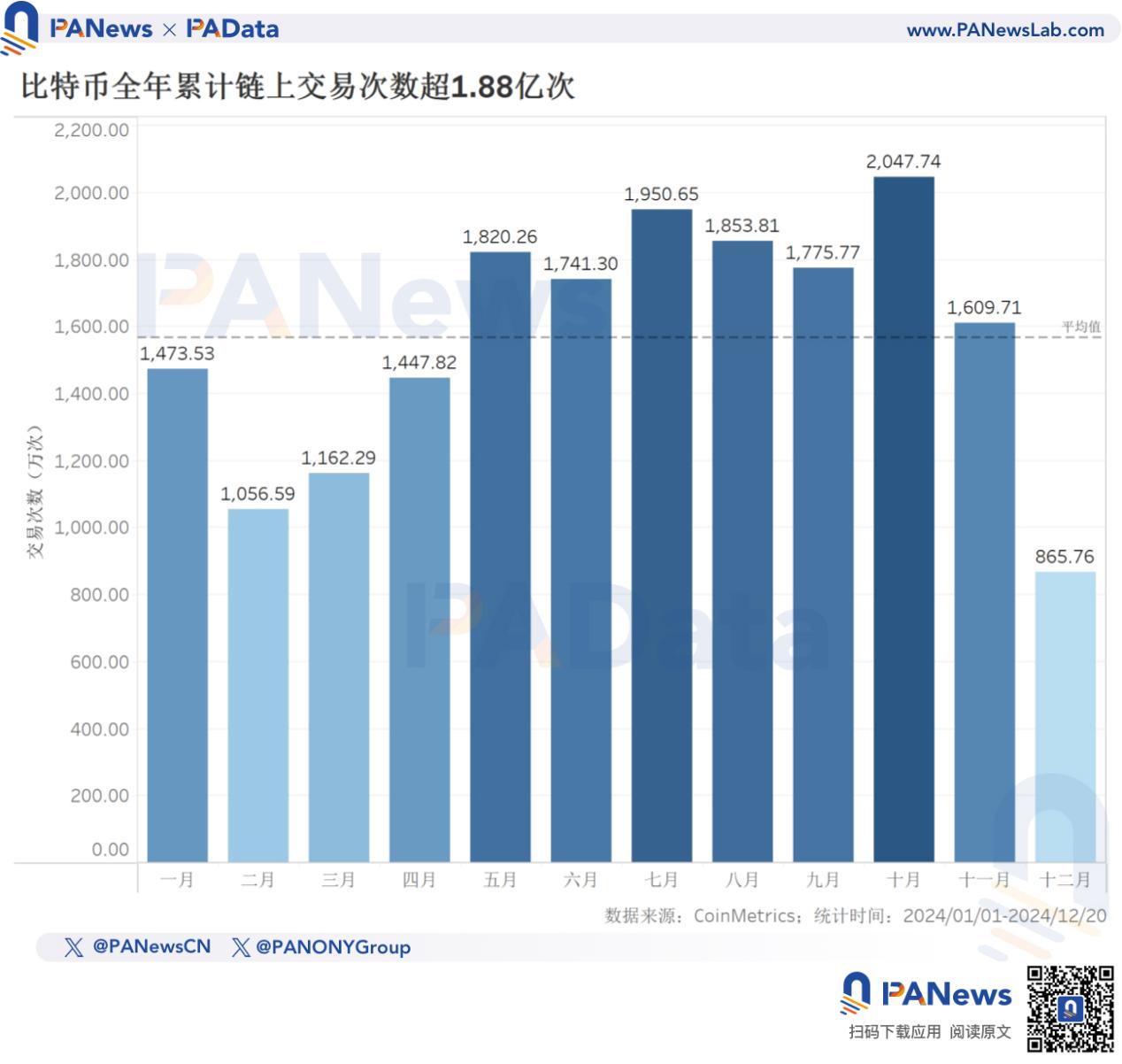

今年比特幣全年累計鏈上交易次數超過1.88 億次,較去年增長了約29.66% ,連續兩年上漲。月均累計交易次數1567.10 萬次,其中10 月交易次數最多,達到了2047.74 次。值得注意的是,在價格橫盤階段,鏈上交易次數反而更多。這可能受到許多因素的影響,例如短期套利交易、地址整理、合約清算等等。

全年累計鏈上交易總額約4,966.58 萬BTC,折合美元為3.28 兆美元。幣本位交易總額較去年小幅增加4.67% 。今年月均累計交易總額約413.88 萬BTC,折價約2,734.51 億美元。

總的來說,交易次數和交易總額的相對變化趨勢仍然延續了去年的分化形態,即與2022 年及以前相比,比特幣的交易次數增長,交易總額下跌。原因主要是在高幣價環境下,應用層面的拓展,如去年的Ordinals 協議爆發。

從位址餘額分佈結構來看,餘額在0.001 至0.01 BTC、 0.01 至0.1 BTC、 0.1 至1 BTC 之間的位址數量仍然是最多的,目前占到了總位址數的97.24% 。但是,今年這三個餘額區間的地址數量在年內都呈現下降趨勢,數量分別下降了3.94% 、 2.74% 和2.62% 。在所有餘額區間中,只有餘額在100 至1000 BTC 和1000 至10000 BTC 之間的位址數量分別增加了11.21% 和1.68% 。這意味著近幾年的地址餘額的小額趨勢有所改變,今年反而呈現出了大額化趨勢,這背後可能與地址整理與機構資金建倉有關。

應用層:從銘文到BTCFi,TVL 全年激增2117%

今年比特幣的應用專注於從銘文轉向了BTCFi,從資產發行進一步走向了資產可用。根據DeFiLlama 的數據,比特幣DeFi 的TVL 從年初的3.05 億美元激增至年末的67.55 億美元,全年漲幅高達2117.11% ,最高TVL 一度超過73 億美元。目前,比特幣已經成為僅次於以太坊、Solana 和Tron 之後TVL 第四高的區塊鏈了。

從協議的類型來看,今年比特幣上最大的協議已經從支付領域的閃電網路變成了質押領域的Babylon。截至12 月20 日,Babylon 的TVL 已經達到了55.64 億美元,佔總量的82.37% 。根據Dune(@pyor_xyz)的數據,截至12 月23 日,Babylon 的獨立位址數已經超過了14 萬個,最近7 天的質押位址增速達到了100% 。

Babylon 的快速發展帶動了一系列質押與再質押的協議。目前,除了Babylon 之外,比特幣鏈上還有Lombard、SolvBTC LSTs、exSat Credit Staking、Chakra、Lorenzo、uniBTC Restaked、alloBTC、pSTAKE BTC、b 14 g、LISA BTC LST 這10 個協定。這些質押類協議有可能為比特幣的應用帶來網路效應,進一步促進其應用拓展。

明年展望預期

比特幣在今年已經得到了充分的上漲,展望2025 年,比特幣有可能在開年進入一段調整期,此後的表現將繼續受到宏觀經濟環境、監管環境和行業發展的多重影響,波動中也蘊含著機會。

從宏觀經濟環境來看,聯準會在今年年末轉向鷹派降息,而更重要的是量化緊縮(QT)政策背景未變,這意味著在控通膨目標下,長期流動性仍然趨緊,短期流動性增長或也或將放緩。因此,比特幣想要在明年繼續上漲是有一定的壓力。

但從今年比特幣的價格走勢來看,其對監管環境變化的敏感度更高。美國總統大選的結果直接刺激比特幣價格向上突破10 萬美元,如果明年在監管政策上能有更大程度的寬鬆,或許能為比特幣持續上漲提供動力。

從產業發展角度來看,BTCFi 的快速興起將比特幣推向了資產應用的新階段,質押協議及其他協議有可能促成這些資產的網路效應,這將進一步為比特幣的價格提供價值支撐。不過,如果比特幣的價格受到應用性的高度影響,那對比特幣而言,這將是一個區別於供給稀缺性或數位黃金的新的上漲邏輯,而且這對應用的規模性有著很高的要求,短期內或很難實現。