核心要點

美國重磅數據日: 5 月的就業報告、聯準會會議、通膨數據以及第一季GDP/PCE 更新,常引發加密市場劇烈波動,因交易員會重新定價降息預期。

全球政策轉向:從歐洲央行到澳洲央行,越來越多央行傾向於鴿派或暫停升息,這推動了風險資產的買盤,通常利好比特幣及部分山寨幣。

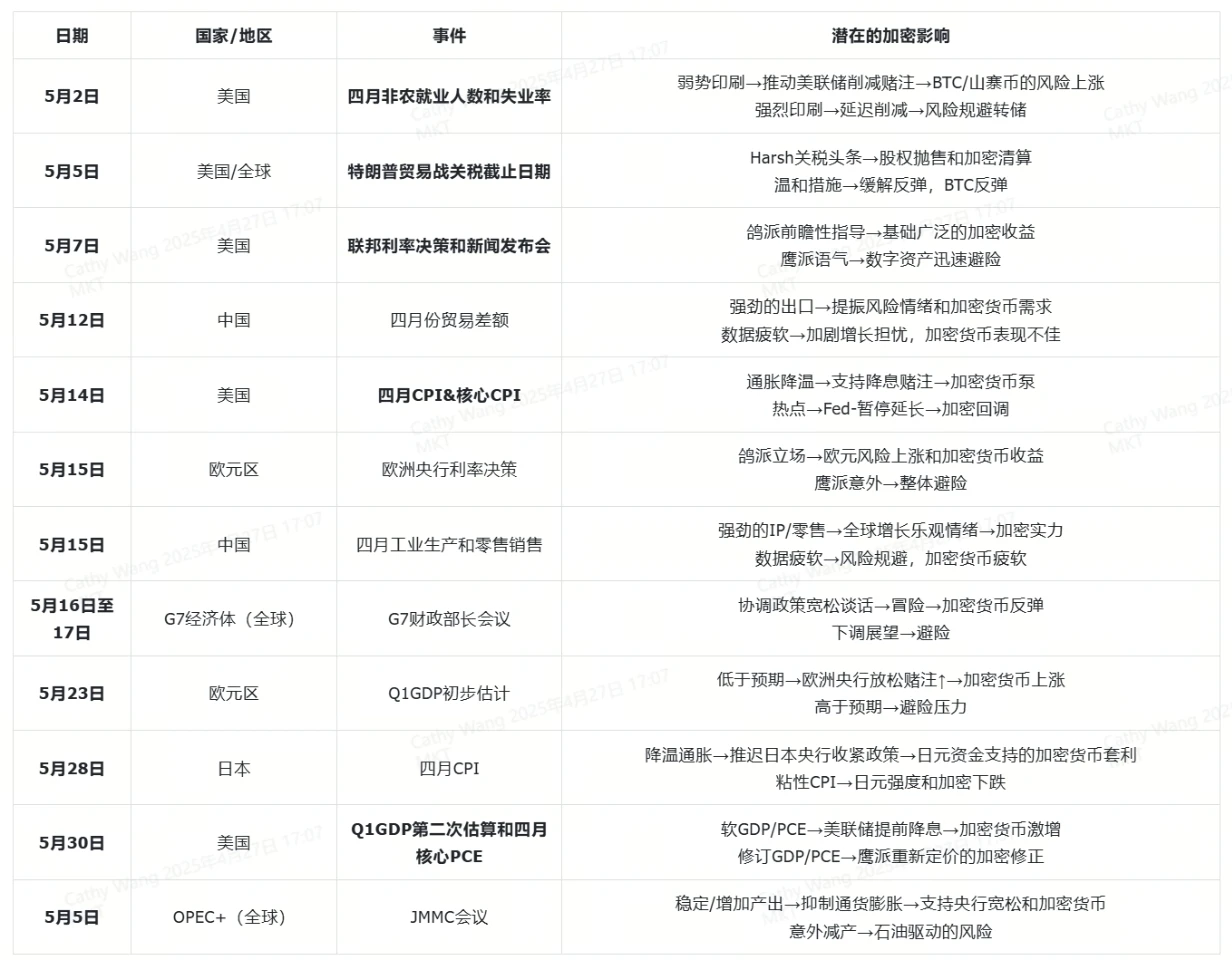

地緣經濟變數:需關注新的關稅新聞、OPEC+產量討論及G 7 財長會議等,這些事件可能引發突發事件。重點關注日期: 5 月5 日、 7 日、 14 日、 15 日和30 日。

波動窗口期:加密市場無休無眠,非交易尖峰時段也可能出現劇烈波動。務必在重大日曆事件前後,提前設定對沖、停損和部位管理。

2025 年5 月將密集發布多項影響市場情緒的關鍵數據和政策決議——包括5 月2 日的美國就業報告、 5 月7 日的聯準會利率決議、 5 月15 日的歐元區經濟數據,以及中國月中公佈的貿易和零售銷售數據。

對於加密貨幣交易者而言,瞭解每項資料發布對市場風險偏好的潛在影響,是捕捉比特幣行情啟動或避免突發性下跌的關鍵。

以下為本月重點事件與市場佈局指引,協助應對可能出現的市場波動。

目錄

宏觀經濟背景

全球經濟已從疫情後的繁榮期步入成長放緩、通膨回落的新階段。已開發經濟體面臨成長停滯的風險,中國出口引擎則在應對美國新一輪關稅施壓,新興市場則在高企的大宗商品價格與持續的資本外流風險之間艱難平衡。地緣政治風險點——從貿易戰衝突到局部地區的持續衝突——加劇了市場的避險情緒,而全球央行則普遍轉向貨幣寬鬆或暫停升息的立場。

對加密貨幣交易者而言,成長放緩與政策寬鬆之間的拉鋸,持續帶來市場波動與交易機會。

為什麼宏觀因素仍然重要於加密市場

比特幣及其他加密資產已不再獨立波動,而是與股票、債券及美元走勢同步連結。當各國央行釋放降息訊號或擴大資產負債表時,風險偏好資金往往湧入加密市場,推動連續數週的上漲行情。但如果出現意外的鷹派轉向或疲軟的經濟數據,風險厭惡情緒則可能引發加密市場快速拋售,槓桿效應進一步加劇跌幅。

提前關注關鍵宏觀事件,有助於交易者預判市場波動窗口,把握上漲機會,規避下行風險。

美國:引領全球市場情緒

美國繼續在全球風險偏好方面發揮引導作用。聯準會 5 月會議以及一系列高頻數據發布將成為市場關注焦點:

5 月 2 日-就業報告(4 月非農就業與失業率)

美國勞工統計局將公佈 4 月非農就業數據和失業率。

利多情境:若數據弱於預期,可能強化市場對降息的押注,提振包括加密資產在內的風險資產。

利空情境:若就業成長強勁且失業率下降,可能延後聯準會降息,對股市和Bitcoin帶來壓力。

Image Credit: Trading Economics

5 月 7 日-聯邦公開市場委員會(FOMC)利率決議及記者會

市場普遍預期聯準會將聯邦基金利率維持在 4.25 – 4.50% 區間,但將更新經濟預期。

鴿派訊號(如支持升息的官員人數減少、提前降息的時間表等)通常會引發加密市場的情緒反彈。

若出現反對降息或鷹派言論,則可能迅速引發風險資產拋售。

Image Credit: fxstreet

5 月 14 日- 4 月消費者物價指數(CPI)及核心 CPI

美國 4 月消費者通膨數據即將公佈,其中剔除食品和能源價格的核心 CPI 是聯準會偏好的通膨指標。

若年增率接近 2% ,將強化通貨緊縮預期,提升加密資產的吸引力。

如果數據意外上升,可能打壓風險資產,因為聯準會可能堅持「高利率維持更久」的政策立場

Image Credit: Trading Economics

5 月 30 日-第一季 GDP 二次預估及 4 月核心 PCE

美國經濟分析局(BEA)將發布第一季 GDP 二次預估,同時公佈聯準會關注的 4 月核心個人消費支出物價指數(PCE)。

若 GDP 疲軟且 PCE 回落:將強化 6 月降息預期,提振風險資產表現。

若 GDP 被上修或 PCE 仍頑固高企:可能打擊市場的鴿派預期,給加密資產帶來壓力。

Image Credit: Trading Economics

歐洲與英國:寬鬆、通膨與成長

歐洲仍處於低成長、低通膨的環境中, 5 月有多場重要政策會議:

5 月初-歐元區 5 月 CPI 初值

歐盟統計局發布的初步通膨數據將為歐洲央行(ECB)的下一步政策奠定基礎。

若同比增速進一步接近 2% ,將支持寬鬆傾向並推動風險資產流入。

若通膨意外上升,則可能抑制市場對降息的預期。

5 月 8 日-英格蘭銀行(BoE)利率決議

英國央行將決定基準利率(目前為 5.00% )。

若選擇維持或偏向降息,將與全球鴿派趨勢一致,有助於提振加密資產情緒。

若意外釋放鷹派訊號,可能打擊市場風險偏好。

5 月 15 日-歐洲央行(ECB)利率決議

市場預計存款利率(目前為 2.25% )將維持不變,或小幅下調 10 個基點。

若發布會傳遞鴿派訊息,可望提振股市和加密市場。

若暗示利率將“高位維持更久”,可能引發風險資產拋售潮。

5 月 23 日-歐元區第一季 GDP 初步預估

GDP 成長數據將驗證該地區是否正在步入衰退。

若成長疲軟,將進一步強化市場的寬鬆預期。

若成長意外向好,則可望支撐週期性資產表現。

中國:貿易、零售與生產

中國將在 5 月中旬發布的一系列數據將作為全球需求的風向標:

5 月 12 日— 4 月貿易餘額

出口與進口數據將為全球物流與需求情緒提供線索。

若出口成長強勁,有助於支撐風險資產表現。

若出口大幅下滑,則可能拖累與大宗商品相關的加密資產策略。

Image Credit: Trading Economics

5 月 15 日— 4 月工業生產與零售銷售

工業產出衡量製造業動能,零售銷售反映消費者信心。

若數據優於預期,可望提振全球經濟成長預期,同時利好加密資產。

若數據疲軟,可能動搖本已對貿易戰影響保持警覺的市場情緒。

日本:關注 CPI 數據

儘管日本央行(BoJ)通常每月召開會議,但 5 月沒有政策決議,市場專注於焦點轉向通膨數據:

5 月無日本央行會議

儘管如此,若上田和夫行長或日本央行官員的演講中透露出政策轉向跡象,仍可能引發市場波動。

5 月 28 日- 4 月消費者物價指數(CPI)

日本將公佈 4 月消費者通膨數據,預計年增率將接近 3% 。

若通膨回落,將削弱對日本央行收緊政策的預期,通常有助於緩解以日圓為融資來源的加密資產套利交易壓力。

若通膨頑固高企,則可能推高日圓,對風險資產構成壓力。

其他央行與重要事件

除了主要經濟體外,還有若干值得關注的日期:

5 月 6 日-澳洲聯邦儲備銀行(RBA)利率決議

在通膨回落背景下,澳洲央行將召開會議;交易員將密切注意任何有關降息的暗示。

5 月 14 日-紐西蘭聯邦儲備銀行(RBNZ)利率決議

紐西蘭央行的決策將影響澳新地區(ANZ-Pacific)風險情緒,並左右以澳幣為融資來源的加密資產資金流向。

5 月 29 日-加拿大央行(BoC)利率決議

加拿大央行對利率與經濟成長的展望,可能影響與加幣相關的加密資產策略及北美地區的風險偏好。

5 月 5 日-OPEC+聯合部長級監督委員會(JMMC)會議

此次中期會議將評估成員國產量執行;任何潛在的產量指引變化,可能影響油價及更廣泛的風險資產情緒。

5 月 16 – 17 日-七國集團(G 7)財長會議

有關貿易、債務與制裁政策的協調可能改變全球風險定價預期,偶爾也會引發加密市場的整體重估。

Image Credit: World Atlas

加密市場動態:關鍵關注點

通膨與利率預期

CPI/PCE 資料走低,將強化市場對降息的押注,提升加密貨幣套利交易與保證金槓桿部位的吸引力。

若出現鷹派意外,可能引發市場快速去槓桿化,並導致比特幣及高槓桿山寨幣部位遭遇連鎖平倉。

風險偏好切換

加密市場通常與股市走勢高度相關:在寬鬆政策刺激下,若股市上漲,加密資產往往表現更強。

地緣政治衝突或政策失誤,則可能引發風險資產的同步拋售。

相關性指標

機構資金流動越來越依賴跨資產相關性模型;高貝塔係數的加密資產(如 DeFi 代幣、小市值幣種)在市場波動中漲跌幅度更為劇烈。

關稅與貿易衝突風險

任何新的美國關稅公告或中美貿易談判動態,都可能蓋過經濟數據本身,引發加密市場日內劇烈波動。

加密交易者的策略建議

日程提醒與提前佈局

在交易平台日曆中標註每一個重要日期。高影響力數據公佈前,可建立小規模、風險明確的部位,力求在方向性波動中受益,同時避免過度槓桿。

對沖與選擇權組合策略

在 5 月 7 日和 5 月 14 日前後,利用選擇權領口策略(collar)或跨期價差策略(calendar spreads)進行風險對沖,在限制下行風險的同時保留上行潛力。

當事件風險呈現二元化(如聯準會鷹派或鴿派分歧)時,可考慮使用跨式選擇權(straddles)捕捉波動。

嚴格停損

在 FOMC 會議和 CPI 數據公佈期間應收緊止損設定;發布後初始 30 – 60 分鐘內波動劇烈,應避免在此期間調整倉位,以免被震出市場。

跨資產訊號監控

即時關注美國公債殖利率與美元指數(DXY)。美元或長端公債殖利率下跌,通常是加密市場走強的領先指標。

部位管理與分散投資

避免將資金集中押注於單一加密資產;在不確定階段,應在大市值幣種(如 BTC、ETH)及防禦型代幣(如基於穩定幣收益的項目)之間進行分散配置。

非交易時段警惕

加密市場 7 × 24 小時不間斷運行,關鍵數據往往在美國市場休市期間發布。建議使用自動觸發機製或限價單來管理風險。

結語

2025 年 5 月,對於宏觀市場和加密市場而言,都是一個關鍵的轉捩點。

聯準會 5 月 7 日的利率決議、美國就業與通膨數據,以及從歐洲央行(ECB)到澳洲央行(RBA)的一系列央行會議,將為交易員帶來多個「風險偏好/風險規避」的轉折點。同時,貿易戰動向、OPEC+產量指引和 G 7 財長聯合聲明,也增加了市場情緒突變的可能性。

經驗豐富的加密交易者深知:嚴格執行日程管理和事件驅動策略,能夠將不確定性轉化為機會。透過提前標記每一次重要發布、合理控制部位規模,並利用選擇權或反向產品進行對沖,交易者可以更從容地應對市場的劇烈波動。而即時關注跨資產訊號(如國債殖利率、美元指數與股市廣度指標),則能在市場傾向改變前提供預警,讓加密資產部位得以及時調整。

歸根結底, 5 月能否取得成功,關鍵在於在堅持交易信念與保持靈活應變之間找到平衡。無論是基於聯準會轉鴿佈局比特幣多頭,還是在通膨意外上行時採取空頭策略,圍繞經濟日程建立結構化交易計劃,都將幫助交易者在快速變化的市場中搶佔先機。

隨著全球央行逐步由緊縮轉向寬鬆,地緣政治衝突此起彼伏,能否敏銳捕捉宏觀訊號並迅速反應,將成為決定交易勝負的關鍵。

5 月的市場日程密集,但對於有準備的加密交易者而言,也蘊藏著豐富的超額收益(Alpha)機會。

關於 XT.COM

成立於 2018 年, XT.COM目前註冊用戶超過 780 萬,每月活躍超過 100 萬人,生態內的用戶流量超過 4,000 萬人。我們是一個支援 800+優質幣種, 1000+個交易對的綜合性交易平台。 XT.COM加密貨幣交易平台支援現貨交易,槓桿交易,合約交易等豐富的交易品種。 XT.COM 同時也擁有一個安全可靠的NFT 交易平台。我們致力於為用戶提供最安全、最高效、最專業的數位資產投資服務。