ผู้แต่งต้นฉบับ: hedgehog 7, c 0x swain, 0x kinnif, 0x laiyuen, 0x ZhouYeMen

การรวบรวมต้นฉบับ: Deep Chao TechFlow

สถานะปัจจุบันของเงินร่วมลงทุน Cryptocurrency

Meme coin เพิ่งมีประสิทธิภาพเหนือกว่าโครงการที่ได้รับการสนับสนุนจากการร่วมลงทุน (VC) หลายโครงการ ทำให้เกิดการวิพากษ์วิจารณ์จากผู้เข้าร่วมตลาดต่อ VC และการลงทุนของพวกเขา แม้ว่าคำวิจารณ์บางส่วนจะมีความถูกต้อง แต่บางส่วนยังขาดความเข้าใจอย่างลึกซึ้งเกี่ยวกับความซับซ้อนของตลาดเอกชน

โดยทั่วไปแล้ว โปรเจ็กต์จะปรับขนาดผลิตภัณฑ์ของตนผ่านการระดมทุนหลายรอบก่อนถึงกิจกรรมการสร้างโทเค็น (TGE) เพื่อตอบแทนการลงทุนตั้งแต่เนิ่นๆ ทุนที่มีความเสี่ยงสูง VC สามารถลงทุนด้วยการประเมินมูลค่าโทเค็นที่ต่ำกว่า โครงการทรัพยากรที่ได้รับจากทุนเชิงกลยุทธ์ ได้แก่ การสนับสนุนด้านการตลาด การให้คำปรึกษาด้านเศรษฐศาสตร์โทเค็น และการเข้าถึงเครือข่ายร่วมลงทุนที่นักลงทุนทั่วไปรายย่อยมักไม่สามารถให้ได้ ในขณะที่การระดมทุนดำเนินไปและการประเมินมูลค่าเปลี่ยนแปลง ประเภทของ VC ที่เข้าร่วมก็จะแตกต่างกันไป เนื่องจากความเสี่ยงที่ยอมรับได้และขนาดกองทุนของ VC แต่ละคนจะแตกต่างกันไป

รายละเอียดของ VCs เข้ารหัสลับและขนาดของพวกเขา

ที่มา: PitchBook

Crypto VC ส่วนใหญ่มีสินทรัพย์ภายใต้การบริหารน้อยกว่า 50 ล้านดอลลาร์ ดังนั้นพวกเขาจึงมีแนวโน้มที่จะลงทุนในโครงการที่ยังไม่ได้เปิดตัวผลิตภัณฑ์และมีมูลค่าต่ำกว่า เพื่อให้แน่ใจว่าผลประโยชน์ระยะยาวของ VC สอดคล้องกับผลประโยชน์ของผู้มีส่วนได้ส่วนเสียรายอื่น โทเค็นที่ได้รับผ่านตลาดส่วนตัวมักจะมีระยะเวลาล็อคอินและเงื่อนไขการได้รับสิทธิ

ความเสี่ยงและผลตอบแทนการแลกเปลี่ยนในเงินร่วมลงทุน

VC มักจะเห็นกำไรที่ยังไม่เกิดขึ้นจริงอย่างมีนัยสำคัญในช่วงระยะเวลาการให้สิทธิ์โทเค็น ซึ่งอาจได้รับรู้ผ่านการป้องกันความเสี่ยงด้านอนุพันธ์หรือการทำธุรกรรมผ่านเคาน์เตอร์ (OTC) กับผู้ซื้อส่วนตัว อย่างไรก็ตาม พวกเขาเผชิญกับความท้าทายในการนำกลยุทธ์การป้องกันความเสี่ยงไปใช้ เนื่องจากคำสั่งในการลงทุน ความต้องการเงินทุน และข้อจำกัดด้านสภาพคล่อง นอกจากนี้ VC บางรายยังขาดความรู้ในการดำเนินการและกรอบการบริหารความเสี่ยงที่จำเป็นในการจัดการสถานะที่มีสภาพคล่อง ทำให้การป้องกันความเสี่ยงอย่างมีประสิทธิภาพทำได้ยากขึ้น

ดังนั้นการซื้อขาย OTC จึงกลายเป็นช่องทางหลักในการร่วมลงทุนเพื่อรับรู้ผลกำไรก่อนเกิดเหตุการณ์การสร้างโทเค็น (TGE) ต่างจากตลาดรองที่ข้อมูลมีความโปร่งใส ธุรกรรมในตลาด OTC ดำเนินการแบบส่วนตัว ซึ่งทำให้ข้อมูลธุรกรรมทั่วโลกยากต่อการติดตามอย่างสม่ำเสมอ แม้ว่าการประเมินขนาดของตลาด OTC อย่างแม่นยำจะเป็นเรื่องยาก แต่การรายงานเกี่ยวกับกิจกรรมโต๊ะซื้อขาย OTC สามารถเปิดเผยแนวโน้มบางอย่างได้

STIX คือโต๊ะซื้อขาย OTC ที่ขับเคลื่อนโดย Fisher 8 Capital ซึ่งมีปริมาณการซื้อขายมากกว่า 200 ล้านดอลลาร์นับตั้งแต่ก่อตั้งขึ้นในปลายปี 2023 STIX ซื้อขายสินทรัพย์ของ altcoins 200 อันดับแรกเป็นหลัก ในปีที่ผ่านมา มีกิจกรรม OTC มากมาย รวมถึงการชำระบัญชี (เช่น FTX ขายล็อค $WLD และ $SOL) และธุรกรรมโดยตรงจากมูลนิธิโทเค็น (เช่น $SUI, $AVAX เป็นต้น) เราคาดว่าตลาดนี้จะเติบโตต่อไป โดยได้รับแรงหนุนหลักจากความปรารถนาของ VC ที่จะรับรู้รายได้เร็วขึ้น และความต้องการเงินทุนจากโครงการหลัง TGE

ตลาด OTC: การค้นพบราคาในรอบตำแหน่งส่วนตัว

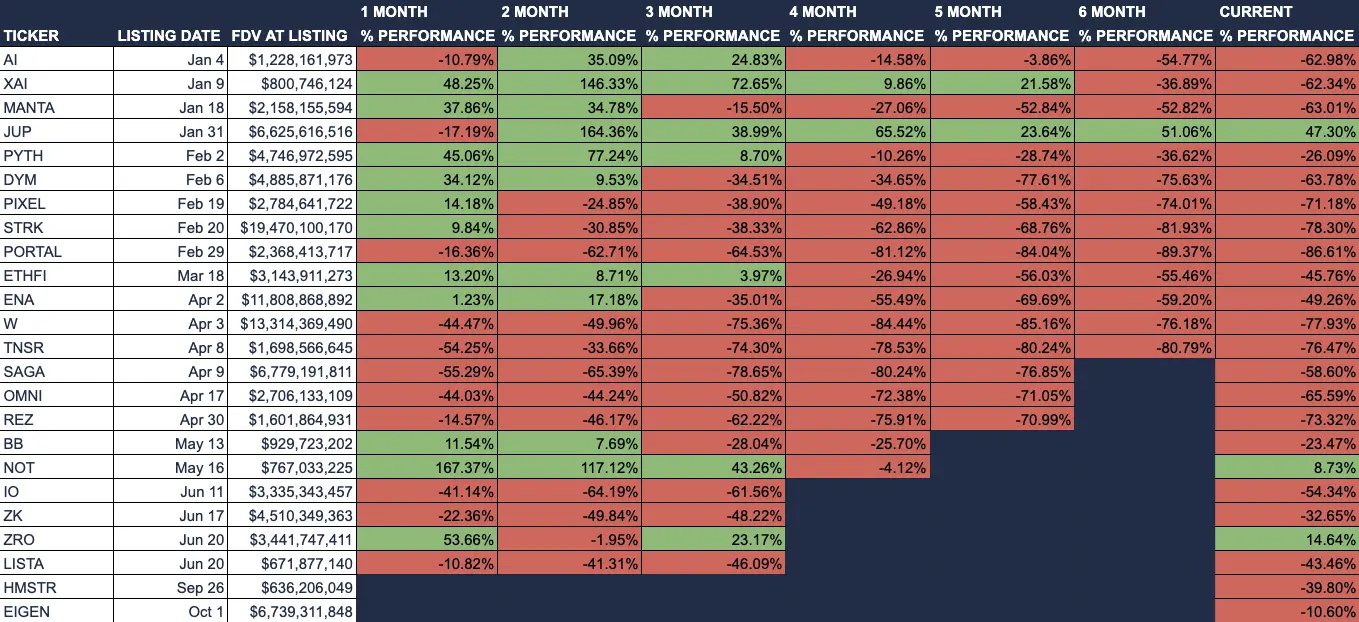

รายการด้านล่างนี้คือโทเค็นที่ได้รับการสนับสนุนจาก VC และประสิทธิภาพตั้งแต่ TGE โทเค็นส่วนใหญ่พยายามดิ้นรนเพื่อรักษามูลค่าที่สูงหลังจากผ่านไปสามเดือน ทำให้เป็นเรื่องยากสำหรับ VC ที่จะรับรู้การลงทุนที่ FDV สูงสุดในช่วงเริ่มต้นของระยะเวลาการให้สิทธิ์ การเคลื่อนไหวของราคาดังกล่าวเป็นอันตรายต่อผู้เข้าร่วมตลาด เนื่องจากนักลงทุนที่ซื้อในราคาที่สูงจะเข้าร่วม VCs ในฐานะผู้ขายเมื่อสิ้นสุดระยะเวลาการให้สิทธิ์

ประสิทธิภาพหลังการออกโทเค็น Binance ในปี 2024

ที่มา: อาร์เทมิส

แนวทางปฏิบัติในการเพิ่มการประเมินมูลค่าบ่อยครั้งในระหว่างกระบวนการระดมทุนได้มุ่งเน้นไปที่ผลกำไรของตลาดและการมองโลกในแง่ดีโดยส่วนใหญ่อยู่ที่ภาคเอกชน สถานการณ์นี้ทำให้นักลงทุนทั่วไปต้องเผชิญกับความเสี่ยงที่ราคาจะลดลงหลังจากเหตุการณ์การสร้างโทเค็น (TGE) หากไม่มีแรงจูงใจเพียงพอในการสนับสนุนโครงการ ผู้เข้าร่วมตลาดสาธารณะอาจพบว่าตัวเองตกอยู่ในสถานการณ์ที่สูญเสียหรือสูญเสีย ในขณะที่ตลาดเคลื่อนตัวไปสู่มูลค่ายุติธรรม ทั้ง VC และนักลงทุนทั่วไปจะเผชิญกับความท้าทายในระยะยาว

ตัวอย่างประสิทธิภาพของโทเค็น

ที่มา: 0xLouis

เราเชื่อว่าการปล่อยให้มีที่ว่างสำหรับตลาดรองจะช่วยสร้างฐานการสนับสนุนที่แข็งแกร่งขึ้น ซึ่งจะช่วยยืดอายุของโครงการได้ วิธีการหนึ่งที่มีอยู่คือการช่วยให้นักลงทุนทั่วไปดำเนินการค้นพบราคาก่อน TGE ผ่านทางการซื้อขายแบบทันทีและ/หรือก่อนเปิดตลาด ในการทำธุรกรรมก่อนการวางตลาด โทเค็นในตลาดสปอตจะถือเป็นบันทึกข้อผูกพัน (เช่น โทเค็น IOU) ซึ่งสามารถแลกเปลี่ยนเป็นสินทรัพย์จริงได้ที่ TGE ในทางกลับกัน สัญญาซื้อขายล่วงหน้าแบบไม่จำกัดระยะเวลาเป็นตลาดสังเคราะห์ที่ออกแบบมาเพื่อติดตามการเคลื่อนไหวของราคาสินทรัพย์ และโดยทั่วไปจะมีการป้องกันความเสี่ยงผ่านตัวเลือกการโทรที่ออกโดยมูลนิธิ

การซื้อขายก่อนเปิดตลาดสามารถดำเนินการได้บนแพลตฟอร์มอนุพันธ์ที่เข้าถึงได้ง่าย เช่น Aevo, Whales Market และการแลกเปลี่ยนแบบรวมศูนย์หลัก (CEX) อย่างไรก็ตาม ผลิตภัณฑ์เหล่านี้ขึ้นอยู่กับสภาพคล่องและความเสี่ยงด้านเดลต้า เมื่อผู้ซื้อในตลาดสภาพคล่องซื้อโทเค็นก่อน TGE แพลตฟอร์มการซื้อขายจะทำหน้าที่เป็นคู่สัญญาและอาจประสบกับความสูญเสียที่สำคัญหากโทเค็นทำงานได้ดีหลังจาก TGE นอกจากนี้ ผู้เข้าร่วมจำเป็นต้องพิจารณาความเสี่ยงของคู่สัญญา เช่น การไม่มีการเรียกร้องทางกฎหมายต่อสินทรัพย์อ้างอิง หรือการแลกเปลี่ยนไม่สามารถรับผลขาดทุนจากผู้เข้าร่วมตลาดก่อนกำไร

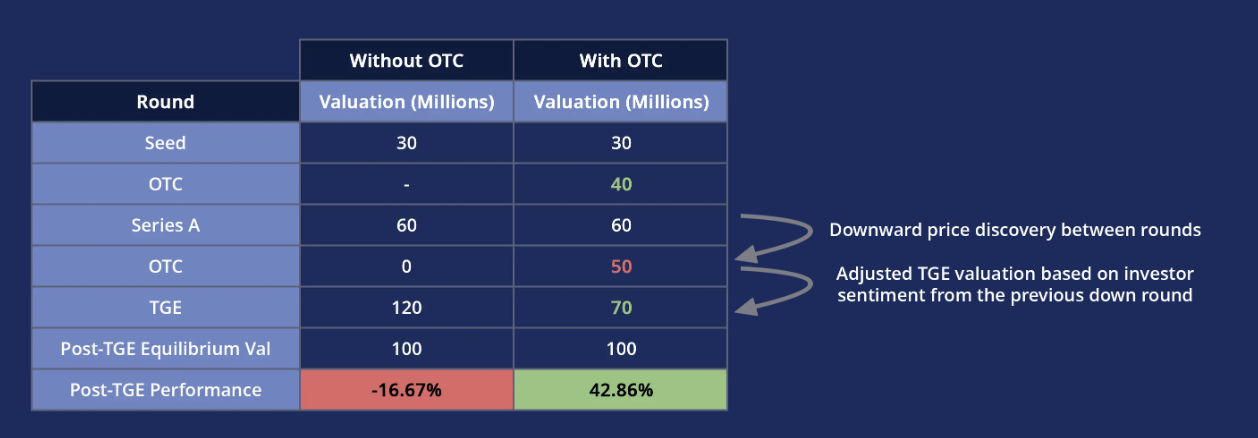

ประสิทธิภาพสมมุติของโทเค็นผ่าน OTC ระหว่างรอบการระดมทุน

อีกวิธีหนึ่งในการส่งเสริมการขึ้นราคาในตลาดรองคือการให้ตลาดส่วนตัวมีประสบการณ์การลดราคาก่อนเหตุการณ์การสร้างโทเค็น (TGE) สิ่งนี้สามารถลดช่องว่างการประเมินมูลค่าระหว่างรอบการระดมทุนได้ แผนภูมิด้านบนแสดงการเปรียบเทียบแบบง่ายของสองโครงการสมมุติที่แสดงให้เห็นถึงประโยชน์ที่เป็นไปได้ของการซื้อขาย OTC จากผลการดำเนินงานหลัง TGE หากการปัดเศษเกิดขึ้นระหว่าง Series A และ TGE และนักลงทุนปัจจุบันขายหุ้นของตนต่ำกว่าต้นทุน สิ่งนี้อาจแจ้งเตือนทีมงานว่าราคา TGE ของพวกเขาควรจะต่ำกว่าที่วางแผนไว้ในตอนแรก การปรับเปลี่ยนดังกล่าวสามารถช่วยให้การประเมินมูลค่าโครงการใกล้เคียงกับความคาดหวังของตลาดมากขึ้น

หากในที่สุดโครงการประสบความสำเร็จและไปถึงระดับราคาหลัง TGE ที่คาดไว้ การมีผู้ถือโทเค็นที่ทำกำไรได้มากกว่าจากตลาดที่มีสภาพคล่องสามารถให้การสนับสนุนโครงการได้ยาวนานขึ้น

การวิเคราะห์เชิงลึกของโต๊ะซื้อขาย crypto OTC

แม้ว่าการยอมให้ราคาลดลงมากขึ้นในตลาดเอกชนอาจดูเหมาะ แต่กระบวนการนี้ไม่ตรงไปตรงมาเนื่องจากอุปสรรคทางกฎหมายและความซับซ้อนของประเภทธุรกรรม ธุรกรรม OTC ส่วนใหญ่แบ่งออกเป็นสองประเภท: การซื้ออิสระและการเก็งกำไรอัตราดอกเบี้ย

การซื้อตามดุลยพินิจมักจะดึงดูดนักลงทุนที่มีความอ่อนไหวในการประเมินมูลค่าซึ่งต้องการให้ตลาดสัมผัสกับสินทรัพย์อ้างอิงโดยตรง สิ่งนี้เกี่ยวข้องกับการรับช่วงสัญญา SAFT/SAFE จากนักลงทุนรายก่อน หรือการซื้อโทเค็นโดยตรงจากทีมงานโครงการ เมื่อซื้อสัญญา SAFT/SAFE จากนักลงทุนระยะแรก โดยทั่วไปข้อตกลงดังกล่าวจะอยู่ที่ระดับที่ตราไว้หรือมีเบี้ยประกันภัย 25-30% ก่อน TGE

ผู้ซื้อเก็งกำไรอัตราการระดมทุนมีความสัมพันธ์ที่อ่อนแอกับการประเมินมูลค่า กำไรของพวกเขาขึ้นอยู่กับความแตกต่างระหว่างส่วนลดทันทีและต้นทุนการป้องกันความเสี่ยง ซึ่งจะได้รับผลกระทบจากอัตราการให้เงินทุนตามสัญญาตลอดระยะเวลาการให้สิทธิ์โทเค็น ตามรายงานของ STIX โดยทั่วไปผู้ซื้อดังกล่าวสามารถซื้อได้ในราคาที่ต่ำกว่าราคาสปอตถึง 60-65% ดังนั้นจึงใช้กลยุทธ์ที่เป็นกลางต่อความเสี่ยง อย่างไรก็ตาม มีข้อกำหนดเบื้องต้นสามประการสำหรับโอกาสนี้ ประการแรก ต้องมีสัญญาถาวรของสินทรัพย์อ้างอิง ประการที่สอง ตลาดจำเป็นต้องมีสภาพคล่องเพียงพอในการดำเนินการธุรกรรม และสุดท้ายคือต้นทุนการป้องกันความเสี่ยง (เช่น ต้นทุนเสียโอกาสของ หลักประกัน) ไม่เกินราคาจากจุดที่ได้รับจากส่วนลด เพื่อหลีกเลี่ยงการชำระบัญชีเมื่อเข้าสู่การป้องกันความเสี่ยงระยะยาวระยะสั้น ผู้ซื้อเหล่านี้จำเป็นต้องเตรียมหลักประกันจำนวนมาก เนื่องจากการชำระบัญชีใดๆ ที่เกิดจากการบีบระยะสั้นอาจทำให้การซื้อขายไม่ได้ผลกำไร

เนื่องจากผู้ซื้อ OTC มีหลายประเภท ธุรกรรม OTC ขนาดใหญ่ที่ประกาศโดย Token Foundation จึงควรได้รับการปฏิบัติด้วยความระมัดระวัง การซื้อขายเหล่านี้อาจสะท้อนถึงโอกาสในการเก็งกำไรมากกว่าความต้องการในระยะยาวที่แท้จริงในราคาปัจจุบัน

ความท้าทายในตลาด OTC

ภาวะแทรกซ้อนประการหนึ่งที่ธุรกรรม OTC เผชิญคือการมีส่วนต่อต้านการโอนในสัญญา ข้อกำหนดเหล่านี้จำกัดนักลงทุนไม่ให้โอนหุ้นของตนไปยังบุคคลที่สาม (เช่น ผู้ซื้อ OTC รายใหม่) โดยไม่ได้รับความยินยอมจากผู้ก่อตั้ง STIX รายงานว่าส่วนคำสั่งดังกล่าวมีอยู่ใน 30% -45% ของ SAFT

หากมูลนิธิปิดกั้นการซื้อขาย OTC ผู้ซื้อจะต้องรับความเสี่ยงจากคู่สัญญาเพิ่มเติม ในกรณีที่ไม่มีการคุ้มครองทางกฎหมายจาก ธุรกรรมที่เป็นทางการ ผู้ซื้อจะมีทางเลือกที่จำกัดมากในการเผชิญกับการประพฤติมิชอบของผู้ขาย ความเสี่ยงนี้รุนแรงเป็นพิเศษสำหรับกองทุนขนาดเล็ก ซึ่งอาจไม่ได้เผชิญกับความเสี่ยงด้านชื่อเสียงเช่นเดียวกับกองทุน VC ที่จัดตั้งขึ้นและมีขนาดใหญ่กว่า

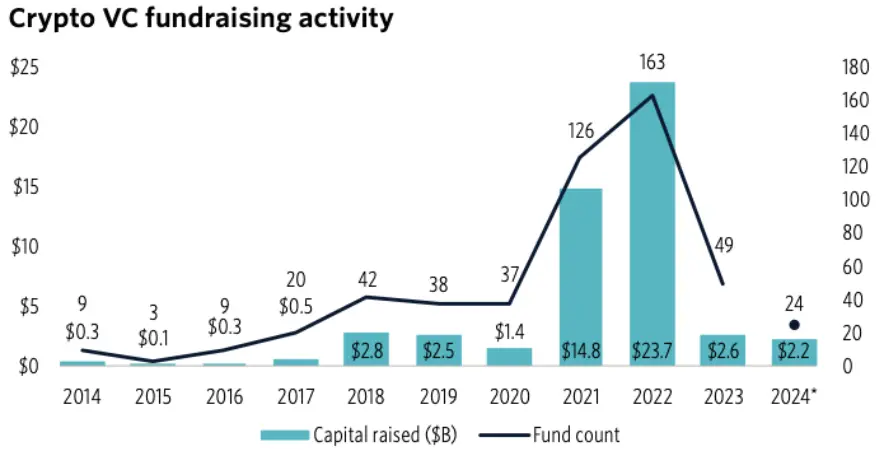

กิจกรรมระดมทุน Crypto Venture Capital

ที่มา: Pitchbook

ในปี 2021 และ 2022 ระดับการระดมทุนพุ่งแตะระดับสูงสุดเป็นประวัติการณ์ โดยได้แรงหนุนจากนโยบายกระตุ้นการแพร่ระบาดของโรคระบาด และคำมั่นสัญญาว่าจะได้รับผลตอบแทนสูงจากการระดมทุนครั้งก่อน ในช่วงเวลานี้ ข้อตกลงต่างๆ ดำเนินไปอย่างรวดเร็วเนื่องจากกองทุนร่วมลงทุนมีจำนวนมากและกระตือรือร้นที่จะลงทุน อย่างไรก็ตาม ตลาดหมีในปี 2022/2023 นำมาซึ่งการเปลี่ยนแปลงที่สำคัญ การระดมทุนรอบถัดไปกลายเป็นเรื่องปกติมากขึ้น นักลงทุนยอมรับความเสี่ยงลดลง และความล่าช้าใน TGE กลายเป็นบรรทัดฐาน การเปลี่ยนแปลงในพลวัตของตลาดและการล่มครั้งใหญ่ เช่น Terra, FTX และ 3AC ได้ส่งผลให้ผลการดำเนินงานของกองทุนซบเซา และลดการไหลเข้าของเงินทุนเข้าสู่เงินร่วมลงทุน crypto

รายงานของ PitchBook แสดงให้เห็นว่าความสนใจของผู้ลงทุนในเงินร่วมลงทุนลดลง และเวลาที่ใช้ในการระดมทุนใหม่ก็ยาวขึ้น โดยเพิ่มขึ้นจาก 6 เดือนในปี 2564 เป็น 21 เดือนในปี 2567 นอกจากนี้ กองทุนร่วมลงทุนที่ใช้โครงสร้าง 4+2 จะเข้าสู่ขั้นตอนการถอนการลงทุนในปี 2564 และ 2565 และผู้ขายที่มีโครงสร้างจะปรากฏในตลาดรอง

เนื่องจากกองทุน crypto VC มีประสิทธิภาพต่ำกว่าปกติ พวกเขาจึงเริ่มสำรวจกลยุทธ์อื่น ๆ เช่น การลงทุนในโทเค็นสภาพคล่อง หรือการทำธุรกรรม OTC แม้ว่าข้อตกลง OTC โดยทั่วไปจะมีระยะเวลาล็อคและเงื่อนไขการได้รับสิทธิ์ แต่ขอบเขตการลงทุนมักจะสั้นกว่าการร่วมลงทุนแบบดั้งเดิม ทำให้เหมาะสำหรับนักลงทุนที่เกี่ยวข้องกับขอบเขตการลงทุนมากกว่า หากการซื้อขาย OTC กลายเป็นเรื่องธรรมดามากขึ้นในอุตสาหกรรม แพลตฟอร์มเช่น STIX อาจได้รับประโยชน์จากบริการที่ครอบคลุมที่พวกเขาเสนอ เพื่อจัดการกับการกระจายตัวของตลาด

ทิศทางการร่วมลงทุนในอนาคต

แนวโน้มในปัจจุบันของการระดมทุนร่วมทุน crypto ที่ลดลงก่อให้เกิดความท้าทายต่ออุตสาหกรรม ทางออกหนึ่งที่เป็นไปได้คือการใช้กลยุทธ์การลงทุนเชิงรุก แทนที่จะมองหาโอกาส ตั้งแต่เริ่มต้น ต่อไป กองทุนสามารถมุ่งเน้นไปที่การรับโทเค็นสภาพคล่อง และใช้ความเชี่ยวชาญและเครือข่ายเพื่อขยายโครงการตั้งแต่ 1 ถึง 10

หากคุณสนใจกลยุทธ์การลงทุนเชิงรุกนี้ STIX กำลังมองหากองทุนร่วมลงทุนเพิ่มเติมเพื่อเข้าร่วม หากคุณสนใจ กรุณาเยี่ยมชม STIX.co หรือติดต่อ taran_ss ที่ X สำหรับข้อมูลเพิ่มเติม