Stablecoins are a trillion dollar opportunity.根據Pantera Capital 合夥人 Ryan Barney 及Mason Nystrom 發布的研發中稱,穩定幣是一個萬億美元的機會,這並非誇張。作為與法定貨幣 1: 1 掛鉤、透過演算法或儲備維持價格的加密資產,穩定幣憑藉其非投機屬性,在區塊鏈交易中的佔比從2020 年的3% 攀升至當前的50% 以上。

穩定幣市場近兩年發展歷程

2024 年:突破之年

今年穩定幣迎來重要突破,年度總交易量達5 兆美元,近2 億個帳戶產生超10 億筆交易。與上輪牛市不同,穩定幣的應用已突破DeFi 生態圈限制,在跨國支付領域展現強大潛力,特別是在對美元需求旺盛的新興市場取得顯著成長。目前,鏈上穩定幣的供應量和交易量均創歷史新高。

傳統金融科技巨頭紛紛佈置:

Stripe 以 11 億美元收購 Bridge 平台,將穩定幣譽為金融服務的超導體

PayPal 於 2023 年推出自有穩定幣 PYUSD

Robinhood 宣布與加密貨幣公司合作,籌備全球穩定幣網絡

美國國債RWA 市場規模已近30 億美元,較2023 年初增長30 倍,其中: • Hashnote 與Copper 合作的USYC 達8.8 億美元• 貝萊德的BUIDL 達 5.6 億美元

2025 年:規模將進一步擴張

資管巨頭Bitwise 先前發布的《 2025 加密市場十大預測》中寫道, 2025 年伴隨美國穩定幣立法通過和機構資金入場,穩定幣市值可望翻倍至4000 億美元,實體資產代幣化( RWA)市場規模預估達500 億美元。 ParaFi 預測2030 年代幣化RWA 市場可達2 兆美元,全球金融市場協會更是預測可能突破16 兆美元。

全球金融巨頭正向佈局:

高盛:數位資產平台上線,協助歐洲投資銀行發行1 億歐元數位債券,並計畫建置私有鏈

西門子:率先發行6,000 萬歐元鏈上數位債券

匯豐、摩根大通、花旗:探索國債代幣化業務

接下來我們一起來看一些重要RWA 專案的細分賽道:

RWA 賽道

Ondo Finance(ONDO)

ONDO Finance 是一個專注於將傳統金融工具引入DeFi 的RWA 項目,透過與傳統金融機構合作,獲取美國國債資產。然後透過智能合約發行代幣化的證券,將這些國債的所有權分割成小份額,投資者可以購買這些代幣,從而間接持有美國國債。其代幣的價值與所代表的美國國債價值緊密掛鉤。由於美國國債在全球金融市場的重要地位和穩定性,ONDO 吸引了許多尋求穩定收益和避險的投資者。在市場波動較大時,其代幣價格相對穩定,交易量也呈現穩定成長的趨勢。隨著更多投資者對傳統金融資產數位化的需求增加,ONDO 預計將進一步擴大市場份額,尤其是在機構投資者和高淨值個人投資者群體中具有較大的吸引力。

流通市值: 2, 407, 391, 199

排名:#51

Synthetix(SNX)

Synthetix 是一個建立合成資產的協議,用戶可以透過抵押 SNX 代幣產生各種與現實資產掛鉤的合成資產,這些資產的價值與現實世界中的股票、大宗商品、貨幣等掛鉤。例如,用戶可以創建與蘋果公司股票價格掛鉤的合成資產,平台利用預言機獲取外部資產價格訊息,其價格波動將反映蘋果股票在傳統市場的表現。 SNX 為投資者提供了一種便捷的方式來投資傳統市場資產,無需直接持有這些資產,拓寬了投資管道。但是,合成資產的透明度、流動性以及監管政策對其長期發展至關重要,同時需面臨餵價機制(Oracle)和市場操控風險。

流通市值: 760, 095, 061

排名:#117

Plume Network

Plume Network 是一個專注於現實資產金融化(RWAfi)的新興平台,旨在透過區塊鏈技術簡化現實資產的發行、交易和管理。它提供了一個基礎設施,讓企業和資產管理機構輕鬆上鍊傳統資產。平台具有多種功能,包括資產代幣化、交易撮合、流動性提供等。其優勢在於強大的兼容性,能夠支援多種類型的傳統資產,如房地產、債券、股權等。這為企業提供更有效率的融資管道,但如何實現傳統金融機構的有效對接和監管合規是其主要挑戰。

穩定幣賽道

目前市值排名前10 的穩定幣中,USDT 以1,427 億美金的總市值遠遠甩開其他穩定幣的供應量。 USDC 排名第二,目前市值為419 億美金,但從鏈上交易數據來看,USDC 的使用率反而超過了USDT,一個月來的總交易量是USDT 的近兩倍。而在本月,USDe 的市值達到了60 億美元,超越DAI (45 億美元)成為市值第三大穩定幣。

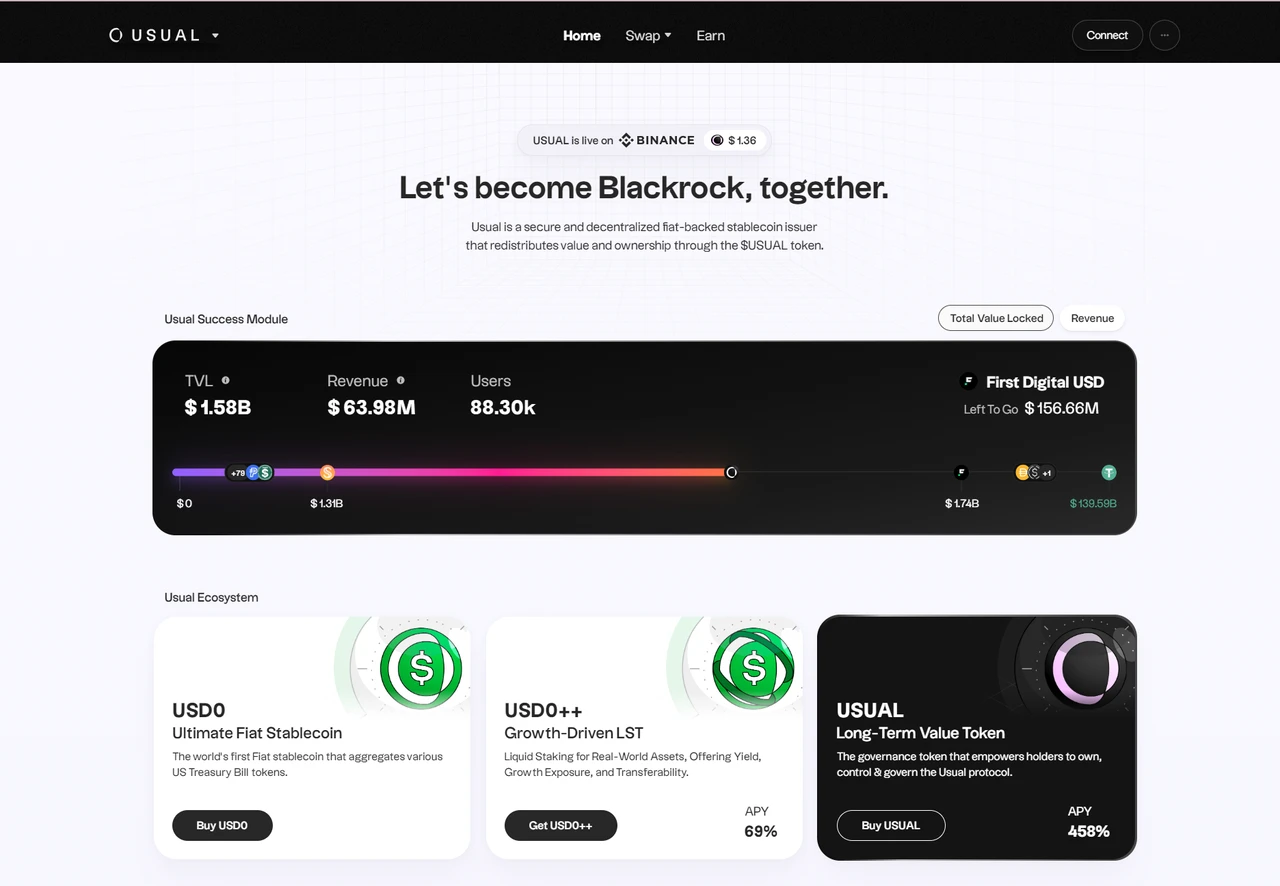

根據CMC 市值排名,我們觀察到USD 0 的市值也來到了15 億美金,在過去7 日增長了77.17% ,排名躍升至第9 位。它是由Binance Launchpool 上線項目Usual 發行的創新穩定幣協議,將貝萊德、Ondo、Mountain Protocol、M 0、Hashnote 整合在一起,將其轉化為無需權限、鏈上可驗證和可組合的穩定幣,在最近給予了用戶極為慷慨的空投,且其平台代幣USUAL 價格表現最近也十分強勢。接下來的章節部分會分享一些值得參與的穩定幣專案。

Usual(USUAL)

Usual 是一家安全且去中心化的法定穩定幣發行商,透過持有美元儲備,確保其穩定幣USUAL 可以以1: 1 的比例兌換美元。同時,Usual 透過其平台代幣USUAL 分配平台的所有權與治理權。作為多鏈基礎設施,Usual 將貝萊德、Ondo、Mountain Protocol、M 0、Hashnote 等機構不斷增長的代幣化真實世界資產(RWA)整合,轉化為無需權限、鏈上可驗證且可組合的穩定幣USD 0 。 USD 0 是其首個流動存款代幣(LDT),以真實世界資產1: 1 超短期支持,具有高穩定性和安全性。使用者可透過直接存入RWA 或透過USDC/USDT 間接鑄造USD 0 ,實現便捷且多樣化的操作方式。

流通市值: 634, 268, 673

排名:#133

Ethena(ENA)

Ethena 常被視為去中心化穩定幣USDe 項目及以太坊合成美元協議,提供加密原生貨幣解決方案和“互聯網債券”,旨在解決web3 世界自主貨幣發行和基礎計價問題,使貨幣發行權回歸web3世界。 2023 年鏈上交易結算穩定幣超12 兆美元,AllianceBernstein 預測到2028 年穩定幣市場規模可達2.8 兆美元,ENA 若獲市場認可價值空間龐大。然而,ENA 也面臨多種風險。融資風險方面,雖可從融資中收益,但可能支付費用,不過負收益不持久且有儲備基金保障用戶;清算風險上,衍生性商品交易槓桿不高,且有多種方式確保風險可控;託管風險依賴「場外結算」 供應商,透過破產隔離信託及多合作方降低風險;交易所破產倒閉風險可透過多交易所合作及保留資產控制權來分散和減輕;抵押風險雖支持資產與標的資產不同,但槓桿率低和抵押品折扣小使其影響微小。整體而言,ENA 專案機會與挑戰並存,值得關注其後續發展。

流通市值: 3, 030, 206, 926

排名:#42

Frax(FXS)

FRAX 是首個部分抵押部分演算法的穩定幣協議,結合了傳統法幣抵押和演算法調控的優勢。透過智慧合約,FRAX 實現了穩定幣供應與市場需求的動態平衡。 FRAX 的創新之處在於其彈性抵押機制,用戶可以透過存入美元或其他加密貨幣鑄造FRAX 穩定幣。該協議還引入了FRAX Share(FXS)作為治理代幣,持有者能夠參與平台治理並分享收益。該協議還有三種應用程式。 Fraxswap 是內建TWAMM 的自動做市商,可進行長週期大宗交易。 Fraxlend 是藉貸平台,可創建ERC - 20 代幣借貸市場,支援多種功能,還可創建場外債務市場自訂條款。 Fraxferry 是跨鏈橋,可安全轉移本地發行的Frax 協議代幣,無需橋接或第三方應用,資金24 - 48 小時內到帳。 Frax Finance 透過穩定幣和應用程式建立起一個功能豐富的DeFi 生態系統,為用戶在不同場景下提供多樣化服務與選擇。

流通市值: 355, 706, 115

排名:#194

Lista DAO(LISTA)

Lista DAO 是基於BNB 鏈的流動性質押和LSDFi 項目,前身為Helio Protocol,獲Binance Labs 投資後與Synclub 合併成立。其旨在為抵押加密資產提供收益並支持借貸去中心化穩定幣LISUSD。核心機制包括穩定幣借貸、流動性質押和創新抵押品。穩定幣借貸透過超額抵押模式運作,LISUSD 為去中心化穩定幣,不完全依賴與法定貨幣掛鉤,支持多種抵押資產,創新區引入新質押資產。流動性質押方面,用戶質押加密資產獲流動性代幣,如質押BNB 得sLISBNB,可在多平台操作,同時獲質押收益,還可抵押sLISBNB 借入LISUSD,當前借款利息為0% 。總體而言,Lista DAO 在DeFi 領域潛力大,憑藉服務和創新有望確立一席之地。

流通市值: 85, 255, 603

排名:#475

總結

綜上所述,RWA 和穩定幣賽道展現了區塊鏈技術與傳統金融結合的巨大潛力,未來隨著技術的進步和法規的逐步明確,有望進一步成熟,成為連接傳統金融與區塊鏈世界的重要橋樑。這些項目透過創新的機制降低了金融參與門檻,提升了資產的流動性和透明性,正在吸引越來越多的機構和個人投資者。對投資人而言,深入了解這些項目的運作模式和潛在風險,將有助於抓住這一領域的機會。然而,這一領域的快速發展也伴隨著風險,包括市場波動、監管政策的不確定性以及技術安全性問題等。

還有特別要注意的一點,雖然RWA 和穩定幣專案為投資者提供了前所未有的機會,但也存在合規性與透明度不足的潛在隱患。因此投資者在參與此類專案時,應充分了解相關風險,並審慎評估投資回報和自身的風險承受能力。本報告僅為資訊分享,不構成任何投資建議。未來,隨著監管政策的逐步明確和技術的不斷優化,RWA 和穩定幣賽道有望在全球範圍內取得更廣泛的應用和更深遠的影響。