Tác giả gốc: Marco Manoppo

Tổng hợp|Odaily Planet Daily ( @OdailyChina )

Người phiên dịch|Azuma ( @azuma_eth )

Lưu ý của biên tập viên: Nhà đầu tư Marco Manoppo của Primitive Ventures gần đây đã làm việc khá hiệu quả. Sau khi bài báo mô tả việc anh ấy đã bỏ lỡ Virtuals vào tuần trước như thế nào (xem Bản tự báo cáo của VC: Tôi đã bỏ lỡ cơ hội doanh thu gấp trăm lần từ ảo như thế nào ) đã được lan truyền rộng rãi, Manoppo đã xuất bản. một bài viết mới ngày hôm nay.

Trong bài viết, Manoppo phác thảo tác động tiềm tàng của các quỹ đầu tư thụ động đối với điều kiện mua Bitcoin khi Bitcoin dần tiến gần hơn đến tài chính truyền thống, đặc biệt là sau khi MicroStrategy (mã chứng khoán: MSTR) chính thức được đưa vào Chỉ số Nasdaq 100. Trong bối cảnh đó, Manoppo nói rằng mặc dù thị trường tiền điện tử đã chứng kiến một số đợt giảm giá gần đây và hiện đang trong vùng khám phá giá, nhưng ông vẫn lạc quan về Bitcoin hơn bao giờ hết.

Sau đây là toàn văn bài Manoppo do Odaily Planet Daily biên soạn.

Sau tám tuần tăng liên tiếp, thị trường tiền điện tử cuối cùng cũng chứng kiến một số đợt thoái lui. Mặc dù chúng ta hiện đang ở trong vùng khám phá giá nhưng tâm lý lạc quan của tôi đối với Bitcoin vẫn mạnh mẽ hơn bao giờ hết. Lý do rất đơn giản, Bitcoin với tư cách là một loại tài sản hiện đang được đưa vào hệ thống TradFi (3, 3).

Sự phát triển của quỹ thụ động

Để hiểu hệ thống TradFi (3, 3) là gì, cần đánh giá sự tăng trưởng của các quỹ thụ động trong đầu tư. Nói một cách đơn giản, quỹ thụ động là một sản phẩm đầu tư nhằm theo dõi và tái tạo hiệu suất của một chỉ số hoặc phân khúc thị trường cụ thể, thay vì cố gắng đánh bại nó. Họ tuân theo một bộ quy tắc và phương pháp phục vụ cho thị trường mục tiêu và hồ sơ rủi ro mong muốn của họ.

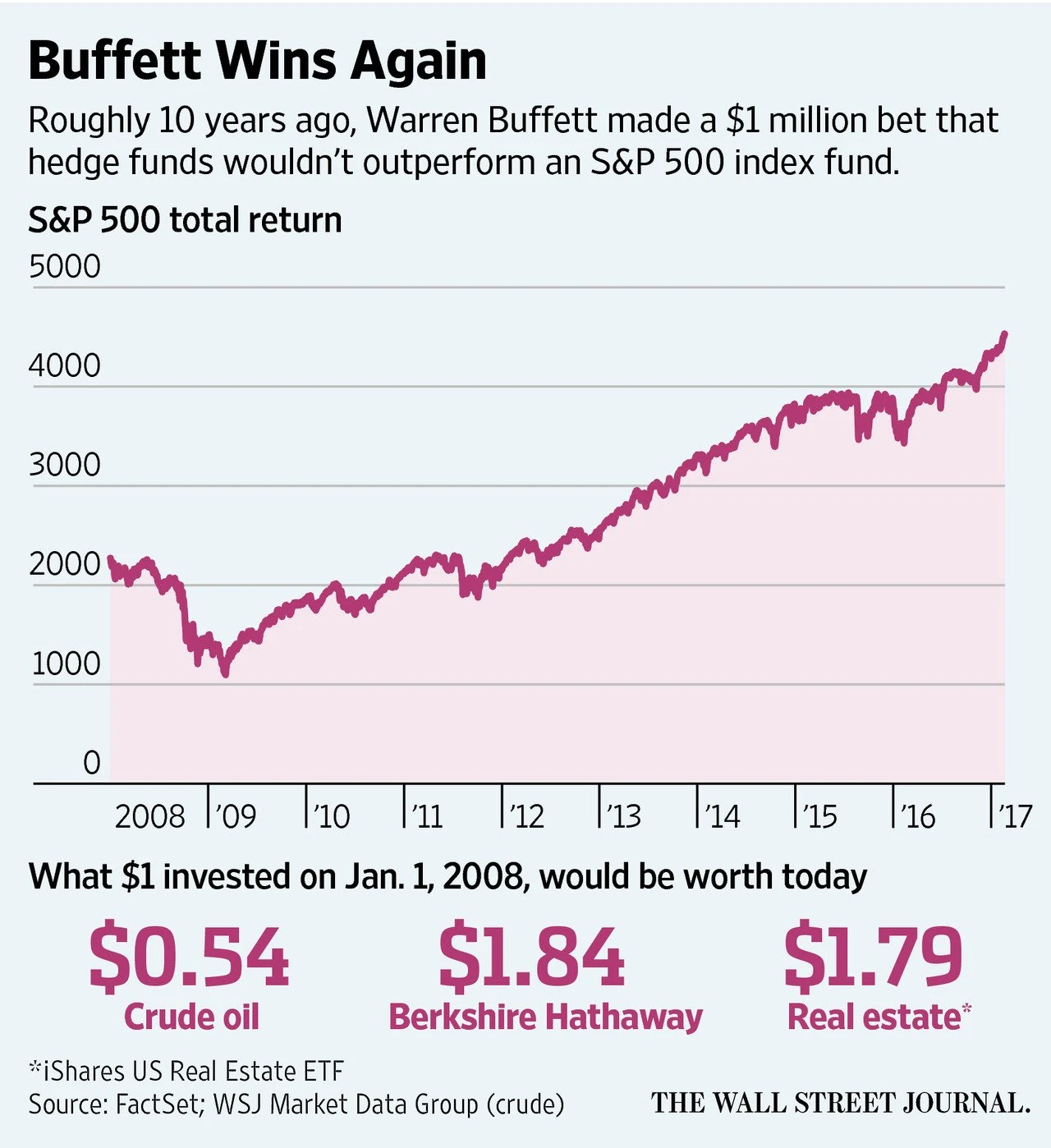

SPY (SPDR SP 500 ETF Trust) và VTI (Vanguard Total Stock Market ETF) là các quỹ thụ động nổi tiếng. Hầu hết những người đam mê đầu tư có lẽ đều nhớ rằng Buffett đã từng đặt cược với một nhà quản lý quỹ phòng hộ rằng Chỉ số SP 500 sẽ hoạt động tốt hơn hầu hết các nhà quản lý quỹ tích cực – và Buffett đã được chứng minh là đúng. Quỹ thụ động đã phát triển mạnh mẽ kể từ năm 2009, trở thành phương thức đầu tư ưa thích của hầu hết mọi người.

Sẽ mất một bài viết dài để đi sâu vào tất cả những điều phức tạp tạo ra nguồn vốn thụ động, nhưng chúng ta có thể rút gọn nó thành một vài yếu tố đơn giản:

chi phí hiệu quả hơn

Các quỹ thụ động, chẳng hạn như quỹ chỉ số và quỹ ETF, thường có tỷ lệ chi phí thấp hơn nhiều so với các quỹ được quản lý tích cực. Điều này là do chúng không đòi hỏi nhiều “công việc tích cực” từ phía người quản lý quỹ. Sau khi các quy tắc và phương pháp được thiết lập, thuật toán sẽ bắt đầu tiếp quản, với một số sự can thiệp của con người chỉ được áp dụng trong quá trình tái cân bằng hàng quý. Chi phí thấp hơn thường có nghĩa là lợi nhuận ròng từ đầu tư tốt hơn, làm cho quỹ thụ động trở nên hấp dẫn hơn đối với các nhà đầu tư có ý thức hơn về chi phí.

Rào cản gia nhập thấp hơn và phân phối rộng hơn

Nói tóm lại, bạn có thể tiếp cận dễ dàng hơn với các quỹ thụ động. So với các quỹ hoạt động, các nhà đầu tư không phải gặp khó khăn trong việc lựa chọn người quản lý quỹ và có một ngành lâu đời về cách phân phối các sản phẩm tài chính cho ông bà của bạn. Các quỹ thụ động cũng có xu hướng dễ dàng tích hợp hơn vào chuỗi cung ứng tài chính vì lý do pháp lý. Hầu hết các quỹ hoạt động thường bị hạn chế về tài liệu phân phối, trong khi các quỹ thụ động đã thực sự được tích hợp vào các kế hoạch 401k, hệ thống lương hưu, v.v.

Hiệu suất ổn định hơn

Sự khôn ngoan của đám đông thường dẫn đến kết quả tốt hơn. Trong 15 năm qua, hầu hết các nhà quản lý năng động đều không thể vượt qua được các tiêu chuẩn của họ. Mặc dù bạn có thể không bao giờ nhận được lợi nhuận gấp 10 lần khi đầu tư vào quỹ thụ động so với việc mua Tesla hoặc Shopify trong những ngày đầu, nhưng ngược lại, hầu hết mọi người không sẵn sàng đặt cược 50% giá trị ròng của họ vào một cổ phiếu. Rủi ro cao, phần thưởng cao không phải lúc nào cũng hấp dẫn.

Dưới đây là một số thống kê thú vị hơn:

Tại Hoa Kỳ, tài sản quỹ thụ động đã tăng gấp 4 lần trong thập kỷ qua, từ 3,2 nghìn tỷ USD vào cuối năm 2013 lên 15 nghìn tỷ USD vào cuối năm 2023.

Tính đến tháng 12 năm 2023, các quỹ thụ động đã chính thức vượt qua các quỹ hoạt động về tổng tài sản được quản lý (AUM) lần đầu tiên trong lịch sử tại Hoa Kỳ.

Tính đến tháng 10 năm 2024, các quỹ chỉ số chứng khoán của Hoa Kỳ nắm giữ 13,13 nghìn tỷ USD tài sản toàn cầu, bao gồm 10,98 nghìn tỷ USD tài sản của Hoa Kỳ; trong khi các quỹ chứng khoán được quản lý tích cực nắm giữ 9,78 nghìn tỷ USD tài sản toàn cầu, bao gồm 7,26 nghìn tỷ USD tài sản của Hoa Kỳ.

Các quỹ chỉ số hiện chiếm 57% tài sản của quỹ chứng khoán Mỹ, tăng từ mức 36% vào năm 2016.

Trong 10 tháng đầu năm 2024, các quỹ chỉ số chứng khoán của Hoa Kỳ đã chứng kiến tổng dòng vốn vào là 415,4 tỷ USD, trong khi các quỹ được quản lý tích cực có dòng vốn chảy ra là 341,5 tỷ USD trong cùng kỳ.

Đây là lý do tại sao các nhà quản lý quỹ tiền điện tử trên không gian tài chính truyền thống hoặc có kinh nghiệm về tài chính truyền thống lại say mê với câu chuyện về Bitcoin ETF. Bởi vì họ biết rằng đây là điểm khởi đầu của việc mở một cửa xả lũ lớn hơn để thực sự đưa Bitcoin vào danh mục đầu tư hưu trí của người dân bình thường.

Sản phẩm đầu tư tiền điện tử

Nhưng mối quan hệ giữa Bitcoin ETF và quỹ thụ động là gì?

Mặc dù ba nhà cung cấp chỉ số chính (SP, FTSE và MSCI) đã làm việc không mệt mỏi để phát triển các chỉ số tiền điện tử, việc áp dụng khá chậm và hiện chỉ cung cấp các sản phẩm đầu tư tiền điện tử một tài sản. Tất nhiên, điều này là do các sản phẩm này dễ ra mắt hơn nên mọi tổ chức đều gấp rút trở thành tổ chức đầu tiên tung ra Bitcoin ETF. Ngày nay, chúng ta đang chứng kiến các tổ chức lớn đang nỗ lực quảng bá các quỹ ETF cam kết ETH và nhiều sản phẩm đầu tư dựa trên altcoin hơn.

Tuy nhiên, sản phẩm sát thủ thực sự là một sản phẩm đầu tư kết hợp với Bitcoin. Hãy tưởng tượng một danh mục đầu tư bao gồm 95% SP 500 và 5% Bitcoin, hoặc 50% vàng và 50% Bitcoin. Các nhà quản lý quỹ sẽ sẵn lòng quảng bá các loại sản phẩm này - chúng cũng sẽ dễ dàng tích hợp hơn vào chuỗi cung ứng tài chính, tăng cường các kênh phân phối của mình.

Tuy nhiên, việc ra mắt và quảng bá các sản phẩm này vẫn sẽ cần thời gian. Ngoài ra, vì chúng sẽ được tung ra dưới dạng một sản phẩm mới nên chúng không được kỳ vọng sẽ tự động được hưởng lợi từ sức mua hàng tháng hiện có của các sản phẩm thụ động vốn đã phổ biến.

MSTR biến TradFi thành hiện thực (3, 3)

Bây giờ đến lượt MicroStrategy ( MSTR ).

Với việc MSTR được đưa vào Chỉ số Nasdaq 100, các quỹ thụ động như QQQ (Invesco QQQ Trust, một quỹ ETF do Invesco phát hành theo dõi Chỉ số Nasdaq 100) sẽ buộc phải tự động mua MSTR, do đó, Bạn sẽ có thể sử dụng các khoản tiền này để mua thêm Bitcoin. Trong tương lai có thể có các sản phẩm đầu tư thụ động kết hợp Bitcoin-vốn-vàng mới để thay thế vai trò của MSTR, nhưng trong 3-5 năm tới, MSTR sẽ dễ dàng hơn khi đóng vai trò này với tư cách là một công ty tài chính Bitcoin, bởi vì họ là một công ty đại chúng được thành lập ở Hoa Kỳ, họ đủ điều kiện để được đưa vào các chỉ số quỹ thụ động hàng đầu nhanh hơn các sản phẩm đầu tư thụ động mới ra mắt.

Do đó, miễn là MSTR tiếp tục sử dụng số tiền này để mua thêm Bitcoin thì hoạt động mua Bitcoin sẽ tiếp tục phát triển.

Nếu điều này nghe có vẻ khó tin... đó là vì có một số vấn đề nhỏ cần được giải quyết để MSTR thực hiện vai trò này hiệu quả hơn. Ví dụ: vì Chỉ số Standard Poors 500 (SP 500) yêu cầu các công ty phải có thu nhập dương trong quý gần đây nhất cũng như thu nhập tích lũy trong bốn quý vừa qua, nên khả năng MSTR hiện tại được đưa vào SP 500 là rất lớn. mảnh khảnh. Tuy nhiên, các quy tắc kế toán mới sẽ được triển khai bắt đầu từ tháng 1 năm 2025 sẽ cho phép MSTR tuyên bố những thay đổi về giá trị nắm giữ BTC của mình dưới dạng thu nhập ròng, có khả năng khiến MSTR đủ điều kiện để đưa vào SP 500.

Đây thực chất là hệ thống của TradFi (3, 3).

5 phút tính toán và giả định nhanh

Tôi đã dành 5 phút chỉ để thực hiện các phép tính sau. Nếu có bất kỳ lỗi tính toán hoặc đề xuất nào về các giả định liên quan, vui lòng sửa cho tôi.

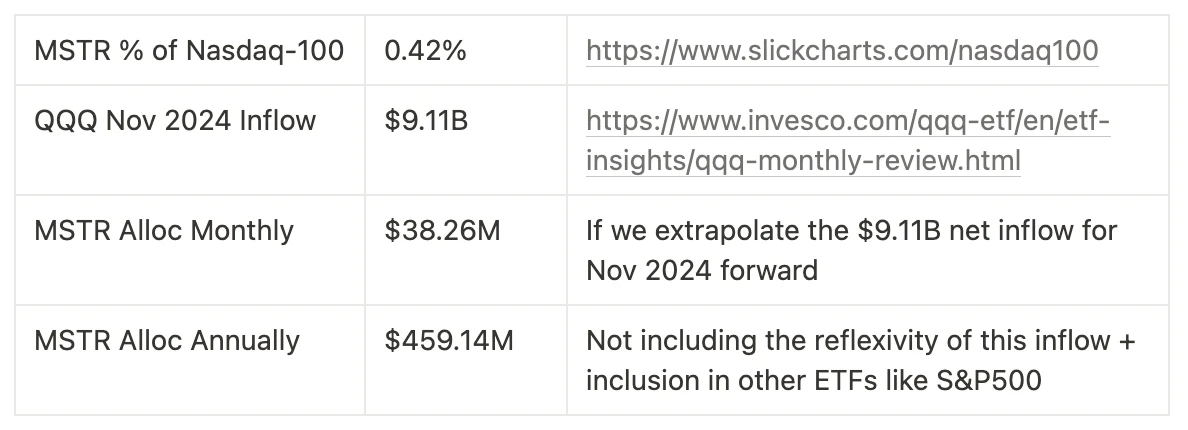

Lưu ý hàng ngày: Lấy MSTR chiếm 0,42% trong Chỉ số Nasdaq 100 làm ví dụ, QQQ sẽ có dòng vốn vào ròng là 9,11 tỷ USD vào năm 2024, tương ứng với dòng vốn vào ròng hàng tháng của MSTR là 38,26 triệu USD và dòng vốn vào hàng năm là 459 triệu USD.

Tóm lại - toàn bộ hệ sinh thái đầu tư thụ động của tài chính truyền thống sẽ vô thức mua thêm Bitcoin do việc đưa MicroStrategy (MSTR) vào các chỉ số chính, giống như họ không nhận ra rằng họ sở hữu cổ phiếu NVIDIA (NVIDIA), điều này tạo ra hiệu ứng tương tự đến (3, 3) cho giá Bitcoin.