原文標題:Stablecoin Playbook: Flipping Billions to Trillions

原文作者:Rui Shang,Medium writer

原文編譯:zhouzhou,BlockBeats

編按:穩定幣正推動金融體系的革命,尤其在提高支付效率、跨國交易和外匯市場方面展現巨大潛力。傳統的外匯系統面臨高成本、低效率和結算風險,而區塊鏈外匯則透過去中心化交易所提供了低成本、即時結算和透明度,顯著提高了資金流轉效率。穩定幣的普及不僅能增強跨境支付的便利性,也為未充分銀行化的市場提供了金融包容性。

以下為原文內容(為便於閱讀理解,原文內容有所整編):

前言:

年輕一代是數位原生代,穩定幣是他們的自然貨幣,隨著人工智慧和物聯網推動數十億自動化微交易,全球金融需要更具適應性的貨幣解決方案。穩定幣作為一種「貨幣API”,像互聯網數據一樣無縫傳輸,並在2024 年達到了4.5 兆美元的交易量,這一數字隨著更多機構認識到穩定幣是無與倫比的商業模式而有望增長——Tether 在2024 年上半年通過投資其儲備盈利52 億美元。

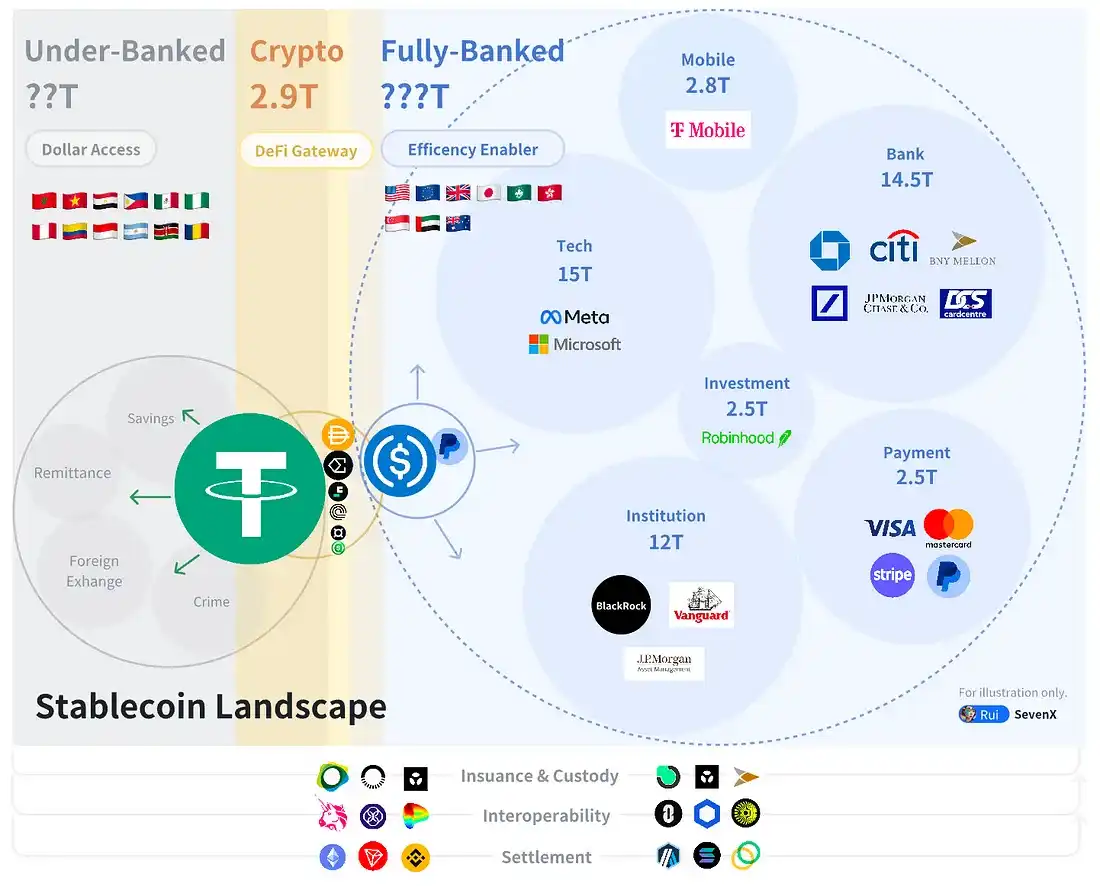

在穩定幣的競爭中,分發和真正的採用才是關鍵,而不是複雜的加密機制。它們的採用在三個關鍵領域展開:本地加密、完全銀行化和未銀行化世界。

在2.9 兆美元的本地加密世界中,穩定幣作為DeFi 的入口,廣泛用於交易、借貸、衍生性商品、收益農業和RWA。加密原生穩定幣透過流動性激勵和DeFi 整合進行競爭,在超過400 兆美元的完全銀行化世界中,穩定幣提高了金融效率,主要用於B2B、P2P 和B2C 支付。

穩定幣注重監管、許可,並透過銀行、卡片網路、支付和商家來分發。在未銀行化的世界中,穩定幣提供美元接入,促進了金融包容性。穩定幣用於儲蓄、支付、外匯和收益生成,基層市場的進入策略至關重要。

內容大綱

前言:

本地加密世界的原住民

穩定幣的常態掛鉤之戰

流動性啟動的挑戰

DeFi 入口:交易對、借貸、衍生性商品、收益、RWA

完全銀行化世界的外來者

關鍵玩家的動態

效率推動者:B2B、P2P、C 2B 支付

未銀行化世界的開拓者

影子美元經濟

美元接入:儲蓄、支付、外匯

結尾:交織相連

互通性:跨幣種、跨代幣與跨鏈

機會亮點與未解之謎

加密世界的原住民

在2024 年第二季度,穩定幣佔據了整個加密市場市值的8.2% 。保持掛鉤穩定性仍然是一個挑戰,獨特的激勵措施是擴大鏈上分發的關鍵,目前的核心問題是鏈上使用情境的有限性。

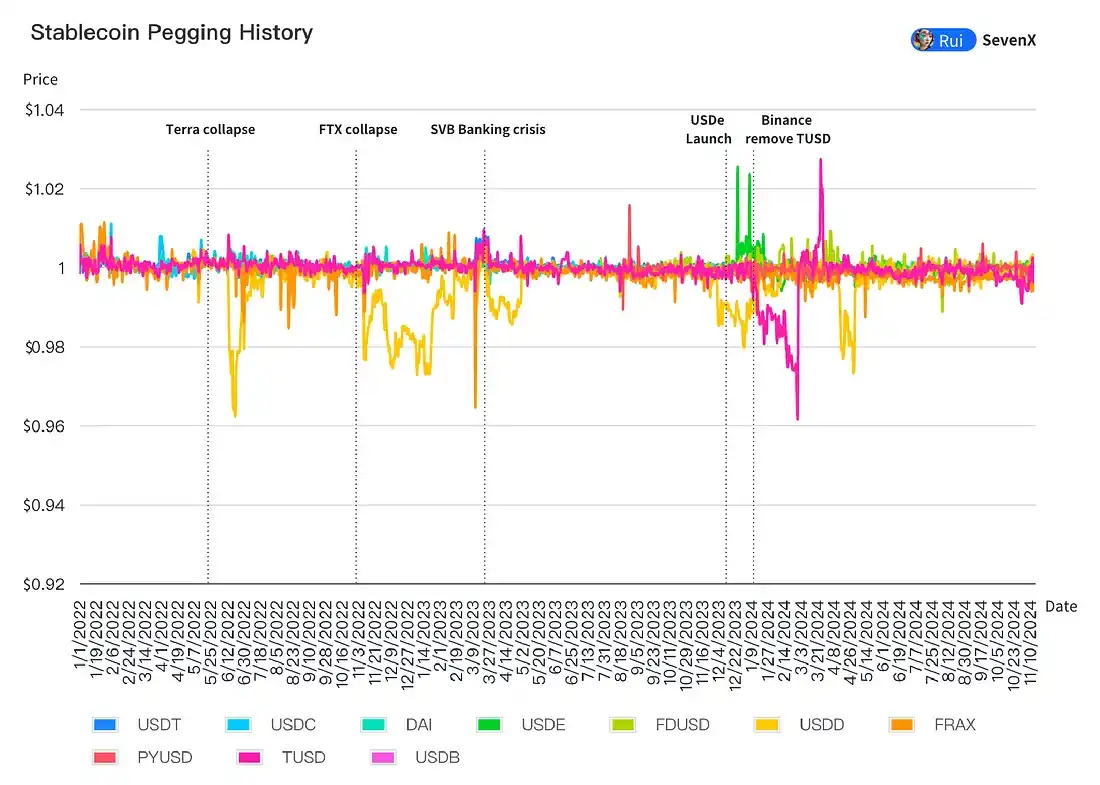

穩定掛鉤之戰

法幣支持的穩定幣依賴銀行關係:

93.33% 的穩定幣是法幣支持的穩定幣,它們具有更高的穩定性和資本效率,銀行透過控制贖回來擁有最終決定權。像Paxos 這樣的受監管發行人,因其能夠成功贖回數十億美元的BUSD,成為了PayPal 的美元發行商。

CDP 穩定幣改善了抵押品和清算機制,以增強掛鉤穩定性:

3.89% 的穩定幣是基於抵押債務部位(CDPs)的穩定幣。它們使用加密貨幣作為抵押品,但在擴展性和波動性方面面臨挑戰。到2024 年,CDPs 透過接受更廣泛的流動性和穩定性抵押品提高了韌性。

Aave 的GHO 接受Aave v3 中的任何資產,Curve 的crvUSD 最近增加了USDM(RWA)。部分清算機制得到了改進,尤其是crvUSD 的軟清算,利用其定制的AMM 為進一步的壞帳提供了緩衝。然而,ve-token 激勵模型面臨困難,因為在大規模清算後,當CRV 估值下跌時,crvUSD 的市值縮水。

合成美元透過對沖維持穩定:

Ethena USDe 在一年內以30 億美元的市值單槍匹馬佔據了1.67% 的穩定幣市場份額。它是一種德爾塔中性合成美元,透過在衍生性商品市場開設空頭部位來對抗波動性。在即將到來的多頭市場中,其融資利率預計表現良好,即使在“點季”之後也是如此。

然而,它高度依賴CEX 的長期可行性仍有疑慮。隨著類似產品的增多,小資金對以太坊的影響可能會減弱。這些合成美元可能會面臨黑天鵝事件的風險,並且在熊市期間融資利率低迷。

演算法穩定幣降至0.56%

流動性啟動挑戰

加密穩定幣透過收益吸引流動性,從根本上講,它們的流動性成本包括無風險利率和風險溢價。為了保持競爭力,穩定幣的收益必須至少與國債(T-bill)利率相匹配——我們已經看到,隨著T-bill 利率達到5.5% ,穩定幣借貸成本下降。

sFrax 和DAI 在T-bill 暴露方面處於領先地位,到2024 年多個RWA 專案提升了鏈上T-bill 的可組合性:CrvUSD 將Mountain 的USDM 作為抵押品,Ondo 的USDY 和Ethena 的USDtb 則由BlackRock 的BUIDL 支持。

基於T-bill 利率,穩定幣採用了各種策略來增加風險溢價,包括固定預算激勵(如DEX 的發行量,面臨約束和死亡螺旋)、用戶費用(與借貸和永續合約交易量相關)、波動性套利(當波動性減弱時下跌)、以及像質押或再質押利用(不太吸引人)的儲備利用(不太吸引人)。

2024 年,創新的流動性策略開始出現:

最大化區塊內收益:

目前,許多收益來自自消耗型DeFi 通膨作為激勵,但更多創新的策略正在浮現。透過將儲備作為銀行來利用,像CAP 這樣的項目旨在將MEV 和套利利潤直接引導給穩定幣持有者,從而提供一種可持續且潛在更有利的收益來源。

與T-bill 收益複合:

利用RWA 專案新獲得的可組合性,像Usual Money(USD 0)這樣的計劃透過其治理代幣提供「理論上」無限的收益,T-bill 收益作為基準——它吸引了3.5 億美元的流動性提供者(L 並進入了Binance Launch Pool。Agora(AUSD)也是一種穩定以T-bill 收益為基礎的。

平衡高收益抗波動:

較新的穩定幣採用了多元化的籃子策略,避免單一收益和波動性風險,同時提供平衡的高收益。例如,Fortunafi 的Reservoir 將T-bills、Hilbert、Morpho、PSM 分配在一起,動態調整比例,並根據需要納入其他高收益資產。

你的TVL 是一時興起嗎?

穩定幣的收益往往面臨擴展性問題,雖然固定預算的收益可以觸發初期的收益峰值,但隨著TVL 的增長,回報會被稀釋,收益效應隨時間遞減。如果沒有可持續的收益或在激勵期後在交易對和衍生品中提供真正的實用性,其TVL 可能難以維持。

DeFi 入口的困境

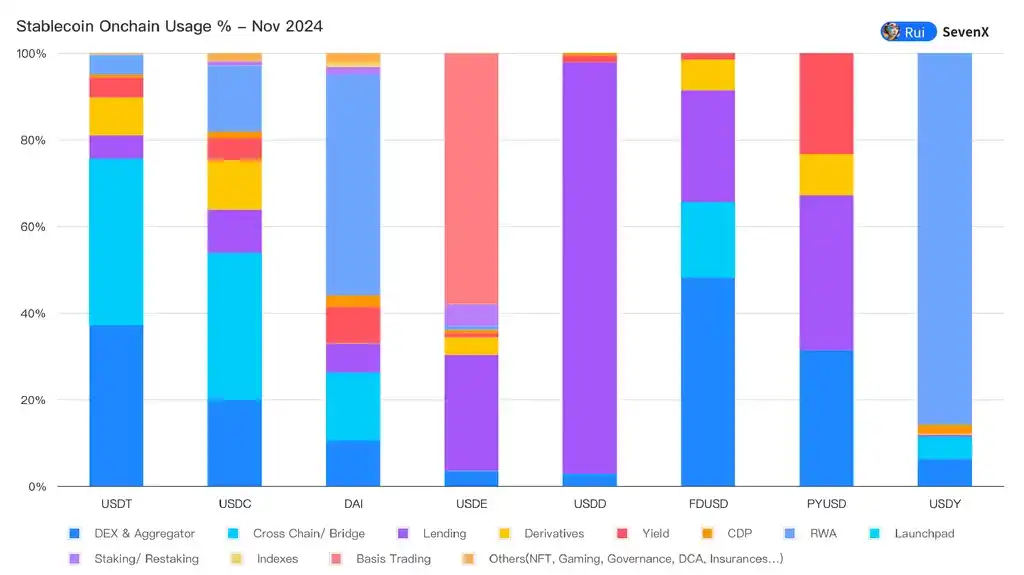

鏈上可見度使我們能夠審視穩定幣的真正性質:穩定幣是真正作為交換媒介使用的貨幣,還是僅僅是為了收益的金融產品?

只有最佳利益穩定幣才被用作CEX 的交易對:

近80% 的交易仍發生在中心化交易所,頂級CEX 支援它們「首選」的穩定幣(例如,Binance 使用FDUSD,Coinbase 使用USDC)。其他CEX 則依賴USDT 和USDC 的溢出流動性。此外,穩定幣正努力成為CEX 的保證金存款。

很少有穩定幣被用作DEX 的交易對:

目前,只有USDT、USDC 和少量DAI 被用作交易對。其他穩定幣,如Ethena 的USDe,57% 被質押到它自己的協議中,完全是作為金融產品持有,用於賺取收益,遠未成為交換媒介。

Makerdao + Curve + Morpho + Pendle,分配組合:

像Jupiter、GMX 和DYDX 這樣的市場偏好USDC 作為存款,因為USDT 有更具懷疑色彩的鑄幣贖回流程。借貸平台如Morpho 和AAVE 偏好USDC,因為它在以太坊上的流動性較好。另一方面,PYUSD 主要用於Solana 的Kamino 借貸,尤其是在Solana 基金會提供激勵時。 Ethena 的USDe 主要在Pendle 中用於收益活動。

RWA 被低估:

大多數RWA 平台,如BlackRock,將USDC 用作鑄幣資產,出於合規考慮,此外,BlackRock 也是Circle 的股東。 DAI 在其RWA 產品中取得了成功。

擴大蛋糕還是尋找新的領域:

雖然穩定幣可以透過激勵吸引主要的流動性提供者,但它們面臨瓶頸——DeFi 的使用已經在下降。穩定幣現在面臨兩難:它們要麼等待加密原生活動的擴展,要麼尋求超越加密的全新用途。

完全銀行化世界的外來者

關鍵玩家的動態

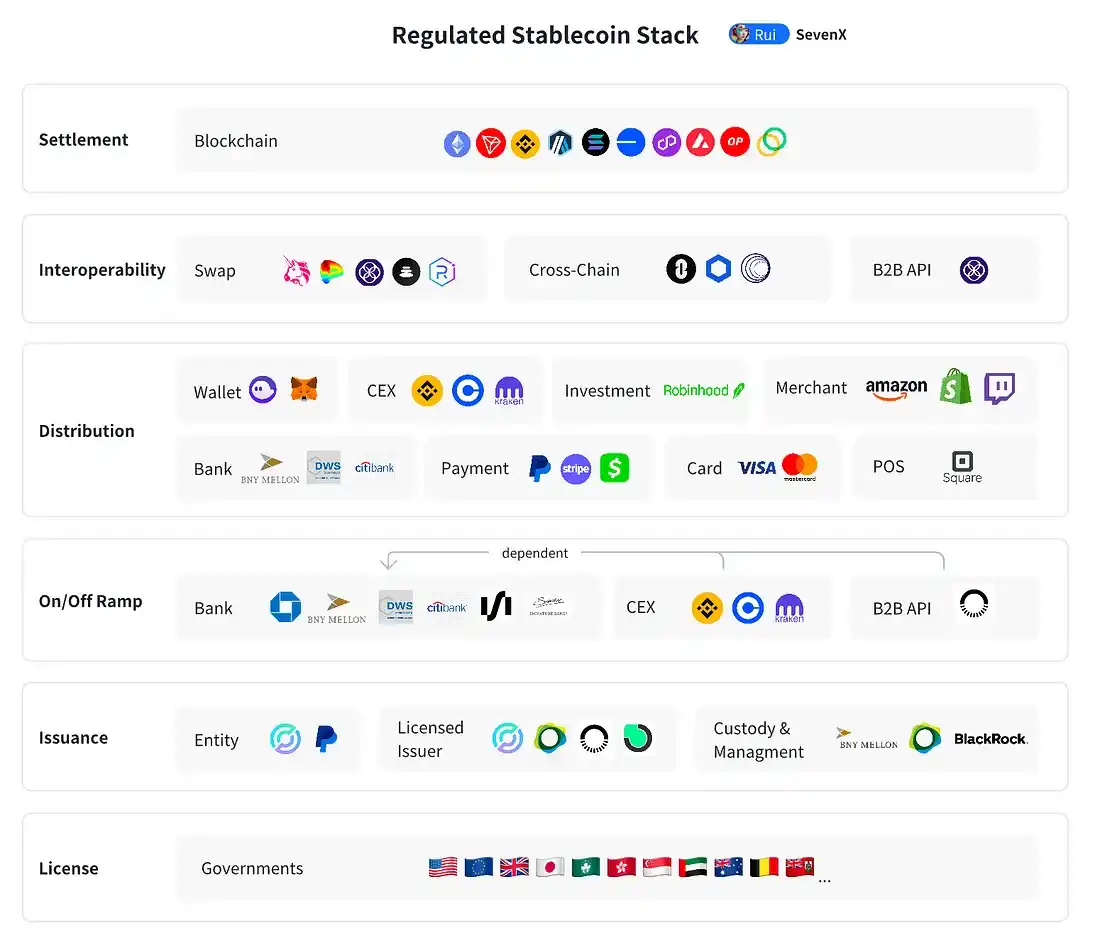

全球監理逐漸明朗:

99% 的穩定幣是美元支持的,聯邦政府對其有最終影響力。預計在川普總統執政後,美國的監管框架將更加明確,川普承諾降低利率和禁止CBDC 的政策可能有利於穩定幣。美國財政部報告指出,穩定幣對短期國債需求的影響,Tether 持有900 億美元的美國債務。加密犯罪防範和維持美元主導地位也是其中的動機。

到2024 年,多個國家在共同原則下制定了穩定幣相關法規,包括批准穩定幣發行、儲備流動性和穩定性要求、外幣穩定幣使用限制,並且通常禁止利息產生。關鍵例子包括:歐盟的MiCA、阿聯酋的PTSR、香港的沙盒、 Singapore 的MAS、日本的PSA。值得注意的是,百慕達成為首個接受穩定幣稅款支付並許可帶息穩定幣發行人的國家。

持牌發行人獲得信任:

穩定幣的發行需要技術實力、跨區域的監管合規以及強大的管理能力。關鍵玩家包括Paxos(PYUSD,BUSD)、Brale(USC)和Bridge(B2B API)。儲備管理由像BNY Mellon 這樣的受信任機構負責,例如USDC,安全地透過投資於其由BlackRock 管理的基金來產生收益。 BUIDL 現在允許更多的鏈上項目獲取收益。

銀行是離場的看門人:

雖然入場(法幣轉穩定幣)變得更容易,但離場(穩定幣轉法幣)仍然存在挑戰,因為銀行很難驗證資金的來源。銀行更傾向於選擇像Coinbase 和Kraken 這樣的持牌交易所,這些交易所進行KYC/KYB 並擁有類似的AML 框架。

儘管像渣打銀行這樣的高聲譽銀行開始接受離場,但像新加坡的DBS 銀行等中小型銀行正在加速這一進程。像Bridge 這樣的B2B 服務匯聚了離場管道,為包括SpaceX 和美國政府在內的高知名客戶管理了數十億的交易量。

分發商具有最終決定權:

作為合規穩定幣的領導者,Circle 依賴Coinbase,現在正尋求全球執照和合作夥伴。然而,隨著更多機構發行自己的穩定幣,這項策略可能受到挑戰,因為這種商業模式無與倫比——Tether 作為一家擁有100 名員工的公司,在2024 年上半年從投資其儲備中獲得了52 億美元的利潤。

銀行,例如JPMorgan,已經推出了JPM Coin 用於機構交易。支付應用程式如Stripe 收購Bridge,表明它們有興趣擁有穩定幣堆疊,而不僅僅是整合USDC。 PayPal 也發行了PYUSD 以擷取儲備收益。卡網路公司,如Visa 和Mastercard,正在通過接受穩定幣測試市場。

效率促進者

有信任的發行人、健康的銀行關係和分銷商作為基礎,穩定幣可以提高大規模金融系統中的效率,尤其是在支付領域。

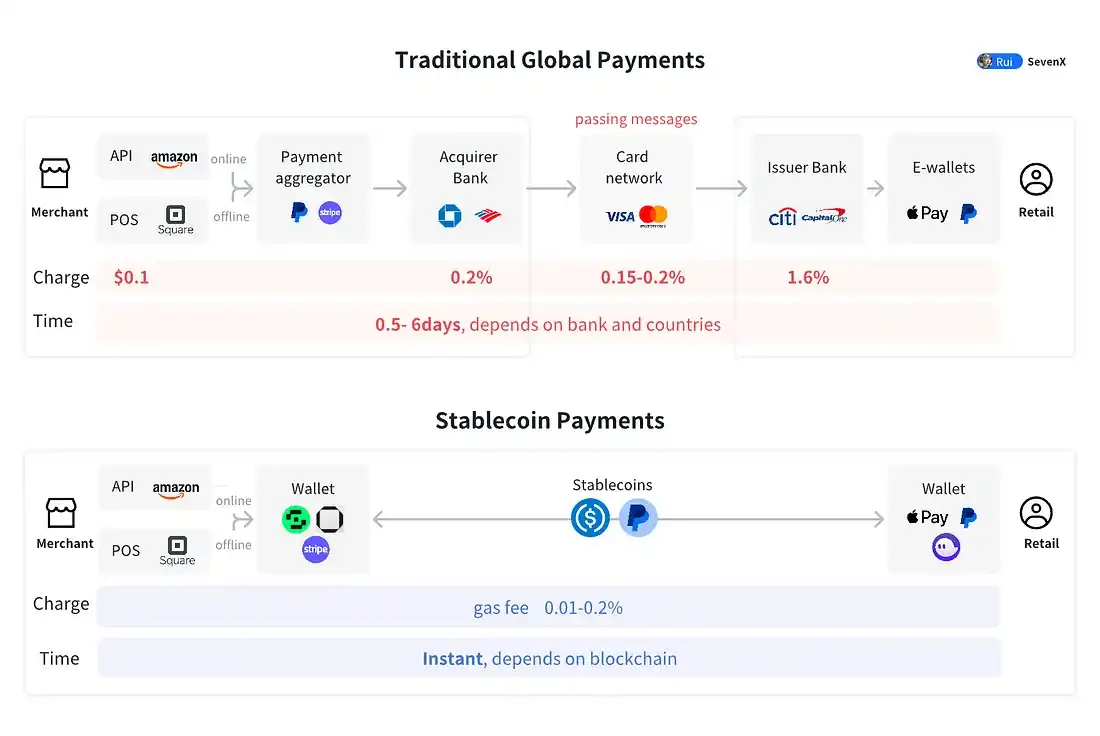

傳統系統面臨效率和成本限制。內部應用或銀行轉帳提供即時結算,但僅限於其生態系統內。跨行支付的費用約為2.6%(70% 支付給發行銀行,20% 支付給收單銀行,10% 支付給卡片網路),結算需要超過一天。跨國交易則更昂貴,約6.25%,結算時間可長達五天。

穩定幣支付透過消除中介提供點對點即時結算。這加速了資金流轉,減少了資本成本,同時提供可編程功能,例如條件自動支付。

B2B(年交易額為120 – 150 兆美元):銀行在推動穩定幣方面處於最佳位置。 2023 年10 月,摩根大通開發的JPM Coin 在其Quorum 鏈上已用於每天約10 億美元的交易。

P2P(年交易額為1.8 – 2 兆美元):電子錢包和行動支付應用程式處於最佳位置,PayPal 已推出PYUSD,目前在以太坊和Solana 上的市值為6.04 億美元。 PayPal 允許終端用戶免費註冊和發送PYUSD。

B2C 電商(年交易額為5.5 – 6 兆美元):穩定幣需要與POS 系統、銀行API 和卡片網路合作,Visa 早在2021 年就成為第一個允許用USDC 結算交易的支付網路。

「未充分銀行化」世界中的先鋒,影子美元經濟

由於嚴重的貨幣貶值和經濟不穩定,發展中市場迫切需要穩定幣。在土耳其,穩定幣的購買量佔其GDP 的3.7% 。人們和企業願意為穩定幣支付高於法幣美元的溢價,阿根廷的穩定幣溢價達到了30.5% ,尼日利亞為22.1% 。穩定幣提供了美元接入和金融包容性。

Tether 在這一領域占主導地位,憑藉著可靠的10 年業績記錄。即使在複雜的銀行關係和贖回危機中——Tether 曾在2019 年4 月承認,USDT 只有70% 的儲備支持——其穩定性仍然保持。

這是因為Tether 建立了一個強大的影子美元經濟:在發展中市場,少有人將USDT 轉回法幣,他們將其視為美元,這一現像在非洲和拉丁美洲尤為顯著,用於支付員工、賬單等。 Tether 透過長期存在和一致的實用性,沒有提供激勵,就實現了這一點,提升了其可信度和接受度。這應該是每個穩定幣的終極目標。

美元接入

匯款:匯款不平等放慢了經濟成長。非洲撒哈拉以南的經濟活躍個體在向低收入和中等收入國家及已開發國家匯款時,平均被收取8.5% 的匯款費用。對企業而言,匯款費用高、處理時間長、官僚作風和匯率風險等障礙直接影響該地區企業的成長和競爭力。

美元接入:貨幣波動造成的成本在1992 到2022 年間使17 個發展中國家的GDP 損失了1.2 兆美元,佔其總GDP 的9.4% 。美元接入對當地金融發展至關重要。許多加密項目專注於透過「DePIN」方法進行入場,這些方法利用當地代理商來促進非洲、拉丁美洲和巴基斯坦的現金到穩定幣交易。

外匯:今天,外匯市場的每日交易量超過7.5 兆美元。在全球南方,個體常透過黑市將本地法幣兌換成美元,主要因為相較於官方管道,黑市匯率較有利。 Binance 的P2P 交易開始被採用,但由於其訂單簿的方式,它缺乏靈活性。許多項目,如ViFi,正在建立鏈上自動做市商外匯解決方案。

人道援助發放:烏克蘭戰爭難民可以透過USDC 形式獲得人道援助,這些資金可以儲存在數位錢包中,或在當地兌現。在委內瑞拉,疫情期間第一線醫療工作人員使用USDC 支付醫療物資,儘管面臨政治和經濟危機的加劇。

結尾:互聯互通

互通性:隨著穩定幣的廣泛應用和不同生態系統的整合,互通性成為未來穩定幣發展中的核心挑戰和機會。跨幣種、跨鍊和跨貨幣的流動性提升將是推動這一領域向前發展的關鍵。

傳統外匯系統效率低下,面臨多個挑戰:

對手方結算風險(CLS 有所增強但仍繁瑣)

多銀行體系的成本(例如,在澳洲的銀行進行日圓購匯時,需要六家銀行參與,且需要透過倫敦美元辦公室完成)

全球結算時區差異(例如,加幣和日圓的銀行體系每天僅重疊不到五小時)

外匯市場的有限接取(零售用戶支付的費用是大機構的100 倍)

區塊鏈外匯(Onchain FX)提供了顯著的優勢:

成本、效率和透明度:Redstone 和Chainlink 等預言機提供即時價格報價。去中心化交易所提供高效的成本控制和透明度,Uniswap 的集中流動性市場製造商(CLMM)使交易成本降至0.15-0.25% ,大約比傳統外匯低90% 。從T+ 2 的銀行結算轉向即時結算,套利者可以採取各種策略來修正定價失衡。

靈活性和可訪問性:區塊鏈外匯使企業財務人員和資產經理能夠接觸到各種產品,而無需多個貨幣專用的銀行帳戶。零售用戶可以使用內嵌DEX API 的加密錢包來取得最佳外匯價格。

貨幣與司法管轄區分離:交易不再需要國內銀行,這使得貨幣與司法管轄區得以分離。此方法利用數位化的效率,同時保持貨幣主權,但仍有利弊。

然而,挑戰仍然存在,包括非美元計價數位資產的稀缺性、預言機的安全性、對長尾貨幣的支援、監管問題以及與上鍊/下鏈的統一介面。儘管如此,區塊鏈外匯仍然提供了豐厚的機會。例如,花旗正在新加坡金融管理局的指導下開發區塊鏈外匯解決方案。

穩定幣交易所

設想一個大多數公司都發行自己穩定幣的世界,穩定幣交易所提出了一個挑戰:如何使用PayPal 的PYUSD 支付JP Morgan 的商家。儘管上下鏈的橋樑可以解決這個問題,但它們失去了加密貨幣承諾的效率。區塊鏈自動做市商提供了最優的即時低成本穩定幣對穩定幣交易。

例如,Uniswap 提供了一些此類流動池,費用低至0.01% 。然而,一旦數十億美元的資金進入區塊鏈,它們必須依賴智能合約的安全性,並且必須擁有足夠深的流動性和即時表現,以支持現實生活中的活動。

跨鏈交易所

主要區塊鏈有著各自的優缺點,這導致穩定幣需要在多個鏈上部署。多鏈方法帶來了跨鏈的挑戰,橋接技術存在巨大的安全風險。我的觀點是,穩定幣應該推出自己的Layer 0 (零層協議),例如USDC 的CCTP,PYUSD 的Layer 0 集成,以及USDT 為回收橋接鎖倉代幣可能推出的類似Layer 0 的解決方案。

同時,仍存在一些開放性問題:

監管是否會損害「開放金融」,考慮到合規的穩定幣可能會監控、凍結和提取資金?

合規的穩定幣是否還能避免提供可能被視為證券產品的收益,從而使鏈上去中心化金融無法從其大規模擴張中受益?

任何開放區塊鏈是否能夠處理巨額資金,考慮到以太坊的慢速交易、其L2 依賴單一序列器、Solana 的不完美上線記錄,以及其他被炒作的區塊鏈缺乏長期穩定記錄?

貨幣與司法管轄區分離是否會帶來更多的混亂或機會?

由穩定幣引領的金融革命前景既令人興奮又充滿不確定性——一個新篇章,監管與自由在微妙的平衡中共舞。