原文作者:Route 2 FI

原文編譯:深潮 TechFlow

怎麼才能成為風投呢?又該如何創立自己的創投公司?怎樣才能成為成功的創投?

要有機會投資協議並走在市場的前沿,需要具備哪些條件?

這就是我今天想要探討的問題。

創投:你是不是也想投資新創公司呢,朋友?

引言

有時,你會發現對市場上的回報感到不滿,市場下跌導致你的投資受損。

另一些時候,你看到市場上人人獲利,但相較於那些大團隊,你個人的表現仍不盡人意。那麼,這些大團隊究竟是誰呢?

市場中有多種參與者,例如做市商、對沖基金、流動資金和創投基金(VCs)。前面三者的運作方式有些類似:他們主要買賣市場上已有的Token。而創投基金則不同,他們會在Token 上市前就進行投資。

創投基金從專案初期就支持你所喜愛的團隊,甚至在團隊還在開發MVP (最小可行產品) 時就開始投資。這些投資者堅信某個團隊能夠成功,因此願意在產品上線前投入大量資金。

如果專案成功,投資可以大幅成長,但如果專案失敗,也可能面臨重大損失。

創投的風險/回報比很高,但它不僅僅是資金投入,還包括支持團隊並與之直接合作,以確保專案的長期成功。

那麼,如何成為一名創投?如何創立一個創投公司?怎樣才能成為成功的創投?要有機會投資協議並走在市場前沿,需要具備哪些條件?

要創立一個創投公司,首先需要了解其基本結構,尤其是其中的關鍵角色

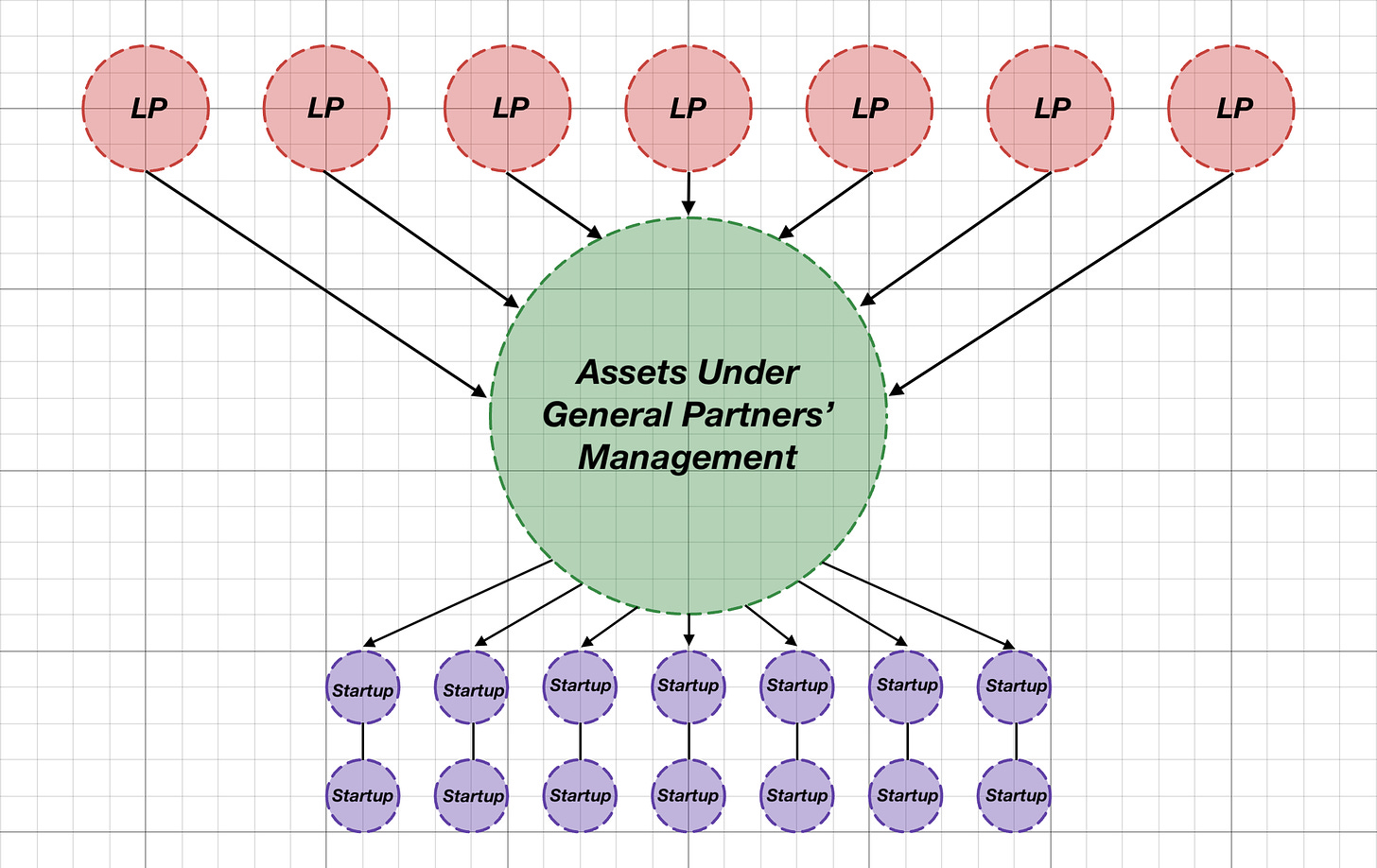

每個創投基金通常由三個主要角色組成:有限合夥人(LPs)、普通合夥人(GPs) 和創辦人:

有限合夥人是那些擁有大量資金並希望透過風險投資增加資本的人。

普通合夥人是那些擁有豐富經驗,旨在透過成功的交易來增加LPs 的投資並從中賺取費用的人。

創辦人是那些開發創新產品或服務並希望將其推向市場的人,他們需要投資來啟動專案。 如果讓我用一張圖來描述風投的結構,我可能會選擇這樣的圖:

LPs 對GPs 的授權相當明確:他們只需投入資金,等待收益即可。 LPs 的主要任務是選擇合適的人來管理這些資金,目標是實現顯著的回報。

通常,LPs 不會直接參與新創公司的投資過程,因為盡職調查由GPs 負責。不過,LPs 可以利用他們的網絡為GPs 提供潛在的投資機會,並讓GPs 評估其投資價值。

GPs 通常會每月、每季或每年向LPs 報告創投基金的現狀,包括投資策略的變化、市場情緒、已完成的投資以及未實現或已實現的回報。

GPs 力求資訊透明,因為大家都知道創投是高風險的業務;通常只有100 家新創公司中有1 家能夠成為獨角獸,也就是估值達到10 億美元的公司。

典型的創投基金採用「 2/20 」模式運作。這意味著GPs 每年會從LPs 的總投資資本中收取2% 作為營運費用(主要用於支付薪資、建立合作關係、簽署協議、法律事務等)。

此外,GPs 對每筆成功的投資還會收取20% 的費用,這也被稱為「carry」。這意味著如果總投資回報為100 萬美元, 80 萬美元歸LPs, 20 萬美元作為成功費用歸GPs。

值得注意的是,大多數創投並不優秀,回報率也不高。那麼,為什麼LPs 仍然願意投資呢?

創投通常投資於與其他資產不相關的非流動資產,這樣可以對沖一小部分總管理資產(AUM) 的風險。大機構和高淨值人士通常會分配5-10% 的資金用於此類投資。

然而,合適的GP 能夠帶來可觀的回報。在3-5 年內,LPs 可能獲得3-10 倍的收益,這是其他資產類別難以實現的。

那麼,如何才能脫穎而出,讓LPs 選擇你而不是其他基金經理人呢?

推銷是一門藝術,隨著每次實踐而不斷提升

雖然你想投資其他新創公司,但最開始你也需要籌集資金,否則將無從投資。

為你的基金籌資是一個獨特的過程,這讓你體驗到向他人推銷的感覺,因為最終也會有其他人向你推銷。

這個過程與傳統籌資基本相似,但也有一些差異。首先,如果你是專注於加密領域的基金,那麼你只會投資加密公司(否則這個基金就失去了意義)。

LPs 的背景可以非常多元化。如果你在為加密基金募款,不一定需要尋找同樣來自加密領域的LP。

關鍵在於,你需要證明自己有能力為他們帶來可觀的回報。例如,我有一位朋友是加密基金的GP,他的LP 則來自電子商務、房地產、石油生產等各個領域。

這個策略被稱為「基金投資策略」。實際上,這只是一系列最佳化的參數,幫助你更有針對性地進行投資。

其中一些參數包括:

投資階段。通常有6 個階段:Pre-seed、Seed、Series A、Series B、Series C 和Series D。此外,新創公司有時會進行「私人輪次」融資,這實際上是為了隱瞞他們所處的具體階段。重點關注Pre-seed、Seed 和Private 輪值;這些階段可能帶來最高的回報,但風險也較大。這將是檢驗你成功與否的關鍵。

加值服務。這可能是最重要的因素。投資者往往更希望獲得“聰明的資金”,而不是簡單的“投資後置之不理”。因此,你需要為投資對象提供額外的價值。例如,a16z 提供從研究、行銷到產品開發、招募等幾乎所有的支援。明確你(和你的團隊)除了資金之外還能提供什麼,並在這方面下功夫。

不難理解,大多數創投除了提供資金之外,並沒有帶來其他價值,這也是我們區分優秀風投與普通風投的依據。這種區別在牛市和熊市中尤其明顯。

在牛市中,專案和資本都非常充裕。每個人(尤其是散戶)都在瘋狂投資,甚至最糟糕的Token 也能帶來約10 倍的回報。創投基金甚至要為那些品質不佳的項目爭取配額,因為市場對Token 的需求非常高。在這種情況下,風險與回報的管理變得困難,因為一切似乎都在成長。

然而,在熊市中,雖然有許多開發者在努力建造(因為熊市提供了一個和平的環境,非常適合建造),但資本卻相對稀缺,因為幾乎沒有什麼在成長。

這時,優秀的創投就顯現出其價值,因為他們需要依賴多種指標,例如專案團隊、永續的Token 模型、技術解決方案,以及整體願景和市場策略。這需要更多的技能、經驗,甚至有時需要直覺!

因此,如果你打算從頭開始建立一家創投,最好選擇在熊市或牛市接近尾聲時啟動,這樣競爭會更少,同時有更多的選擇機會。

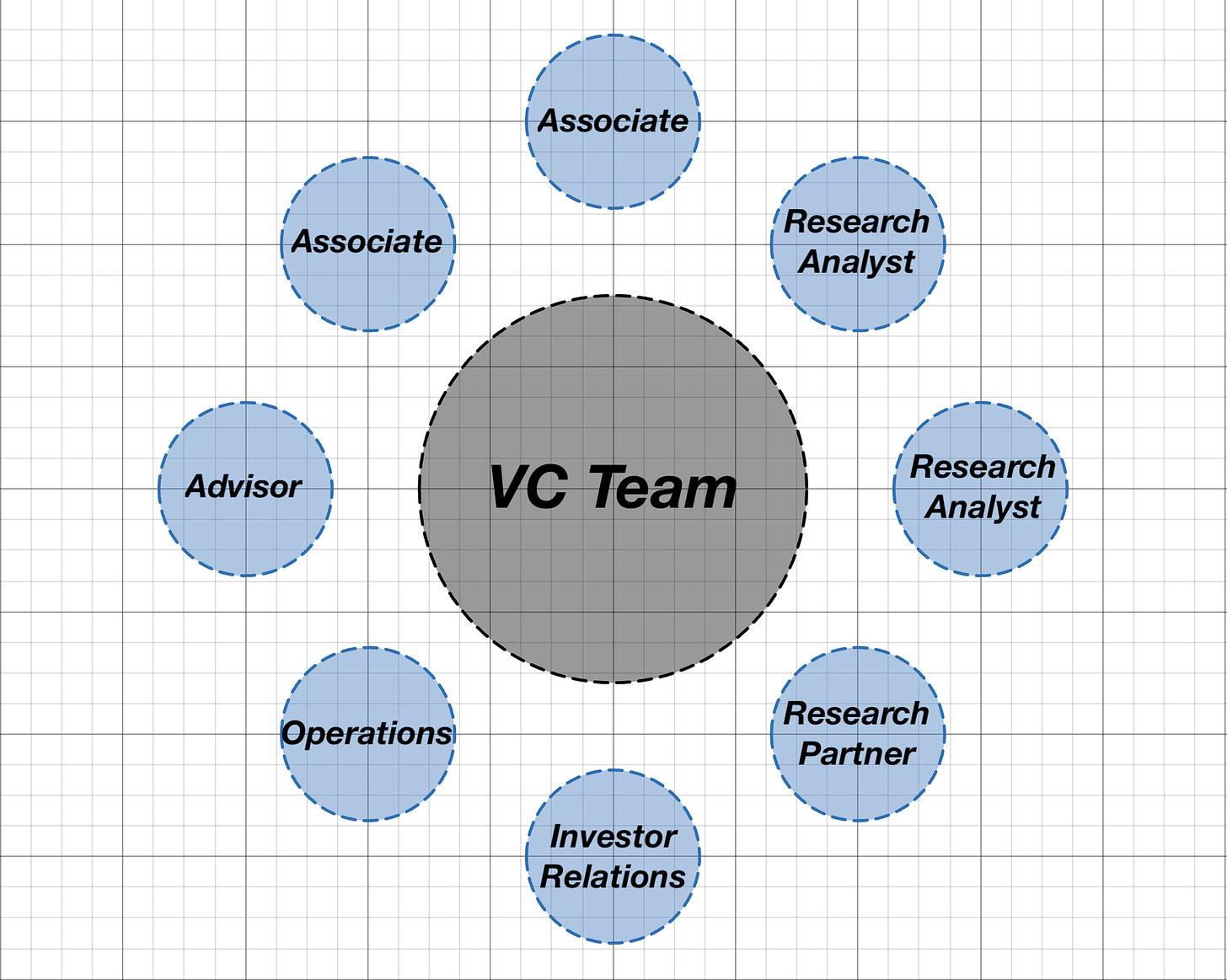

人才至關重要——你該僱用誰?

的確,團隊是最重要的,就像在任何領域一樣。人力資本是最關鍵的資本,那麼如何組建優秀的團隊?你該僱用誰呢?答案其實很簡單,也有些「老生常談」:僱用比你更聰明的人,組成一個能夠超越市場的團隊。

通常,創投團隊規模較小;管理5,000 萬美元甚至更多的資金不需要超過10 人。因為流程其實很簡單:尋找(或被找到)新創公司→ 辨識出最好的→ 投資→ 幫助新創公司成長→ 出售你的股份(Token)→ 獲得回報。

然而,實際上要做好每一步需要豐富的經驗和知識。顯然,你無法獨自完成這些,因此你的理想團隊應該是這樣的:

助理負責創投基金與新創公司之間的大部分溝通工作。他們通常負責初步篩選新創公司並提供回饋,在投資的各個階段與新創公司保持聯繫。

他們會從各種可能的管道尋找項目,包括Twitter、alpha 群組、本地聚會、會議、演示日和黑客馬拉松等。助理還負責建立不同風投基金之間的交易流合作夥伴關係,這些合作夥伴會共享從各自網絡中獲得的交易信息,從而促進基金之間的合作。

研究員則專注於所有與研究相關的工作,包括Token 經濟學、商業模式、技術解決方案和市場分析等。

他們還負責從宏觀角度觀察市場並預測趨勢和發展方向。例如,研究員可能會研究一個有潛力成為投資組合中公司的專案。

這很好,例如,你可以預測未來6 到12 個月的市場走勢,以及哪些公司可能在其中創造價值。這讓你可以更全面地了解市場整體情況,而不是只專注於某個特定的協議。

顧問為創投公司及其投資組合公司提供專業知識和策略指導,通常以兼職顧問的身份工作。

他們的職責包括尋找潛在投資機會、進行盡職調查,並為投資組合公司提供策略建議。顧問透過分享他們的網路資源,幫助新創公司連結到關鍵資源和潛在合作夥伴。

創投基金的投資者關係(IR)專家通常負責吸引和維護投資者關係。他們與公司的合夥人緊密合作,制定並執行籌資策略,創造投資者材料,管理溝通等任務。他們也經常處理媒體詢問,準備投資者會議,並追蹤投資者的情緒。

團隊的每個組成部分都至關重要,而GP 的關鍵任務是確保團隊協同工作並交付成果,同時監督基金的策略和整體表現。

組織交易流程與策略

投資是一項艱難的任務,我們該隨波逐流嗎?雖然可以這樣做,但這未免太簡單。為了實現更好的績效,建立一個永續發展的策略是更好的選擇,這樣可以隨著時間的推移而不斷進步。

那麼,我需要如何在時間的推移中實現正確的成長呢?

為每個新創公司建立一個詳細的記錄表。隨著時間的推移,整理出競爭對手的列表,包括他們的表現和估值。當你擁有一個包含300 多家新創公司的資料庫時,對每個專案進行簡要總結將極大地幫助你從中獲取盡可能多的見解。

加強與助理的合作,探索尋找專案的最佳策略。當你夠有名時,通常不需要主動出擊——新創公司會主動找上門。然而,在你成長階段,需要積極參與各種活動,例如黑客馬拉松、演示日和早期階段的團體等,確保你的存在感。

不僅要精準出擊,還要保持彈性。如果在初次交流時就能判斷某家新創公司不值得關注,不要浪費時間。如果遇到非常優秀的新創公司,而他們即將完成融資,盡可能靈活地搶佔最佳投資機會。

提升線上影響力。在網路上發布文章,尤其是那些與你的基金關注領域相關的主題。例如,Paradigm 進行了大量關於MEV 的研究,最終投資了Flashbots(一個為減輕MEV 帶來的負面影響而成立的研發組織)。

投資時應關注什麼?

在進行投資或選擇合適項目時,有許多指標可以參考。但當你面對一個協議,決定是否要投資時,有幾個關鍵參數值得關注。

代幣經濟學(Tokenomics)。研究代幣的通貨膨脹率、發行量、對質押者的獎勵等因素。關鍵在於避免賣壓,並確保代幣具有強大的機制來激勵人們持續購買。

技術/基本面分析。這個領域可能最難研究。如果專案非常複雜,應該請專家幫助你辨識需要關注的要點。分析NFT 收藏品相對簡單,但理解獨立的L1 區塊鏈或開發者SDK 的運作機制則複雜得多。

競爭對手。檢視你有意投資的協議的競爭對手。他們的表現如何?市佔率有多大?與其他項目相比,他們有哪些不同之處?是否更有優勢或劣勢?透過對比分析,你可以更深入地了解你正在研究的專案。

生態系。通常,大多數協議只基於一個生態系統,如Ethereum、Solana、某些Layer 2 或Cosmos 等。關鍵是要評估某個協議是否適合其所在的生態系統。例如,有人在Optimism 上開發了一個農業協議,但由於Optimism 並不專注於DeFi,這樣做並沒有充分理由。你需要注意這些情況,以確保協議能找到其產品市場契合度(PMF)。

投資者研究。如果一個專案正在進行第二輪或第三輪融資,說明之前已經有投資者支持。你可以研究這些投資者,通常他們會依等級劃分,等級越高越好。例如,Multicoin 被認為是頂級的一級投資者,是加密領域中最好的創投之一,而Outlier Ventures 則大約屬於四級。你可以在表格中查看一些基金資訊。

團隊。確保團隊成員具備相關經驗和願景,以成功建立專案。他們是否了解自己所談論的內容?是否聰明?是否完全理解專案提案?如果你與他們共事,是否會感到舒適?

還有其他重要的參數需要考慮,如情緒分析、鏈上數據分析、合作夥伴分析以及初級市場和二級市場的差異。這裡的建議是,除非有明確的證據證明投資是好的,否則傾向於認為它是不利的。因此,尋找能夠證明投資價值的參數和指標。如果找不到,那可能確實是個不好的投資。

結論

剛開始自己的創投基金可能會很困難,因為建立營運和流程總是充滿挑戰的。這就像從一個城市搬到另一個城市,雖然一開始很艱難,但最終會逐漸好轉。

目標是實現基金的報酬率。例如,如果你有1 億美元的投資總資本,平均每筆投資100 萬美元佔協議的10% ,那麼只需要一個獨角獸項目,你的股份就會價值1 億美元,這樣你就可以將資金返還給投資者。

記住,投資是一門藝術,推銷是一門藝術,溝通是一門藝術,研究也是一門藝術。透過不斷練習,直到你和你的基金成為業內最知名的「藝術家」之一。